ปัจจุบันกลยุทธ์การลงทุนด้วยวิธีการแบบ “Passive” นั้น มักถูกนำมาเผยแพร่ในวงกว้างเหมือนว่าเป็นวิธีการลงทุนที่เหมาะกับนักลงทุนหน้าใหม่ หรือนักลงทุนที่ยังไม่มีประสบการณ์การลงทุนมากนัก เพราะเป็นกลยุทธ์การลงทุนที่ง่ายต่อการทำความเข้าใจ อีกทั้งยังมีค่าบริหารจัดการที่ต่ำในกรณีที่คุณต้องลงทุนผ่านกองทุนที่ใช้กลยุทธ์การลงทุนเหล่านี้

อย่างไรก็ตาม เป็นเรื่องน่าเสียดายว่านักลงทุนมือใหม่หลายๆคนมักมีความเข้าใจผิดๆเกี่ยวกับมัน และกลับไม่เคยได้มีโอกาสได้รู้ถึง “จุดอ่อน” ของกลยุทธ์การลงทุนเชิง Passive กันสักเท่าไหร่นัก

ดังนั้น ในบทความนี้เราจะมาพูดถึงแนวคิดและความเชื่อที่อยู่เบื้องหลังการลงทุนแบบ Passive Investing ที่คุณควรรู้ รวมถึงพฤติกรรมของกลยุทธ์ประเภทว่าจริงๆแล้วการลงทุนเชิง Passive Investing เหมาะกับมือใหม่จริงหรือไม่? ซึ่งเราหวังว่าจะช่วยให้นักลงทุนได้เห็นภาพและสร้างทัศนคติ (Mindset) ที่ถูกต้องเพื่อที่จะประสบความสำเร็จกับการลงทุนแบบ Passive Investing กันครับ

1. แนวคิดเบื้องหลังหลักการลงทุนแบบ Passive Investing

การลงทุนแบบ Passive นั้น เป็นกลยุทธ์การลงทุนที่มีรากฐานมาจากความเชื่อในทฤษฎีทางเศรษฐศาสตร์สุด Classic ที่เรียกว่าทฤษฎี “ตลาดที่มีประสิทธิภาพ” หรือ Efficient Market Hypothesis (EMH) ซึ่ง Paper งานวิจัย “Efficient Capital Markets: A Review of Theory and Empirical Work” ของ Eugene Fama นั้นได้กล่าวถึงความมีประสิทธิภาพของตลาดใน 3 ระดับ “Strong Form”, “Semi-Strong Form” และ “Weak Efficiency” ซึ่งแนวคิดนี้ถูกนำมาตีพิมพ์และเผยแพร่ในวงการวิชาการในปี 1970

ซึ่งถ้าให้พูดกันแบบง่ายๆโดยไม่มีการอ้างอิงสมการทางคณิตศาสตร์ใดๆ ทฤษฏี Efficient Market Hypothesis นั้นถูกตั้งอยู่บนแนวคิดที่ว่า ราคาของสินทรัพย์ต่างๆที่อยู่ในตลาดหุ้นที่มีประสิทธิภาพนั้นมีการสะท้อนข่าวสารทุกอย่างที่เกิดขึ้นไปจนหมดแล้ว โดยนักลงทุนนั้นจะไม่สามารถหากำไรจากส่วนต่างของราคาปัจจุบันและราคาที่ควรจะเป็นได้ ซึ่งผลตอบแทนที่นักลงทุนได้รับเหนือตลาดนั้นเป็นแค่ “ลูกฟลุ๊ก” หรือความบังเอิญทางสถิติเพียงเท่านั้น

“ดังนั้นหลักการที่ถือเป็นแก่นของการลงทุนแบบ Passive Investing จึงเป็นการเลิกพยายามสร้างผลตอบแทนที่เหนือกว่าตลาด แต่เป็นการพยายามลงทุนเพื่อสร้างผลตอบแทนที่ล้อไปกับตลาดแทน”

โดยหลังจากนั้นไม่นานในปี 1976 John C. Boggle ผู้ก่อตั้งกองทุน Vanguard Fund ซึ่งปัจจุบันคือบริษัทนายหน้าค้าหลักทรัพย์และจัดการกองทุนแนวหน้าของโลก ได้เล็งเห็นความสำคัญในงานวิจัยของ Eugene Fama ที่มีต่อวงการการลงทุน โดยเขาได้จัดตั้งกองทุนที่บริหารจัดการโดยมีเป้าหมายให้ได้รับผลตอบแทนที่ใกล้เคียงกับตลาดมากที่สุดและมีค่าบริหารจัดการที่ต่ำที่สุด (ซึ่งก็คือแนวคิดการลงทุนแบบ Passive Investing ในปัจจุบันนั่นเอง) ขึ้นมาเป็นกองแรกของโลก จนถูกนำไปปฎิบัตตามกันอย่างกว้างขวางในปัจจุบัน

ภาพที่ 1 : Eugene Fama ผู้ปฎิวัติวงการลงทุนด้วยทฤษฎีตลาดมีประสิทธิภาพ (EMH) และ Jogn C. Bogle ผู้ก่อตั้งกองทุน Vangard Fund ซึ่งใช้การลงทุนแบบ Passive Fund เป็นแห่งแรกๆของโลก

2. ความเข้าใจที่ผิดและคลาดเคลื่อนเกี่ยวกับการลงทุนแบบ Passive Investing

โดยเมื่อ Passive Investing ได้รับความนิยมอย่างกว้างขวางจากบรรดากองทุนต่างๆทั่วโลกนั้น ในปัจจุบันเราจึงมักพบว่านักลงทุนหลายๆคนโดยเฉพาะมือใหม่ๆจึงมักมีความเข้าใจที่คลาดเคลื่อนเกี่ยวกับมันค่อนข้างมาก ในส่วนนี้เราจึงอยากที่จะพูดถึงความเข้าใจที่คลาดเคลื่อนเกี่ยวกับมันในประเด็นหลักๆดังนี้

2.1 Passive Investing มีเป้าหมายในการเอาชนะผลตอบแทนของตลาด?

คือความเข้าใจผิดหลักๆในข้อแรก เนื่องจากหลักปรัชญาของมันคือการสร้างพอร์ตโฟลิโอที่ลอกเลียนแบบผลตอบแทนเฉลี่ยของตลาด

“Passive management (also called passive investing) is an investing strategy that tracks a market-weighted index or portfolio.”

– Wikipedia

ดังนั้นแล้ว เป้าหมายของผู้จัดการกองทุนที่ใช้วิธีการลงทุนแบบ Passive Investing ส่วนใหญ่ จึงเป็นการวัดผลการลงทุนด้วยค่า “Tracking Error” ซึ่งก็คือ “ระดับความเบี่ยงเบนของผลตอบแทนกองทุนเมื่อเปรียบเทียบกับดัชนีชี้วัดหรือ Benchmark” แทนที่จะเป็นเรื่องของผลตอบแทนนั่นเอง

2.2 Passive Investing คือการไม่ซื้อขายบ่อย และถือยาว?

คือความเข้าใจผิดหลักๆข้อที่สอง เนื่องจากเป้าหมายของกองทุน Passive Fund คือการสร้างผลตอบแทนเลียนแบบตลาด ดังนั้น ในระหว่างการลงทุนนั้น อาจเป็นไปได้ว่าผู้จัดการกองทุนอาจมีการซื้อขายเพื่อคงสัดส่วนของพอร์ตให้เทียบเคียงกับตัวดัชนีอยู่เสมอก็เป็นได้

นอกจากนั้นแล้ว การถือยาวนั้นไม่จำเป็นจะต้องถือเป็นการลงทุนแบบ Passive Investing เสียทีเดียว ยกตัวอย่างเช่นการลงทุนแบบ Value Investing แบบที่ Warren Buffett ลงทุนนั้น ก็ไม่ใช่การลงทุนแบบ Passive Investing แต่กลับถือเป็นการลงทุนแบบ Active Investing ที่มี Holding Period ในระยะยาว

เนื่องจากมันเป็นการพยายามหาจังหวะที่ราคาของหุ้นที่ดีเยี่ยมนั้นตกต่ำกว่ามูลค่า (Mis-Pricing) ซึ่ง มีเป้าหมายในการสร้างผลตอบแทนที่เหนือกว่าตลาดในระยะยาว จากการวิเคราะห์พื้นฐานของกิจการต่างๆ

ภาพที่ 2 : ผลตอบแทนของ Warren Buffett แสดงให้เห็นถึงลักษณะของผลตอบแทนแบบ Active Investing จากการถือหุ้นในระยะยาว โดยมีค่า Correlation หรือความสัมพันธ์ของผลตอบแทนและตลาดอยู่ที่ราว 0.5 เท่านั้น (ซึ่งแตกต่างกับกองทุน Passive Fund ส่วนใหญ่ซึ่งมีค่า Correlation เข้าใกล้ 1 เท่า)

2.3 Passive Investing ดีกว่า Active Investing?

ความเข้าใจผิดข้อที่สามก็คือเรื่องที่ว่า Passive Investing ดีกว่า Active Investing เนื่องจากคำว่า “ดีกว่า” นั้น สามารถวิเคราะห์ได้จากในหลายมุมมอง

โดยถึงแม้ว่าโดยส่วนใหญ่แล้วงานวิจัยจะบ่งชี้ว่าโดย “เฉลี่ย” แล้วกองทุนแบบ Passive จะให้ผลตอบแทนที่ดีกว่า Active ในระยะยาว แต่ก็ยังคงมีกองทุนหรือผู้จัดการกองทุน “จำนวนหนึ่ง” ที่สามารถสร้างผลตอบแทนที่เหนือกว่าตลาดได้ในระยะยาวอย่างยั่งยืน (บรรดานักลงทุนที่เราๆท่านๆยกย่องกันนั่นแหละครับ)

นอกจากนั้นแล้ว เมื่อมองในแง่ของความเสี่ยงนั้น งานวิจัยหลายๆชิ้นยังบ่งชี้ว่ากองทุนแบบ Active กลับให้ผลตอบแทนที่ดีกว่าในช่วงเวลาที่ตลาดหุ้นเป็นขาลง อันเนื่องมาจากการที่ผู้จัดการกองทุนใช้ทักษะในการขายหุ้นเพื่อลดความผันผวนและการขาดทุนออกไป

เราจึงจะเห็นได้ว่าอันที่จริงแล้ววิธีการลงทุนแต่ละอย่างนั้น “ดีกว่า” แตกต่างกันไปตามจุดประสงค์ของผู้ลงทุนเองเช่นกัน เราจึงควรที่จะต้องวิเคราะห์ถึงเป้าหมาย ผลตอบแทน และความเสี่ยงที่เราต้องการเป็นสำคัญแทนนั่นเอง

3. สิ่งที่ควรรู้ ก่อนเริ่มต้นการลงทุนแบบ Passive Investing

หลังจากที่คุณได้รู้ว่า Passive Investing นั้นแท้จริงแล้วคืออะไร เรียบร้อยแล้ว สำหรับเนื้อหาในส่วนสุดท้ายนี้ เราก็จะมาพูดถึงสิ่งที่คุณควรรู้ ก่อนที่จะเริ่มต้นการลงทุนแบบ Passive Investing กัน โดยที่องค์ความรู้เหล่านี้ จะทำให้คุณมีความคาดหวังในการลงทุนที่สมจริง และไม่ก่อให้เกิดปัญหาด้านจิตวิทยาการลงทุนตามมาในอนาคตกันครับ

3.1 คุณจะต้องมี “เวลา” และ “เงินเย็น” จริงๆ

แม้ว่าคุณอาจจะเคยเชื่อว่าความสามารถของผู้จัดการกองทุนหรือสภาวะเศรษฐกิจจะเป็นปัจจัยที่สำคัญที่สุดในการสร้างผลตอบแทนในระยะยาว แต่สำหรับการลงทุนแบบ Passive Investing นั้น “กรอบระยะเวลา” ที่ยาวนานมากๆในการลงทุน ถือเป็นปัจจัยที่สำคัญที่สุดต่อการลงทุนในลักษณะนี้ต่างหากเนื่องจากผลตอบแทนของคุณนั้นจะขึ้นอยู่กับผลตอบแทนโดยเฉลี่ยของตลาดเป็นหลัก (ซึ่งมีโอกาสสูงมากที่คุณอาจเข้าไปในช่วงที่เป็นยอดดอยของตลาด จากการทำการตลาดชักชวนของกองทุนต่างๆในช่วงเวลาที่ Market Outlook นั้นดีมากๆ)

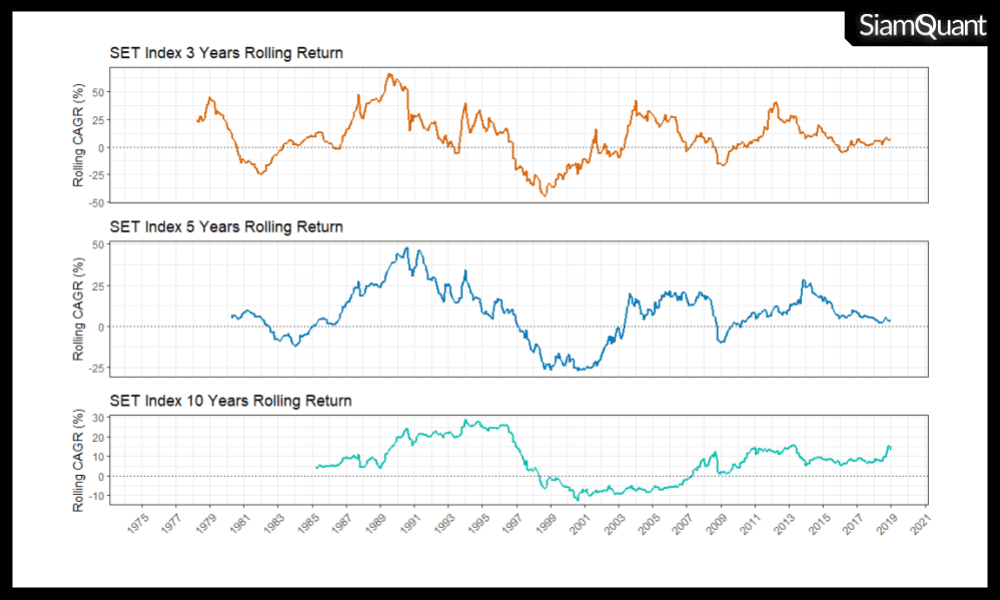

ดังนั้นแล้ว เราจึงต้องควรเผื่อเวลาไว้สำหรับการลงทุนแบบ Passive Investing อย่างน้อยเป็น 10 ปี (ราวๆ 2 วัฎจักรของตลาด) เพื่อที่จะคาดหวังได้ว่าคุณน่าที่จะมีกำไรจากการลงทุนเป็นที่แน่นอนจากการเติบโตของเศรษฐกิจในระยะยาว (หากตลาดหุ้นไม่พังไปเสียก่อน) โดยคุณจะสังเกตได้จากกราฟแสดงผลตอบแทนทบต้นย้อนหลังในกรอบเวลาต่างๆได้ว่า ยิ่งเราวัดผลตอบแทนจากการลงทุนยาวนานเท่าไหร่นั้น มันก็ยิ่งมีโอกาสน้อยลงที่ดัชนี SET Index ซึ่งเป็นตัวแทนของผลตอบแทนจากการลงทุนแบบ Passive Investing จะเกิดการขาดทุนหรือมีค่าต่ำกว่า 0 ในระยะยาวขึ้น

ภาพที่ 3 : ค่าเฉลี่ยของผลตอบแทนทบต้นย้อนหลังหรือ Rolling CAGR 3 ปี (กราฟบน), 5 ปี (กราฟกลาง) และ 10ปี (กราฟล่าง) ของดัชนี SET Index ที่เป็นตัวแทนของการลงทุนในกองทุนรวมแบบ Passive Fund ตั้งแต่ปี 1975 ถึง สิ้นปี 2018

โดยในภาพที่ 3 จะเห็นได้ว่า ผลตอบแทนจากการลงทุนด้วยกลยุทธ์แบบ Passive ที่มีผลตอบแทนคาดหวังที่ใกล้เคียงกับดัชนี SET Index นั้น มีแนวโน้มที่จะได้รับผลตอบแทนทบต้นต่อปี (CAGR) ที่สูงและมั่นคงไปกับระยะเวลาการลงทุนที่นานมากขึ่้น โดยการลงทุนระยะสั้น (3 ปี) นั้นมีโอกาสที่จะให้ผลตอบแทนที่ขาดทุนและผันผวน (เส้น CAGR ต่ำกว่า 0) มากกว่าการวัดผลของการลงทุนในระยะยาวที่กว่า โดยการลงทุนในระยะเวลา 10 ปีอยู่พอสมควร (ยกเว้นช่วงวิกฤติต้มยำกุ้งซึ่งมี Rolling CAGR 10 ปีที่ติดลบยาวนานถึงราวๆ 10 ปี)

ดังนั้นแล้วเราจะเห็นได้ว่าแม้การลงทุนแบบ Passive Investing จะฟังดูเข้าใจง่าย แต่ก็มีความยากในการปฎิบัติที่สูงแฝงอยู่เช่นกัน เพราะมันคือการลงทุนที่คุณจะต้องแน่วแน่ผ่านพายุของข่าวสารทางเศรษฐกิจต่างๆไปอย่างน้อยอีก 10-20 ปีโดยไม่สูญเสียวินัยไปเสียก่อน (นี่จึงเป็นเหตุผลที่ทำไมรัฐบาลจึงกำหนดให้กองทุน LTF นั้นมีข้อจำกัดที่ไม่ให้นักลงทุนทำการ ”ขาย” หน่วยลงทุนออกมาก่อนเวลาอันควรนั่นเอง)

3.2 คุณจะต้องมีความอดทนต่อการย่อตัวหรือขาดทุนระหว่างทางที่สูงมาก

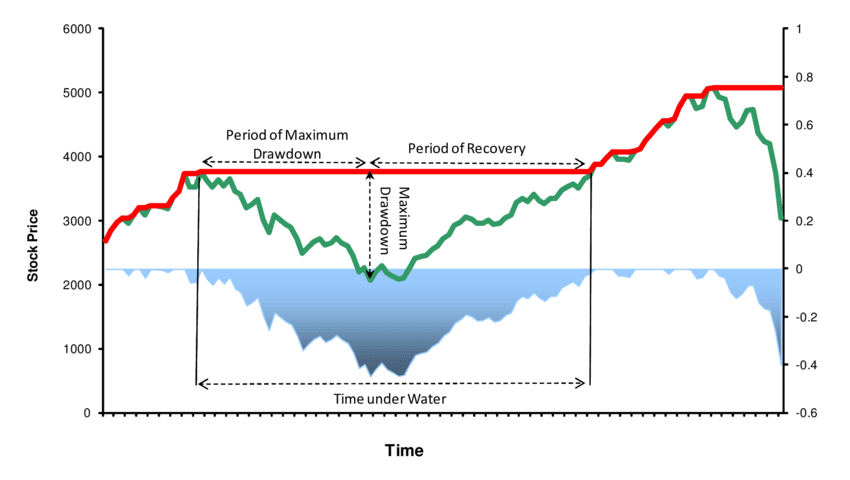

นอกจากพายุข่าวสารต่างๆที่เข้ามากระทบตลาดรายวันแล้ว ปัจจัยอีกสิ่งที่เป็นมารผจญของการลงทุนแบบ Passive Investing ที่นักลงทุนส่วนมากอาจไม่รู้นั่นก็คือความโหดร้ายของสิ่งที่เรียกว่า “Drawdown”, “Maximum Drawdown” และ “Longest Drawdown” ของกลยุทธ์การลงทุนประเภทนี้ โดยสามารถอธิบายได้จากภาพด้านล่างนี้

ภาพที่ 4 : Drawdown, Maximum Drawdown และ Longest Drawdown (Credit : Edwin O. Fisher) โดยที่เส้นสีแดงคือจุดสูงสุดเดิมของพอร์ตโฟลิโอ และช่วงที่เกิด Drawdown ก็คือช่วงที่เป็นห้วงสีน้ำเงิน, ค่า Maximum Drawdown คือระยะทางสูงสุดที่พอร์ตเคยย่อลงไป และ Longest Drawdown ก็คือช่วงเวลาที่เคยเกิด Time Under Water ขึ้นยาวนานที่สุดของพอร์ตโฟลิโอนั่นเอง

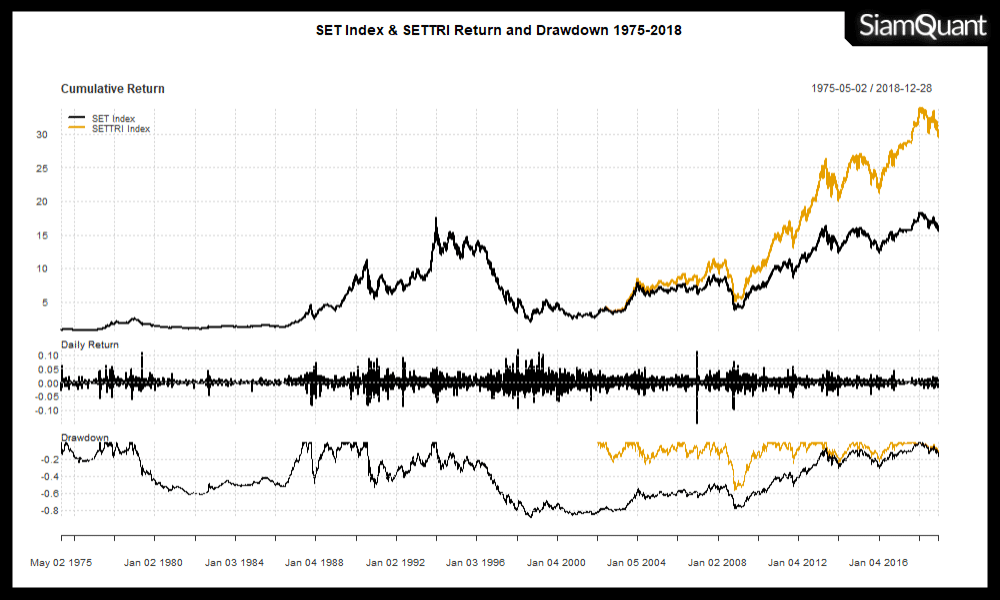

ซึ่งจากการเก็บค่าสถิติของ Maximum Drawdown และ Longest Drawdown ของดัชนี SET Index ซึ่งถือเป็นดัชนี Benchmark ของกองทุนรวมหุ้นแบบ Passive Fund ในไทยตั้งแต่เปิดตลาดเป็นต้นมานั้นให้ผลลัพธ์ดังนี้

ภาพที่ 5 : ภาพแสดงการเติบโตสะสม Cumulative Return (ช่องบน), Daily Return (ช่องกลาง) และค่า Drawdown (ช่องล่าง) ของดัชนี SET Index (เส้นสีดำ) และดัชนี SETTRI Index (เส้นสีเหลือง) ที่เป็นตัวแทนของผลตอบแทนจากการลงทุนในกองทุนรวมแบบ Passive Fund ตั้งแต่ปี 1975 ถึง 2018

| SET Index (1975-2018) | SETTRI Index (2002-2018) | |

| Net Profit | 1464% | 877% |

| Annualized Return % (CAGR) | 6.67% | 14.85% |

| Maximum Drawdown (%) | -88.18% | -56.14% |

| Longest Drawdown (Months) | 279.76 | 31.05 |

ตารางที่ 1 : ตารางแสดงค่าสถิติของดัชนี SETIndex ตั้งแต่ปี 1975 ถึง 2018 และดัชนี SETTRI ตั้งแต่ปี 2002-2018

ค่าสถิติของดัชนี SET Index ตั้งแต่ปี 1975 ถึงสิ้นปี 2018 รวมระยะเวลา 43 ปีนั้น แสดงให้เห็นว่า การลดลงของมูลค่าดัชนีหรือค่า Maximum Drawdown นั้นรุนแรงกว่า -88.18% ในช่วงวิกฤติต้มยำกุ้งในปี 1997 และรุนแรงกว่า -56.14% ในช่วงวิกฤติแฮมเบอร์เกอรฺ์ในปี 2008 และยังมีช่วงเวลาที่พอร์ตโฟลิโอนั้นไม่สามารถทำจุดสูงสุดใหม่ที่ยาวนานถึง 23 ปี (279.76 เดือน) ในช่วงวิกฤติต้มยำกุ้ง!!

ดังนั้น นักลงทุนที่อยากลงทุนในกลยุทธ์แบบ Passive จึงควรลองถามใจตัวเองดูว่า ตัวเราจะรับได้ไหมถ้าพอร์ตโฟลิโอการลงทุนนั้นสูญเสียมูลค่าไปเกินกว่าครึ่งในภาวะที่เป็นวิกฤติเศรษฐกิจ และยังต้องใช้เวลาอีกหลายปี (Worst Case คือ 10 ปี) กว่าที่มูลค่าพอร์ตโฟลิโอจะกลับมากำไร ซึ่งความจริงที่เจ็บปวดเหล่านี้นั้นมักที่จะถูกมองข้ามไปบ่อยๆโดยนักลงทุนหน้าใหม่โดยสิ้นเชิง

3.3 วิธีการลงทุนดีที่สุดสำหรับ Passive Investing คือการลงทุนแบบก้อนเดียวตั้งแต่เริ่ม ไม่ใช่ DCA

สิ่งที่ขัดกับความเชื่อของนักลงทุนส่วนใหญ่ก็คือ ความจริงแล้วการลงทุนแบบก้อนเดียวทั้งหมด (Lump Sum) นั้น จะให้ผลตอบแทนที่ดีกว่า Dollar Cost Average (DCA) ในระยะยาว เนื่องจากแนวโน้มผลตอบแทนในอดีตของตลาดหุ้นไทยรวมถึงตลาดหุ้นทั่วโลกนั้นเป็นลักษณะขาขึ้นในระยะยาวตามการเติบโตของเศรษฐกิจ (Long Bias) ทำให้การทำ DCA จะมีต้นทุนที่สูงขึ้นเรื่อยๆในระยะยาว เป็นเหตุให้ผลตอบแทนนั้นต่ำกว่าการลงทุนแบบลงทีเดียวทั้งก้อนตั้งแต่เริ่มต้น

ดังนั้นแล้ว หากคุณเป็นนักลงทุนที่มีเงินเก็บสำรองอยู่แล้ว แม้จะขัดกับความรู้สึก แต่การลงเงินทั้งหมดก้อนเดียวตั้งแต่เริ่มต้น แล้วทำการหลับตาถือยาวไปเป็น 10-20 ปีนั้น จะเป็นการสร้างโอกาสให้ได้รับผลตอบแทนที่ดีที่สุด ยกเว้นในกรณีที่คุณนั้นไม่มีเงินก้อน แต่ยังคงสามารถทยอยเข้าลงทุนในตลาดได้ตามระยะเวลาที่สม่ำเสมอนั้น การลงทุนแบบ DCA จึงจะถือเป็นวิธีการที่ดีที่สุดสำหรับคุณ

โดยสำหรับนักลงทุนที่สนใจเนื้อหาเกี่ยวกับการวิจัยทดสอบถึงผลตอบแทนและความเสี่ยงจากการลงทุนแบบ Lumpsum VS. DCA นั้น สามารถอ่านงานบทความ “DCA ดีจริงหรือ?” โดยคลิ้กที่ลิงค์นี้ครับ

บทสรุปของกลยุทธ์การลงทุนแบบ Passive Investing

หลังจากที่เราได้เล่าให้ฟังถึงแนวคิดและความเชื่อที่อยู่เบื้องหลังการลงทุนแบบ Passive Investing, ความเข้าใจผิดๆ และสิ่งสำคัญที่ควรรู้ก่อนเริ่มต้นการลงทุนแบบ Passive Investing กันไปแล้วนั้น สุดท้ายนี้ เราได้สรุปข้อคิดที่น่าจะมีประโยชน์กับนักลงทุนมือใหม่ที่อยากลงทุนแบบ Passive ได้ 10 ข้อดังนี้

- นักลงทุนควรเข้าใจในเหตุผลและพฤติกรรมของการลงทุนแบบ Passive Investing ว่าเป้าหมายของมันคือการสร้างผลตอบแทนและความเสี่ยงในระดับที่ใกล้เคียงกับผลตอบแทนของตลาดหรือดัชนี Benchmark เท่านั้น โดย Performance Metric ที่สำคัญของกองทุน Passive นั้นคือค่า Tracking Error หรือระดับความเบี่ยงเบนของผลตอบแทนกองทุนเมื่อเปรียบเทียบกับดัชนีชี้วัดหรือ Benchmark (เช่น SET Index)

- การลงทุนแบบถือยาวไม่จำเป็นต้องอยู่ในขอบเขตของ Passive Investing แม้จะมีความคล้ายคลึงกันก็ตาม โดยแตกต่างกันจากเป้าหมายในการสร้างผลตอบแทน

- แม้ว่าการลงทุนแบบ Passive Investing จะเน้นถือหุ้นในระยะยาว แต่อาจมีการซื้อขายยิบย่อยที่บ่อยครั้งกว่ากองทุนเชิง Active Investing บางกอง จากการพยายามปรับพอร์ตให้สัดส่วนอยู่ในระดับเดียวกับดัชนีก็เป็นได้ (Position Trimming & Rebalancing)

- Passive Investing ไม่ได้ดีกว่า Active Investing แต่แนวทางการลงทุนที่ดีที่สุดสำหรับคุณ คือการลงทุนที่ตอบโจทย์เป้าหมายของผลตอบแทน, ความเสี่ยง และกรอบระยะเวลาในการลงทุนของคุณ

- จากงานวิจัยหลายแห่งพบว่าโดยเฉลี่ยแล้วกองทุนแบบ Passive Fund ให้ผลตอบแทนที่เหนือกว่า Active Fund ในระยะยาว แต่นั่นคือ “ค่าเฉลี่ย” ไม่ใช่ผลตอบของกองทุนทุกๆกอง โดยเฉพาะกับงานวิจัยกองทุนในตลาดหุ้นไทย ซึ่งโดยเนื้อในแล้วกองทุน Passive และ Active Fund ส่วนใหญ่แทบไม่มีความแตกต่างกันระหว่างการถือหุ้นและลักษณะผลตอบแทนเลย โดยมักถือหุ้นที่อยู่ใน SET100 และมีค่า Correlation กับดัชนี SET Index ที่ 0.9 ขึ้นไปแทบทั้งสิ้น

- การลงทุนแบบ Passive Fund ต้องการกรอบระยะเวลาที่ยาวนานมากกว่า 10 ปีขึ้นไปในการที่จะมั่นใจได้ว่าจะมีโอกาสได้รับผลตอบแทนที่เป็นบวกจริงๆ โดยจะสังเกตได้จากค่าเฉลี่ยผลตอบแทนทบต้นย้อนหลังหรือ Rolling CAGR ที่ 10 ปีย้อนหลังว่ายังคงมีโอกาสติดลบต่ำกว่า 0 ได้อยู่

- นักลงทุนไม่ควรพิจารณาผลตอบแทนในกรอบระยะเวลาที่สั้นจนเกินไป (รายวัน, รายสัปดาห์) เพราะจะทำให้สภาพจิตใจนั้นหวั่นไหวไปกับความผันผวนของตลาดได้ง่าย ให้พิจารณาผลตอบแทนในกรอบที่ยาวขึ้นแทน (รายเดือน, รายไตรมาส, รายปี)

- การลงทุนแบบ Passive ไม่ควรพิจารณาผลตอบแทนและความเสี่ยงแค่ในสภาวะตลาดที่เป็นขาขึ้นเพียงอย่างเดียว (ยกตัวอย่างเช่น ช่วงปี 2009 จนถึงปัจจุบัน) แต่ให้พิจารณาระดับของความเสี่ยงของกลยุทธ์ที่จะลงทุนในช่วงตลาดขาลงหรือวิกฤติเศรษฐกิจด้วย (เช่นช่วงวิกฤติต้มยำกุ้งและแฮมเบอร์เกอร์ไครซิส) เพราะมีโอกาสที่คุณอาจต้องเจอกับ Max Drawdown และ Longest Drawdown ที่โหดร้ายและยาวนานกว่าที่คุณจะรับไหว

- เนื่องจากการลงทุนแบบ Passive นั้นมักมีการเกิด Max Drawdown และ Longest Drawdown ที่ยาวนาน นักลงทุนแนว Passive ควรมีการกระจายการลงทุนไปในหลายประเภทสินทรัพย์ (Assets Allocation) ที่มีผลตอบแทนที่ไม่สัมพันธ์กันเพื่อลดความเสี่ยงเชิงระบบ (อ่านเกี่ยวกับแนวคิด Assets Allocation เพิ่มเติมได้ในบทความนี้) และไม่ลงเงินทั้งหมดอยู่ในสินทรัพย์ชนิดเดียว เนื่องจากจะทำให้มีระดับความเสี่ยงที่สูงมาก

- หากคุณมีเงินต้นที่สูงในระดับหนึ่ง การลงทุนแบบทั้งก้อนตั้งแต่เริ่มต้น (Lumpsum) จะให้ผลลัพธ์ในระยะยาวที่ดีกว่าการลงทุนแบบ Dollar Cost Average (DCA) เนื่องจากตลาดหุ้นไทยและทั่วโลกมีแนวโน้มเป็นขาขึ้นในระยะยาวตามการเติบโตทางเศรษฐกิจ

จากเนื้อหาทั้งหมดนี้นั้น เราหวังว่าสิ่งที่ผมได้แชร์ไปในบทความนี้จะเป็นประโยชน์และ “ภูมิคุ้มกัน” ให้กับนักลงทุนทุกท่านที่สนใจการลงทุนในแนวทาง Passive Investing กันไม่มากก็น้อย โดยไม่ต้องหลงกลไปตามคำโฆษณาสวยหรูที่ว่า “การลงทุน Passive นั้นเป็นการลงทุนที่ง่ายและปลอดภัย” เนื่องจากวิธีการลงทุนทุกอย่างนั้น ย่อมมีข้อดีข้อเสียของมันอยู่เสมอ เราจึงควรที่จะมีความเข้าใจอย่างถ่องแท้เกี่ยวกับมันก่อนที่จะเริ่มต้นการลงทุนลงไปนั่นเอง ขอให้ทุกคนมีความสุขกับการลงทุน แล้วเจอกันใหม่ในบทความหน้าครับ!!

ข่าวประชาสัมพันธ์ : สำหรับนักลงทุนที่มีความสนใจในการบริหารจัดการความเสี่ยงเพื่อลดความเสียหายและสร้างผลตอบแทนที่ดีขึ้นนั้น ขอเชิญทุกท่านได้เข้าร่วมงานสัมมนา “MangmaoTalk 2019 : Money & Risk Management ปิดประตูเจ๊ง เร่งกำไร โดยคุณมด แมงเม่าคลับ” ในวันอาทิตย์ที่ 1 ธันวาคม 2019 นี้ รายละเอียดเพิ่มเติมสามารถอ่านได้ที่ลิงค์ด้านล่างนี้ครับ

References :

https://en.wikipedia.org/wiki/Passive_management

https://www.investopedia.com/terms/t/trackingerror.asp

https://en.wikipedia.org/wiki/Efficient-market_hypothesis

https://en.wikipedia.org/wiki/The_Vanguard_Group

https://www.gyc.com.sg/files/p_sewell-history.pdf