- ลงทุนหุ้นใหญ่ดีจริงหรือไม่? - February 20, 2022

- รีวิวผลตอบแทน 40 กลยุทธ์การลงทุนในตลาดหุ้นไทยของเดือนมกราคมปี ค.ศ. 2022 - February 7, 2022

- รีวิวผลตอบแทน 40 กลยุทธ์การลงทุนในตลาดหุ้นไทยปี ค.ศ. 2021 - January 5, 2022

ระบบ “The Golden Hand” เป็นระบบที่พัฒนาขึ้นมาจากแนวคิดการลงทุนแบบเน้นคุณค่า (Value Investing) ซึ่งถูกถ่ายทอดไว้โดย ดร. นิเวศน์ เหมวชิรวรากร ในหนังสือเซียนหุ้นมือทอง “เคล็ดลับเซียนหุ้นพันธ์ุแท้กระบวน 2” โดยในบทความชิ้นนี้เราจะนำเอาแนวคิดจากหนังสือเล่มนี้มาดัดแปลงให้เป็นระบบการลงทุนที่เรียบง่ายและมีประสิทธิภาพ เพื่อให้ทุกคนสามารถนำไปประยุกต์ใช้กันได้ครับ!

แนวคิดที่มีน่าสนใจจากหนังสือเซียนหุ้นมือทอง

สำหรับบทความนี้นั้น ผมจะขอนำเอาแนวคิดหนึ่งจากหนังสือเล่มนี้ ซึ่งก็คือสิ่งที่ ดร. นิเวศน์ เรียกมันว่า “The Impossible” หรือภาวะที่หุ้นที่มีราคาแพงจนไม่น่าจะเป็นไปได้มาพูดถึงกันเสียก่อน โดยหุ้นประเภทนี้เป็นหุ้นที่นักลงทุน VI ควรจะหลีกเลี่ยง ซึ่งลักษณะสำคัญของหุ้นเหล่านี้ก็คือ

หุ้นที่มีค่า P/E และ P/BV สูงมาก และมีค่า D/P ที่ต่ำมาก

โดยที่

P/E = Price per share

P/BV = Price per book value

D/P = Dividend per price

หรือพูดเป็นภาษาที่เข้าใจง่ายๆคือ ราคาหุ้นเมื่อเทียบกับกำไรและมูลค่าทางบัญชีนั้นสูงมาก แต่การจ่ายปันผลเทียบกับราคาหุ้นนั้นต่ำมาก (อ้างถึงในบทที่ 16 : The Impossible หนังสือเซียนหุ้นมือทอง) นั่นเอง ดังนั้น ในทางกลับกันแล้วนักลงทุน VI จึงควรที่จะเลือกหาหุ้นที่มีลักษณะตรงข้ามกันแทน ซึ่งก็คือ

หุ้นที่มีค่า P/E และ P/BV ต่ำ และมีค่า D/P ที่สูง

หรือพูดเป็นภาษาที่เข้าใจง่ายๆคือ ราคาหุ้นเมื่อเทียบกับกำไรและมูลค่าบัญชีต่ำมาก แต่การจ่ายปันผลเทียบกับราคาหุ้นนั้นสูงมากนั้นเองครับ โดยหลังจากนี้เราจะมาทำการเปลี่ยนแนวคิดนี้ให้เป็นระบบการลงทุนที่เรียบง่ายแต่ทรงประสิทธิภาพกันครับ

ระบบการลงทุน “The Golden Hand”

ในขั้นแรกก่อนที่เราจะมาสร้างระบบการลงทุนกันนั้น เราจำเป็นจะต้องระบุให้ชัดเจนก่อนว่าค่าของตัวแปรต่างๆที่เราจะใช้ แบบไหนที่เรียกว่าสูงและแบบไหนที่เรียกว่าต่ำ

โดยหนึ่งในวิธีการที่ง่ายและมีประสิทธิภาพในการดูว่าหุ้นตัวไหนที่มีค่า P/E หรือ P/BV ต่ำ ก็คือ การเปรียบเทียบโดยการจัดลำดับหรือการทำ Ranking นั่นเองครับ ซึ่งเราจะแบ่งการจัดลำดับออกเป็นหมวดหมู่ตามเงื่อนไขดังต่อไปนี้

- จัดลำดับหุ้นที่มีค่า P/E จากสูงไปต่ำ โดยหุ้นที่มีค่า P/E สูงสุดจะอยู่ลำดับแรกหรือลำดับที่หนึ่ง และหุ้นที่มีค่า P/E ต่ำสุดจะอยู่ลำดับสุดท้าย

- จัดลำดับหุ้นที่มีค่า P/BV จากสูงไปต่ำ โดยหุ้นที่มีค่า P/BV สูงสุดจะอยู่ลำดับแรกหรือลำดับที่หนึ่ง และหุ้นที่มีค่า P/BV ต่ำสุดจะอยู่ลำดับสุดท้าย

- จัดลำดับหุ้นที่มี Dividend Yield (%) จากต่ำไปสูง โดยหุ้นที่มี Dividend Yield (%) ต่ำสุดจะอยู่ลำดับแรก และหุ้นที่มี Dividend Yield (%) สูงสุดจะอยู่ลำดับสุดท้าย

จากนั้นเราจะนำค่า Rank ที่ได้จากการจัดลำดับในแต่ละหมวด มาทำการบวกกันเพื่อสร้างเป็นคะแนน (Score) ของหุ้นแต่ละตัว โดยหุ้นที่ได้คะแนนสูงหมายความว่า เมื่อเทียบกันทั้ง 3 ปัจจัยแล้ว หุ้นตัวนี้เป็นหุ้นที่มีค่า P/E และ P/BV ต่ำ และมีค่า Dividend Yield(%) สูงเมื่อเทียบกับหุ้นตัวอื่นๆนั่นเองครับ

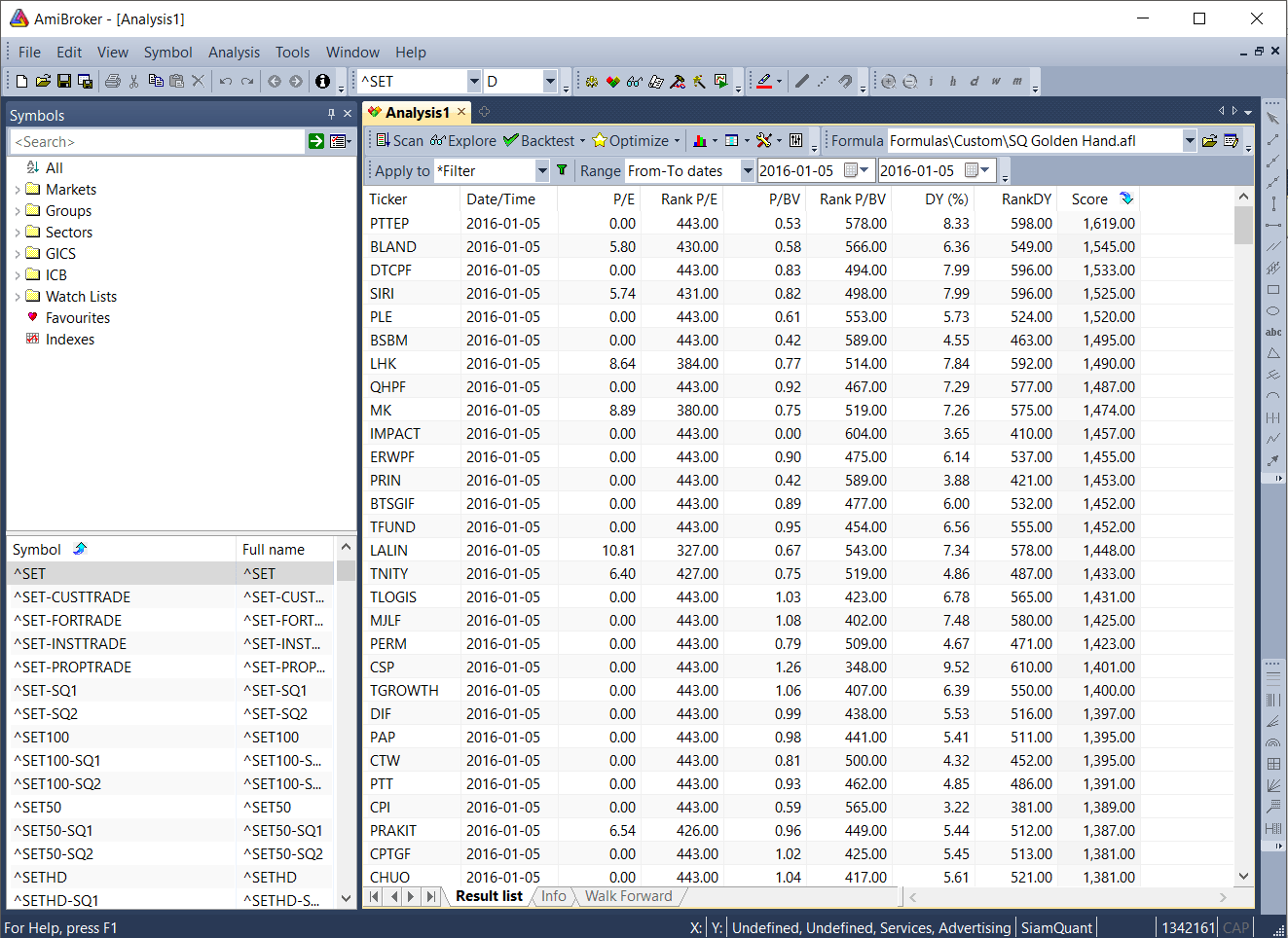

ภาพ 1 : ภาพแสดงตัวอย่างการคำนวณคะแนนของหุ้นแต่ละตัวในโปรแกรม Amibroker

จะเห็นได้ว่าหุ้นที่ได้คะแนนสูงนั้น จะเกิดจากปัจจัย 3 อย่างด้วยกันคือ

- ต้องเป็นหุ้นที่มีค่า P/E ต่ำ

- ต้องเป็นหุ้นที่มีค่า P/BV ต่ำ

- ต้องเป็นหุ้นที่มีค่า Dividend Yield (%) สูง

ในส่วนของจังหวะการเข้าซื้อและขายหุ้นนั้นเราได้ทำการออกแบบระบบให้เป็นแบบ Rotational Investing System กล่าวคือระบบจะมีการซื้อทุกวันแรกที่มีการเทรดของปีและทำการขายในวันสุดท้ายที่มีการเทรดของปีเพื่อให้ง่ายต่อการนำไปปฏิบัติใช้ โดยคัดเลือกหุ้นจากคะแนนที่เราได้อธิบายไว้ข้างต้น

หมายเหตุ 1 : ในการจัดลำดับหรือทำ Ranking นั้นได้มีการตั้งค่าไว้ว่าหากข้อมูลปัจจัยพื้นฐานมีค่าเท่ากันเราจะจัดให้อยู่ลำดับเดียวกัน เช่น หากมีค่า P/E เท่ากับ 0 ทั้งหมด 3 ตัว ดังนั้นหุ้นทั้งสามบริษัทจะมีลำดับเท่ากัน

ผลการทดสอบระบบ “The Golden Hand” กับตลาดหุ้นไทย

โดยก่อนที่จะทำการทดสอบระบบ “The Golden Hand” นั้น ผมจะกำหนดเงื่อนไขต่างๆสำหรับการทดสอบโดยมีรายละเอียดดังนี้

| Condition | Details |

| Backtesting Window |

|

| Backtesting Restriction |

|

| Universe |

|

| Filters |

|

| Position Size |

|

| Position Score |

|

| Order Management |

|

ตารางที่ 1 : ตารางแสดงเงื่อนไขต่างๆสำหรับการทดสอบระบบ “The Golden Hand”

ซึ่งผลการทดสอบระบบ “The Golden Hand” กับตลาดหุ้นไทยเป็นเวลา 10 ปีย้อนหลัง ตั้งแต่ปี ค.ศ. 2007 – 2017 ได้ผลลัพธ์ดังนี้

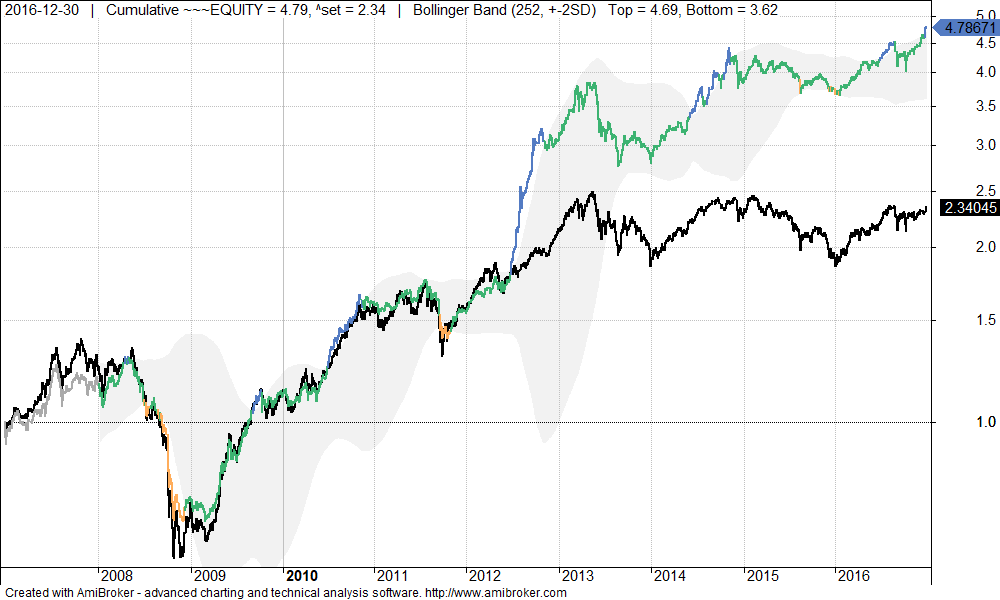

ภาพที่ 2 : ภาพแสดงการเติบโตของพอร์ตโฟลิโอของระบบ “The Golden Hand” (เส้นสีเขียว) เทียบกับดัชนี SET Index (เส้นสีดำ)

| Portfolio Metrics | The Golden Hand | SET Index |

| Net Profit | 378.67% | 134.04% |

| CAGR | 16.96% | 9.17% |

| MaxDD | -47.87% | -58.02% |

| Longest DD (Month) | 27 | 44.15 |

| CAR/MDD | 0.35 | 0.15 |

| Trade Metrics | The Golden Hand | SET Index |

| No. of All Trade | 303 | NA |

| Avg. Bar Held | 266.08 | NA |

| % Win | 59.41% | NA |

| Avg. Profit/Loss % | 24.68% | NA |

| Max Consecutive Loss | 16 | NA |

ตารางที่ 2 : ตารางแสดงค่าสถิติของระบบ “The Golden Hand” และดัชนี SET Index

โดยจากผลการทดสอบนั้นมีประเด็นที่น่าสนใจดังนี้ครับ

- ระบบมีค่า CAGR ที่มากกว่าตลาดเกือบหนึ่งเท่าตัว คือมี CAGR เท่ากับ 16.96% เมื่อเทียบกับดัชนี SET Index ซึ่งมีค่าเท่ากับ 9.17%

- เนื่องจากเป็นระบบ Rotational Investing System ซึ่งซื้อต้นปีขายปลายปี จึงทำให้ค่า Maximum Drawdown ของระบบนั้นค่อนข้างสูงเป็นธรรมชาติอยู่แล้ว คือมีค่าเท่ากับ -47.87% เมื่อเทียบกับดัชนี SET Index ซึ่งมีค่าเท่ากับ -58.02% ซึ่งถือว่าดีกว่าตลาดในระดับหนึ่ง

- แม้ว่า Max.DD จะค่อนข้างสูง แต่ก็มี Longest Drawdown ที่น้อยกว่าตลาดเกือบเท่าตัว! แปลว่าระบบมีการฟื้นตัวค่อนข้างเร็ว ก่อนที่จะสร้าง New High ของพอร์ทโฟลิโอได้อีกครั้งหนึ่ง

- สิ่งที่น่าสนใจอีกอย่างก็คือในช่วงที่ตลาดเคลื่อนไหวแบบ Sideway ในช่วงปี ค.ศ. 2013 – 2016 นั้น หากพิจารณาการเติบโตของพอร์ตโฟลิโอจะพบว่าระบบยังมีการทำ New High อย่างต่อเนื่อง และช่วงที่ตลาดมีการปรับตัวลดลง จะเห็นได้ว่ามูลค่าของพอร์ตโฟลิโอก็มีการปรับตัวลดลงแต่น้อยกว่าตลาด

อย่างไรก็ดี การทดสอบข้างต้นเป็นการทดสอบกับข้อมูลราคาที่ไม่ได้มีการนำปันผลมาคิดรวม (Split Adjusted Price Only) หมายความว่าหากทำการทดสอบโดยใช้ชุดข้อมูลราคาที่มีการนำปันผลกลับมาคิดรวมกับราคาหุ้น (Split & Dividend Adjusted Price) ผลตอบแทนที่ได้ควรจะสูงขึ้น ซึ่งผลลัพธ์ที่ได้จะเป็นดังนี้

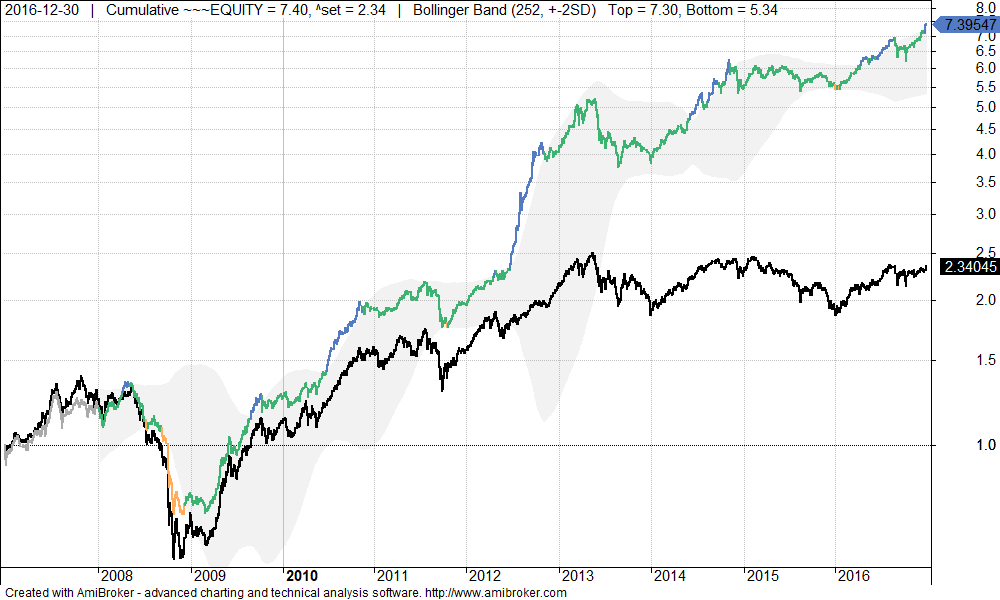

ภาพที่ 3 : ภาพแสดงการเติบโตของพอร์ตโฟลิโอของระบบ “The Golden Hand” (เส้นสีเขียว) โดยทดสอบกับข้อมูลที่มีการคิดปันผลรวมเข้าไป เทียบกับดัชนี SET Index (เส้นสีดำ)

| Portfolio Metrics | Include Dividend | Exclude Dividend | SET Index |

| Net Profit | 639.55% | 378.67% | 134.04% |

| CAGR | 22.16% | 16.96% | 9.17% |

| MaxDD | -46.67% | -47.87% | -58.02% |

| Longest DD (Month) | 25.65 | 27 | 44.15 |

| CAR/MDD | 0.47 | 0.35 | 0.15 |

| Trade Metrics | Include Dividend | Exclude Dividend | SET Index |

| No. of All Trade | 303 | 303 | NA |

| Avg. Bar Held | 266.08 | 266.08 | NA |

| % Win | 64.36% | 59.41% | NA |

| Avg. Profit/Loss % | 30.61% | 24.68% | NA |

| Max. Consecutive Loss | 16 | 16 | NA |

ตารางที่ 3 : ตารางแสดงค่าสถิติของระบบ “The Golden Hand” โดยทดสอบกับข้อมูลที่มีการคิดปันผลรวมเข้าไปและทดสอบกับข้อมูลที่ไม่ได้มีการนำปันผลมาคิด และดัชนี SET Index (เส้นสีดำ)

โดยจะเห็นได้ว่าการทดสอบโดยใช้ชุดข้อมูลราคาที่มีการนำปันผลกลับมาคิดรวมกับราคาหุ้นนั้น (Slip & Dividend Adjusted Price) ทำให้ผลตอบแทนโดยเฉลี่ยสูงขึ้นกว่าเดิมอย่างมีนัยยะสำคัญ โดยจะเห็นได้ว่าผลตอบแทนจากระบบนี้ไม่ได้มาจากส่วนต่างของราคาเพียงอย่างเดียว แต่มาจากเงินปันผลที่เกิดขึ้นด้วย

สรุปประเด็นที่น่าสนใจจากงานวิจัยระบบการลงทุน “The Golden Hand”

จากการทดสอบในเบื้องต้นนั้น พบว่าหลักการคัดเลือกหุ้นราคาถูกและมีคุณภาพด้วยปัจจัยพื้นฐานที่เราคุ้นเคยกันดี เช่น P/E, P/BV และ Dividend Yield สามารถนำมาสร้างเป็นระบบการลงทุนที่เรียบง่ายแต่มีประสิทธิภาพ ซึ่งให้ผลตอบแทนเอาชนะตลาดได้ในระยะยาว ดังที่ ดร. นิเวศน์ ได้กล่าวไว้ในหนังสือเซียนหุ้นมือทองอย่างชัดเจนว่า “สิ่งที่ผมเขียนนั้น เป็นสิ่งที่ผมทำเองทั้งหมด ผมทำก่อน แล้วมาเขียนทีหลัง” นั่นเองครับ!