หลังจากที่ดัชนีตลาดหุ้นไทยได้ตกลงอย่างหนักจากราวๆ 1,600 จุดในเดือนมกราคม ลงมาเหลือเพียงราวๆ 1,000 จุดในเดือนมีนาคมนั้น ตลาดก็เกิดการเด้งกลับขึ้นอย่างรุนแรงกว่า 200 จุดในช่วงไม่กี่อาทิตย์ในเดือนเมษายนที่ผ่านมา

ด้วยเหตุนี้เอง นักลงทุนหลายๆคนที่ยังคงพอร์ตว่างหรือได้ Cut Loss ไปแล้ว จึงเริ่มที่จะกังวลว่าถ้าไม่รีบเข้าซื้อหุ้น ตัวเองจะตกรถหรือไม่!?

ซึ่งคำตอบสั้นๆที่ผมอยากบอกทุกคนก็คือ … คุณไม่ควรที่จะต้องกลัวตกรถกันจนเกินไปหรอกครับ! เพราะจากสถิติในอดีตที่ผ่านมานั้น ได้พบว่าสัญญาณเข้าซื้อหุ้นจากแนวโน้มในระยะสั้นนั้น เป็นสิ่งที่ไม่มีประสิทธิภาพมากสักเท่าไหร่นัก โดยเฉพาะเมื่อเปรียบเทียบกับประสิทธิภาพจากสัญญาณการเข้าซื้อหุ้นจากแนวโน้มในระยะยาวนั่นเอง!!

โดยที่ในบทความนี้ผมจะแสดงให้เห็นถึงหลักฐานอย่างชัดเจนว่า ทำไมคุณจึงควรรอให้ตลาดหรือหุ้นที่คุณสนใจแสดงแนวโน้มเป็นขาขึ้นออกมาให้ชัดเจนกันเสียก่อน ซึ่งแม้ว่ามันอาจจะดูช้าไม่ทันใจสักเท่าไหร่ แต่ก็กลับให้ผลลัพธ์ในระยะยาวที่ดีกว่าไหนๆอย่างที่คุณอาจนึกไม่ถึงกันเลยทีเดียวครับ!

ผลการทดสอบเปรียบเทียบประสิทธิภาพของจุดเข้าซื้อหุ้นในระยะสั้น-กลาง-ยาว

เพื่อที่จะทำให้คุณได้เข้าใจว่าทำไมเราจึงไม่ควรกังวลว่าจะตกรถกันเกินไปได้อย่างรวดเร็วและชัดเจนที่สุดนั้น ผมจะขอนำเอาภาพกลุ่มผลลัพธ์ของการทดสอบกลยุทธ์การลงทุนตามแนวโน้มของราคาหุ้น (Trend Following Model) ซึ่งถือเป็นกลยุทธ์ที่ที่สอดคล้องกับพฤติกรรมในการเข้าซื้อหุ้น เมื่อราคาของดัชนีตลาดหรือหุ้นต่างๆได้มีการปรับตัวขึ้นมาในระดับหนึ่งมาทำการทดสอบวิจัยให้ดูกัน (พูดง่ายๆก็คือเห็นราคาหุ้นขึ้นแล้วซื้อตาม อย่างที่หลายๆคนกลัวตกรถกันนั่นเอง)

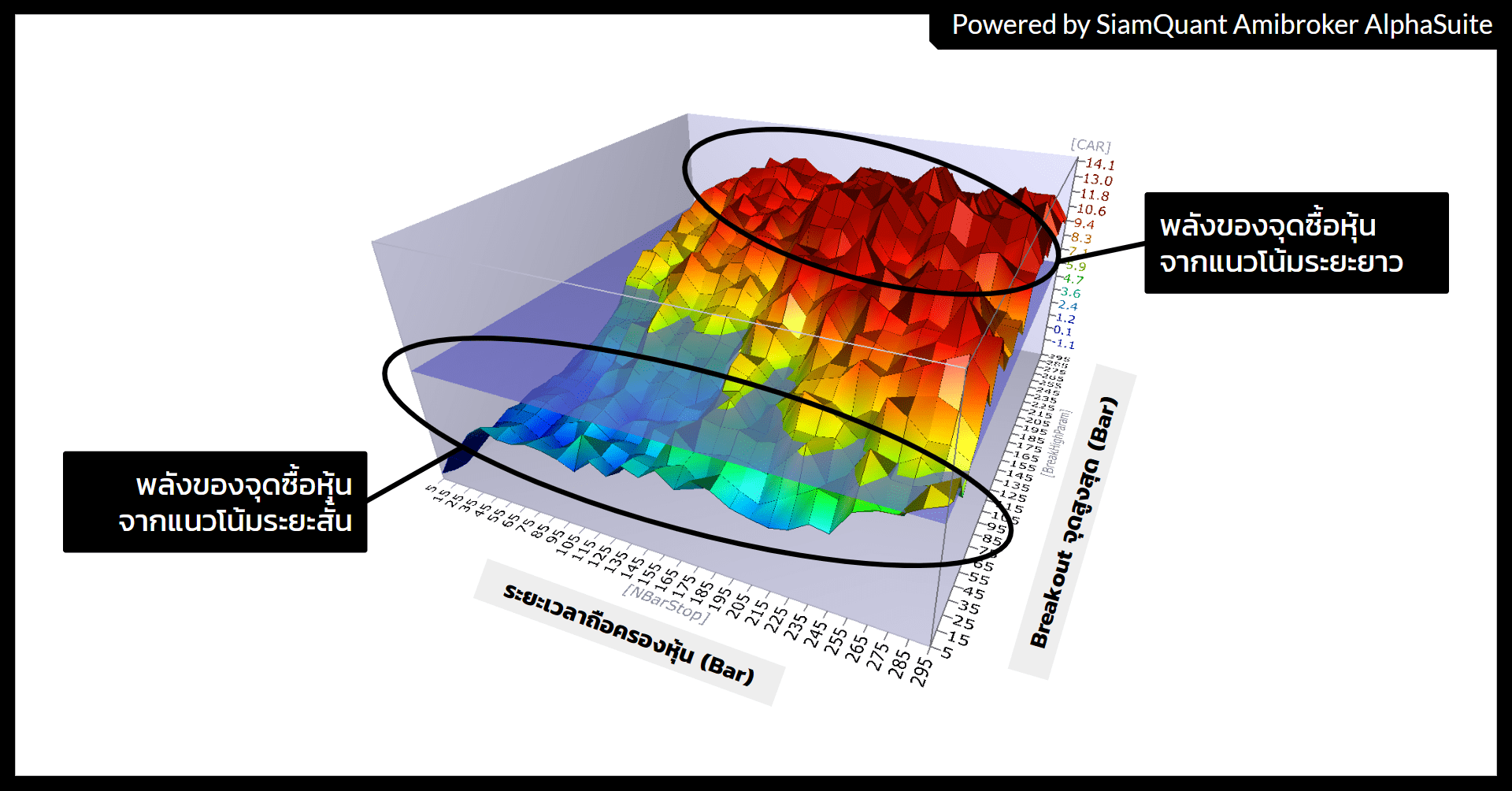

โดยผลลัพธ์ที่เกิดขึ้นจากการทดสอบในครั้งนี้นั้น จะเป็นกลุ่มผลลัพธ์การทดสอบโดยการจับคู่ Parameter ของจุดซื้อและจุดขายต่างๆกว่า 100 รูปแบบ (Trading System Parameter Optimization) ซึ่งจะช่วยสะท้อนให้เห็นถึงผลตอบแทนทบต้นในระยะยาวของการเข้าซื้อหุ้นจากแนวโน้มในระยะสั้น-กลาง-ยาวในภาพเดียว โดยที่ผมได้กำหนดให้

- จุดเข้าซื้อ – ทดสอบการซื้อหุ้นเมื่อราคาหุ้นได้ทะลุจุดสูงสุดในระยะ X วันที่ผ่านมา (Breakout) โดยจะทดสอบแบบขยับ Parameter ไล่ไปเรื่อยๆทีละ 10 วัน ตั้งแต่จุดเข้าซื้อเมื่อราคาหุ้น Breakout ทะลุจุดสูงสุดในช่วงเวลา 5, 15, 25 … จนถึง 295 วันที่ผ่านมา

- จุดขาย – ทดสอบการขายหุ้นออกไปเมื่อถือหุ้นยาวนาน Y วัน โดยจะไม่ใช้ Indicator ใดๆมากำหนดจุดขาย แต่จะใช้ระยะเวลาในการถือครองหุ้นที่แตกต่างกันไป เพื่อเป็นการตัดตัวแปรในแง่ของจุดขายที่อาจมีลักษณะแตกต่างกันออกไปของกลยุทธ์ต่างๆ โดยจะทำการจับคู่กับจุดซื้อต่างๆในข้อที่ 1 ทดสอบไปทีละรูปแบบ ซึ่งในแต่ละรูปแบบจะขยับ Parameter ระยะเวลาในการถือหุ้นไล่ไปทีละ 10 วัน โดยจะขายหุ้นตั้งแต่เมื่อถือหุ้นครบ 5, 15, 25 … จนถึง 295 วัน

- ขนาดการลงทุน – สำหรับขนาดการลงทุนในแต่ละครั้งนั้น จะเข้าซื้อครั้งละ 5% ของมูลค่าพอร์ตโฟลิโอในขณะนั้นอยู่เสมอ เนื่องจากเป็นขนาดการลงทุนที่ไม่ส่งผลให้ผลลัพธ์ของการซื้อขายแต่ละครั้งส่งผลต่อพอร์ตโฟลิโอจนมากเกินไป และเป็นการควบคุมตัวแปรในแง่ของขนาดการลงทุนเอาไว้ด้วยนั่นเอง

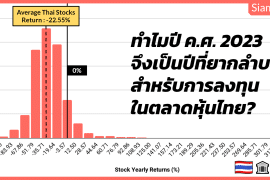

โดยที่ผลลัพธ์จากการทดสอบระบบการลงทุนต่างๆกว่า 100 Parameter Combination ตั้งแต่ปี ค.ศ. 2000 – 2019 หรือ 20 ปีที่ผ่านมาในตลาดหุ้นไทยนั้นได้ให้ผลลัพธ์ดังนี้ครับ

Compound Annual Growth Rate (CAGR) จากการทำ Strategy Parameter Optimization

ภาพที่ 1 : ภาพแสดงผลตอบแทนทบต้นหรือ CAGR จากการทำ Parameter Optimization ระหว่างจุดเข้าซื้อเมื่อหุ้นทะลุแนวต้านเดิมที่ X วัน และขายหุ้นทิ้งเมื่อถือหุ้นนาน Y วัน โดยจะเข้าซื้อหุ้นครั้งละ 5% ของพอร์ตโฟลิโอเมื่อเกิดสัญญาณขึ้น

โดยจากภาพที่ 1 นั้น เราจะเห็นได้ว่าจุดซื้อที่ใช้ Entry Parameter หรือการ Breakout ทะลุราคาหุ้นในระยะสั้นตั้งแต่ 5 ถึง 45 วันลงไปนั้น (BreakHighParam) จะให้ผลตอบแทนทบต้นที่ค่อนข้างต่ำอย่างสม่ำเสมอ เมื่อทำการจับคู่กับ Exit Parameter (NBarStop) หรือการขายหุ้นออกไปเมื่อถือหุ้นครบกี่วันก็ตาม (กราฟสีฟ้าๆด้านล่างคือให้ผลตอบแทนทบต้นต่ำ)

ซึ่งสาเหตุก็เพราะในระยะสั้นๆนั้น ตลาดมักจะมีการเคลื่อนไหวแบบสุ่มที่ผันผวนจากอารมณ์ของนักลงทุนในตลาดผสมอยู่ค่อนข้างมาก (Noise) จนก่อให้เกิดเป็นสัญญาณลวง (Whipsaw) จากสัญญาณการซื้อหุ้นที่เกิดขึ้นอยู่บ่อยครั้ง และทำให้กำไรที่เกิดขึ้นในระยะยาวของกลยุทธ์จะค่อยๆลดลงไป

อย่างไรก็ตาม คุณจะพบว่าผลตอบแทนทบต้นในระยะยาวกลับจะค่อยๆสูงขึ้นเรื่อยๆ เมื่อกลยุทธ์ใช้ Entry Parameter ที่มีระยะเวลาที่ยาวนานขึ้น โดยจะสังเกตได้อย่างชัดเจนว่าเมื่อเราใช้ค่า BreakHighParam ที่ยาวนานในระดับ 125 วันทำการขึ้นไปนั้น เราจะพบว่ามันได้ให้ผลตอบแทนที่ค่อนข้างดีอย่างสม่ำเสมอกับ NBarStop ส่วนใหญ่ (กลุ่มผลลัพธ์สีแดงๆ) ยกเว้นในกรณีที่จับคู่กับการที่ถือหุ้นน้อยกว่า 25 วันลงไป เนื่องจากการถือหุ้นที่สั้นเกินไปนั้นมักทำให้เราได้กำไรก้อนเล็กๆ จนไม่สามารถที่จะกลบมูลค่าของการเทรดที่ขาดทุนของเราได้นั่นเองครับ

จงกลัาที่จะตกรถในระยะสั้น เพื่อรอขึ้นจรวดลำใหม่ๆที่มีแนวโน้มเป็นขาขึ้นในระยะยาว

จากผลการทดสอบที่ผมได้แสดงให้เห็นกันไปนั้น หวังว่าคุณคงจะได้เห็นกันแล้วว่า ยิ่งคุณเข้าซื้อหุ้นจากสัญญาณของแนวโน้มในระยะสั้นมากเท่าไหร่ โอกาสที่จะได้รับผลตอบแทนทบต้นสูงๆในระยะยาวก็กลับที่จะน้อยลงไปเท่านั้น

ดังนั้นแล้ว การรอคอยให้ราคาของหุ้นต่างๆกลับมาเป็นขาขึ้นในระยะยาวเสียก่อน เพื่อให้เราสามารถวิเคราะห์ได้อย่างชัดเจนว่า หุ้นตัวใดมีแนวโน้มที่แข็งแกร่งและเป็นผู้นำตลาดจริงๆนั้น จึงถือได้ว่าเป็นแนวคิดที่มีประสิทธิภาพสูงกว่าการพยายามวิ่งไล่ตามตลาดในช่วงเริ่มต้นของแนวโน้ม โดยมีหลักฐานอ้างอิงในทางสถิติยืนยันอย่างชัดเจน (ซึ่งเท่าที่ผมทราบตลาดหุ้นหลายๆแห่งทั่วโลกรวมถึงอเมริการก็มีพฤติแบบนี้เช่นเดียวกัน)

สุดท้ายนี้ ผมอยากเน้นย้ำอีกครั้งว่าผมไม่ได้ฟันธงว่าหุ้นจะขึ้นหรือไม่ขึ้นต่อนะครับ! มันอาจจะขึ้นหรือลงก็ได้ แต่ในระยะยาวแล้ว การเปลี่ยน Parameter ในการเข้าซื้อหุ้นมาเป็นระยะสั้นเพียงเพราะกลัวตกรถนั้น มีโอกาสจะให้ผลเสียมากกว่าผลดีค่อนข้างมาก และนี่ก็คือประเด็นหลักๆที่ผมอยากจะเขียนทิ้งไว้ในบทความนี้

หวังว่าบทความนี้จะมีประโยชน์กับทุกคนไม่มากก็น้อย ถ้าอ่านแล้วมีประโยชน์ก็อย่าลืมช่วยกดไลค์กดแชร์เป็นกำลังใจในการเขียนให้กันด้วยนะครับ เจอกันใหม่บทความหน้า ขอบคุณครับ 😀