แน่นอนว่าสิ่งที่ทุกคนให้ความสนใจจากการลงทุนในตลาดหุ้น นอกจากผลตอบแทนในรูปของส่วนต่างจากราคาหุ้น (Capital Gain) แล้ว คงหนีไม่พ้นเรื่องของผลตอบแทนจากเงินปันผล (Cash Dividend) อย่างแน่นอน และในวันนี้เราจะพาทุกคนไปหาคำตอบกันว่า…ทำไมการเลือกหุ้นโดย “เงินปันผล” เพียงอย่างเดียวนั้นอาจไม่ได้สะท้อนถึง “ผลตอบแทนที่แท้จริง” ของหุ้นที่เราถืออยู่ก็ได้? และทางเลือกของปัจจัยพื้นฐานอื่นๆในการคัดกรองหุ้นที่ให้ผลตอบแทนที่ดีคืออะไร? ถ้าทุกคนพร้อมแล้ว…เรามาเริ่มกันเลยครับ!!

เริ่มต้นจากแนวคิดและที่มาของ Shareholder Yield

ในเรื่องของการลงทุนในหุ้นนั้น เมื่อเราได้ตกลงที่จะซื้อหุ้นของบริษัทใดบริษัทหนึ่งแล้ว สิ่งที่เราจะได้รับกลับมาก็คือ สิทธิในการเป็นเจ้าของหรือผู้ถือหุ้นของบริษัทนั้น และมีส่วนได้ส่วนเสียในผลกำไร (ขาดทุน) จากการดำเนินธุรกิจต่างๆของบริษัท

ซึ่งประโยชน์ที่เราได้รับจากการเป็นผู้ถือหุ้นที่เห็นได้อย่างชัดเจนก็คือ ผลตอบแทนในรูปแบบของเงินปันผลนั่นเอง แต่ในความเป็นจริงแล้ว ประโยชน์ที่ผู้ถือหุ้นจะได้รับจากการที่บริษัทมีกำไรในการดำเนินธุรกิจ อาจจะไม่ใช่แค่เรื่องของเงินปันผลเท่านั้น ซึ่งการจ่ายปันผลเป็นเพียงแค่วิธีการหนึ่ง ยังมีอีกหลายวิธีที่บริษัทสามารถนำผลกำไรจากการดำเนินธุรกิจที่เกิดขึ้น มาจัดสรรให้เกิดประโยชน์กับผู้ถือหุ้นของบริษัทได้ แต่จะมีวิธีไหนบ้าง…เรามาดูกันเลยครับ

- การจ่ายเงินปันผล (Cash Dividend)

เป็นวิธีการโดยทั่วไปที่นักลงทุนทุกคนทราบกันเป็นอย่างดีอยู่แล้ว คือ การนำผลกำไรจากการดำเนินธุรกิจมาจัดสรรปันผล ตามนโยบายการจ่ายปันผลของบริษัทเพื่อเป็นผลตอบแทนให้กับผู้ถือหุ้น อย่างไรก็ตามในกรณีที่บริษัทมีการขาดทุน หรือผลกำไรในงวดนั้นๆไม่เพียงพอ บริษัทอาจต้องนำกำไรสะสมที่มีออกมาจ่ายเป็นเงินปันผล หรือในบางครั้งอาจจะถึงขั้นกู้ยืมเงินจากแหล่งทุนต่างๆเพื่อมาจ่ายปันผลก็เป็นได้ ดังนั้นเรื่องของการจ่ายเงินปันผล จึงไม่ได้สะท้อนถึงสถานะที่แท้จริงของบริษัทในช่วงเวลานั้นๆ และไม่ได้สะท้อนถึงผลตอบแทนที่ผู้ถือหุ้นควรจะได้รับอย่างแท้จริงอีกด้วย

- การซื้อหุ้นของบริษัทคืน (Stock Repurchase/Buyback)

หลายๆครั้งบริษัทที่มีผลการดำเนินธุรกิจที่ดีและมีความแข็งแกร่ง แต่ราคาหุ้นกลับลดลงเรื่อยๆ จากสภาวะของตลาดที่ไม่เอื้ออำนวย จากภาพรวมเรื่องของปัจจัยเศรษฐกิจมหภาคต่างๆ ซึ่งถือเป็นโอกาสให้บริษัทนำกำไรสะสมหรือเงินสดที่เหลืออยู่ทำการซื้อหุ้นคืน โดยประโยชน์ที่ผู้ถือหุ้นจะได้รับจากการที่บริษัทซื้อหุ้นคืนคือ จำนวนหุ้นที่มีการซื้อขายในตลาดจะน้อยลง ดังนั้นส่วนแบ่งผลกำไรของผู้ถือหุ้นก็จะเพิ่มมากขึ้น ส่งผลให้ราคาหุ้นปรับตัวสูงขึ้นตามไปด้วย

นอกจากนี้การซื้อหุ้นคืนสามารถช่วยเพิ่มความมั่นใจให้กับผู้ถือหุ้นได้ ในเรื่องของการที่ผู้บริหารยังเล็งเห็นถึงศักยภาพของบริษัทในระยะยาว รวมถึงมีงบการเงินของบริษัทที่แข็งแกร่งนั่นเอง

- การลดหนี้สินของบริษัท (Debt Reduction/Debt Down)

อีกหนึ่งประโยชน์ที่ผู้ถือหุ้นจะได้รับ คือการที่บริษัทนำผลกำไรจากการดำเนินธุรกิจไปชำระหนี้เพื่อให้ภาระหนี้สินของบริษัทลดลง ซึ่งหากมองในเชิงของการดำเนินธุรกิจแล้ว บริษัทที่มีหนี้สินน้อยกว่า ย่อมหมายถึง บริษัทมีภาระในการจ่ายดอกเบี้ยที่น้อยกว่า ทำให้มีความเสี่ยงในการดำเนินธุรกิจที่น้อยกว่าบริษัทที่มีหนี้สินมาก รวมถึงบริษัทที่มีหนี้สินน้อยกว่าจะมีความสามารถในการแข่งขันจากการขอกู้เพิ่มที่มากกว่า เมื่อมีโอกาสทางธุรกิจเข้ามาในอนาคต

นอกจากนี้การมองหนี้สินของบริษัท ทำให้เราสามารถตรวจสอบได้ว่าบริษัทมีการกู้เงินจากแหล่งทุนอื่นมาใช้ในการจ่ายปันผลหรือไม่ ซึ่งเป็นวิธีที่ดีกว่าการมองแต่เรื่องของเงินปันผลเพียงมิติเดียว

ดังนั้นเมื่อนำวิธีการที่ผู้ถือหุ้นจะได้รับประโยชน์จากการจัดสรรผลกำไรที่เกิดขึ้น (Capital Distribution) ผ่านการดำเนินธุรกิจของบริษัททั้ง 3 รูปแบบที่กล่าวมาข้างต้น มารวมเข้าด้วยกันจึงเกิดเป็น “ผลตอบแทนที่แท้จริงของผู้ถือหุ้น” นั่นเอง โดยในส่วนถัดไปเราจะนำแนวคิดที่ได้ไปประยุกต์ใช้เป็นระบบการลงทุนกันต่อไปครับ!

จากแนวคิดสู่ระบบการลงทุนของ Shareholder Yield

หลังจากอ่านแนวคิดและที่มาในเรื่องของอัตราผลตอบแทนที่แท้จริงของผู้ถือหุ้น (Shareholder Yield) กันไปเป็นที่เรียบร้อยแล้ว ก็ถึงเวลาที่เราจะนำแนวคิดดังกล่าวมาเขียนให้เป็นตัวเลข เพื่อใช้พิสูจน์และเปรียบเทียบวัดผลได้ชัดเจนยิ่งขึ้น โดยแนวคิดดังกล่าวสามารถแปลงเป็นสูตรคำนวณได้ดังนี้

Shareholder Yield = Dividend Yield + Buyback Yield + Debt Down Yield

โดยสามารถแยกพิจารณาเป็น 3 ตัวแปรได้ดังนี้

Dividend Yield คือ อัตราเงินปันผลตอบแทน สามารถคำนวณได้จาก

Dividend Yield = Net Cash Dividend / Market Cap.

โดย

Net Cash Dividend คือ มูลค่าเงินปันผลของบริษัท

Market Cap. คือ มูลค่าหุ้นตามราคาตลาด

Buyback Yield คือ อัตราการซื้อหุ้นคืน สามารถคำนวณได้จาก

Buyback Yield = Net Buyback / Market Cap.

โดย

Net Buyback คือ มูลค่าการซื้อหุ้นคืนของบริษัท

Market Cap. คือ มูลค่าหุ้นตามราคาตลาด

Debt Down Yield คือ อัตราการลดลงของหนี้สิน สามารถคำนวณได้จาก

Debt Down Yield = Net Debt Down / Market Cap.

โดย

Net Debt Down คือ มูลค่าการลดลงของหนี้สินของบริษัท

Market Cap. คือ มูลค่าหุ้นตามราคาตลาด

Net Debt Down = Previous Year Total Debt – This Year Total Debt

โดย

Previous Year Total Debt คือ หนี้สินทั้งหมดของบริษัทในปีก่อนหน้า

This Year Total Debt คือ หนี้สินทั้งหมดของบริษัทในปีปัจจุบัน

ซึ่งเมื่อแปลงเป็นสูตรการคำนวณที่ชัดเจนแล้ว จะเห็นได้ว่าอัตราผลตอบแทนที่แท้จริงของผู้ถือหุ้น (Shareholder Yield) นั้นจะมองถึงประโยชน์ของผู้ถือหุ้นจากการจัดสรรผลกำไรจากการดำเนินธุรกิจในทุกๆด้าน ซึ่งทำให้เห็นสถานะหรือภาพรวมของบริษัทได้ดีกว่า การมองเรื่องของอัตราเงินปันผลตอบแทนเพียงด้านเดียว อีกทั้งยังช่วยป้องกันในกรณีที่บริษัทขาดทุนและต้องกู้เงินมาจ่ายปันผลได้อีกด้วย

หมายเหตุที่ 1 : อัตราการลดลงของหนี้สิน (Debt Down Yield) สามารถเป็นได้ทั้งค่าบวกในกรณีที่หนี้สินปัจจุบันลดลงและค่าลบในกรณีที่หนี้สินปัจจุบันเพิ่มขึ้น

หลักฐานงานวิจัยและข้อพิสูจน์ของ Shareholder Yield

ในการที่จะพิสูจน์ว่าพลังของอัตราผลตอบแทนที่แท้จริงของผู้ถือหุ้น (Shareholder Yield) มี ประสิทธิภาพแค่ไหนกันนั้น เราจึงขอหยิบหลักฐานเชิงวิชาการที่เกี่ยวข้อง เพื่ออ้างอิงผลการทดสอบในต่างประเทศ และสรุปประเด็นสำคัญให้ทุกคนได้อ่านกันครับ

ภาพที่ 1 : ศาสตราจารย์ Wesley R. Gray และ Jack R. Vogel จากมหาวิทยาลัย Drexel ประเทศสหรัฐอเมริกา

ก่อนอื่นเราขอพาทุกคนย้อนกลับไปในปี 2012 ซึ่งในปีนั้นเอง ได้มีการตีพิมพ์งานวิจัยที่แสดงให้เห็นความสำคัญของอัตราผลตอบแทนที่แท้จริงของผู้ถือหุ้น (Shareholder Yield) ในการเพิ่มประสิทธิภาพของผลตอบแทนที่ปรับด้วยความเสี่ยง (Risk-Adjusted Return ) จากการลงทุนในตลาดหุ้นที่เหนือกว่ากลยุทธ์การลงทุนอื่นๆ ที่ใช้ปัจจัยพื้นฐานในเรื่องของเงินปันผล (Yield-Based Strategy) เข้ามาเกี่ยวข้องที่มีชื่อว่า

Enhancing the Investment Performance of Yield-Based Strategies

โดยศาสตราจารย์ Wesley R. Gray และ Jack Vogel จากมหาวิทยาลัย Drexel University รวมถึงเป็นผู้ก่อตั้งเว็บไซต์ที่เผยแพร่งความรู้ด้านการลงทุนชื่อดังอย่าง Alpha Architect ซึ่งในงานวิจัยดังกล่าวมีขั้นตอนการทดสอบดังนี้

- ทดสอบกับหุ้นทุกตัวที่ไม่ได้อยู่ในกลุ่มอุตสาหกรรมการเงิน (Non-Financial Industry) ในตลาดประเทศสหรัฐอเมริกาจากฐานข้อมูล CRSP

- ระยะเวลาในการทดสอบตั้งแต่ปี 1972 ถึงปี 2011

- ทดสอบโดยการจัดพอร์ตโฟลิโอแยกตามกลยุทธ์การลงทุนที่มีปัจจัยพื้นฐานในเรื่องของเงินปันผลมาเกี่ยวข้อง ซึ่งสามารถแยกออกเป็นตัวแปรต่างๆได้แก่

- DIV คือ กลยุทธ์การลงทุนที่ใช้ตัวแปรอัตราเงินปันผลอย่างเดียว

- PAY1 คือ กลยุทธ์การลงทุนที่ใช้ตัวแปรอัตราเงินปันผลและอัตราการซื้อหุ้นคืน

- PAY2 คือ กลยุทธ์การลงทุนที่ใช้ตัวแปรอัตราเงินปันผล, อัตราการซื้อหุ้นคืนและอัตราการเพิ่มทุน

- SHYD คือ กลยุทธ์การลงทุนที่ใช้ตัวแปรอัตราเงินปันผล, อัตราการซื้อหุ้นคืน, อัตราการเพิ่มทุนและอัตราการลดลงของหนี้สิน

4. แบ่งพอร์ตโฟลิโอออกเป็น 5 กลุ่มตามตำแหน่ง Quintile ตั้งแต่ Q1 ถึง Q5 โดย

- Q1 คือพอร์ตโฟลิโอที่ถือหุ้น 20% ของทั้งหมดที่มีค่าตัวแปรต่ำสุด (Low Yield)

- Q5 คือพอร์ตโฟลิโอที่ถือหุ้น 20% ของทั้งหมดที่มีค่าตัวแปรสูงสุด (High Yield)

5. ในแต่ละพอร์ตโฟลิโอจะทำการหมุนลงทุนคงที่ในวันที่ 1 กรกฎาคมของทุกปี (Yearly Rotation) และจะถือครองพอร์ตโฟลิโอ (Holding Period) เป็นระยะเวลา 1 ปี

6. แบ่งน้ำหนักการลงทุนในการถือหุ้นแต่ละตัวในพอร์ตโฟลิโอของแต่ละกลยุทธ์เท่ากัน ( Equal-Weighted Portfolio)

ซึ่งให้ผลการทดสอบออกมาดังต่อไปนี้

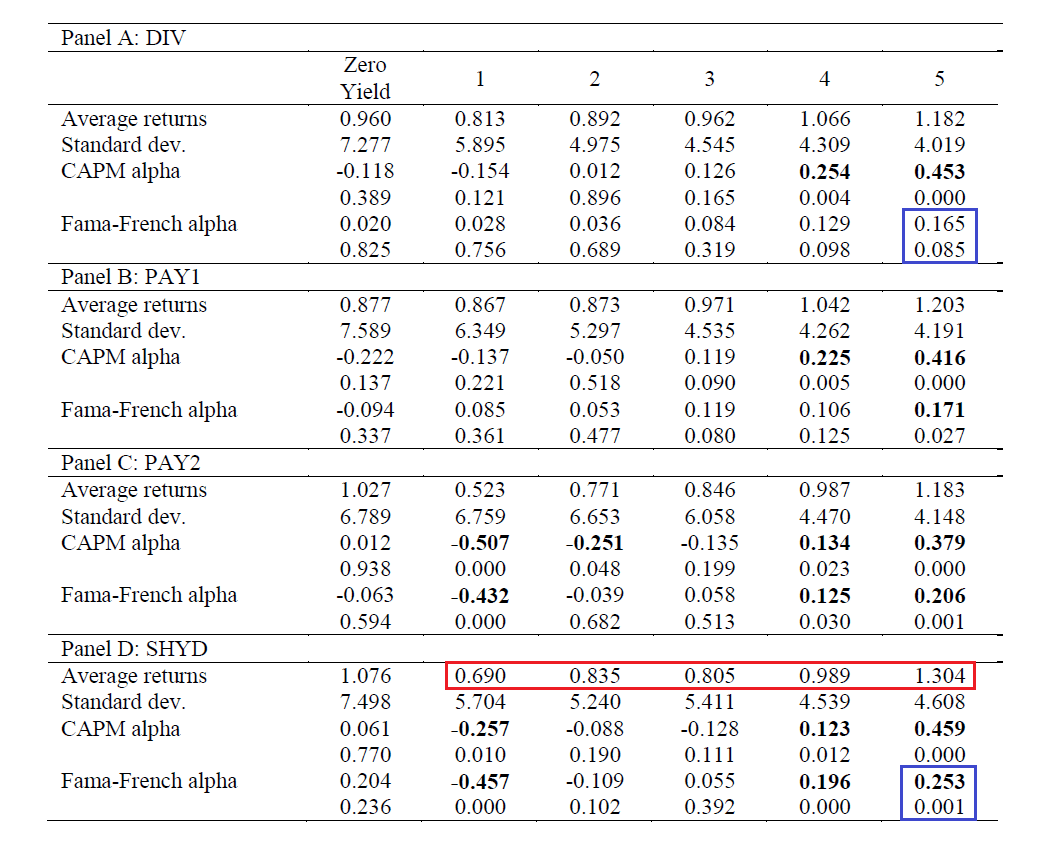

ที่มา : Enhancing the Investment Performance of Yield-Based Strategies (2012), Exhibit 2

ที่มา : Enhancing the Investment Performance of Yield-Based Strategies (2012), Exhibit 2

ภาพที่ 2 : แสดงผลตอบแทนเฉลี่ยรายเดือนและผลตอบแทนส่วนเกินของพอร์ตโฟลิโอแยกตามตัวแปรต่างๆ รวมถึงแบ่งกลุ่มตามตำแหน่ง Quintile ในแต่ละพอร์ตโฟลิโอตั้งแต่ปี 1972 ถึงปี 2011

จากภาพที่ 2 จะเห็นได้ว่าการจัดพอร์ตโฟลิโอตามตัวแปร Shareholder Yield ให้ผลตอบแทนเฉลี่ยสูงที่สุดถึง 1.304% ต่อเดือนเลยทีเดียว นอกจากนี้ยังพบว่าหุ้นในกลุ่ม Quintile ที่ 5 (High Yield) มีแนวโน้วที่จะสร้างผลตอบแทนเฉลี่ยรายเดือน ที่มากกว่าหุ้นในกลุ่ม Quintile ที่ 1 (Low Yield) ในทุกตัวแปรของแต่ละพอร์ตโฟลิโอ เช่น พอร์ตโฟลิโอ SHYD นั้นหุ้นในกลุ่ม Q5 ให้ผลตอบแทนเฉลี่ยรายเดือนเมื่อเทียบกับกลุ่ม Q1 เท่ากับ 1.304% และ 0.690% ตามลำดับ เป็นต้น

อย่างไรก็ตามเมื่อเราใช้แบบจำลองทางการเงิน Fama-French Model เพื่อวัดผลตอบแทนส่วนเกิน (Excess Return : Alpha) ที่ไม่รวมผลตอบแทนจากการชดเชยความเสี่ยง (Risk Premium) ทั้งในเรื่องของตลาด (Market), ขนาดของหุ้น (Size) และมูลค่าของหุ้น (Value) เมื่อเปรียบเทียบหุ้นในกลุ่ม Quintile ที่ 5 (High Yield) พบว่าการจัดพอร์ตโฟลิโอตามตัวแปร Shareholder Yield ให้ผลตอบแทนส่วนเกินที่สูงถึง 0.253% ต่อเดือนที่ระดับนัยสำคัญทางสถิติที่ 0.05 (P-Value เท่ากับ 0.001)

แต่อย่างไรก็ตาม การจัดพอร์ตโฟลิโอตามตัวแปร Dividend Yield กลับเป็นเพียงตัวแปรเดียวที่ไม่มีนัยสำคัญทางสถิติ (P-Value เท่ากับ 0.085) ซึ่งหมายความว่า การจัดพอร์ตโฟลิโอจากการใช้ตัวแปร Dividend Yield เพียงอย่างเดียวนั้น ไม่สามารถสร้างผลตอบแทนส่วนเกินได้นั่นเอง

หมายเหตุที่ 2 : จากภาพที่ 2 ตัวเลขที่มีนัยสำคัญที่ 0.05 ตัวหนังสือจะเป็นตัวหนา

นอกจากนี้ศาสตราจารย์ Wesley R. Gray และ Jack Vogel ยังได้ทดสอบความเสถียรของหุ้นในกลุ่ม Quintile ที่ 5 (High Yield) ของพอร์ตโฟลิโอในแต่ละตัวแปร โดยแบ่งระยะเวลาทดสอบออกเป็นช่วงๆ รวมถึงการนำหุ้นในกลุ่มอุตสาหกรรมการเงินเข้ามารวมด้วย เพื่อเปรียบเทียบว่าพอร์ตโฟลิโอในแต่ละตัวแปรยังสามารถสร้างผลตอบแทนส่วนเกินได้ อย่างมีนัยสำคัญทางสถิติหรือไม่ ซึ่งให้ผลการทดสอบออกมาดังต่อไปนี้

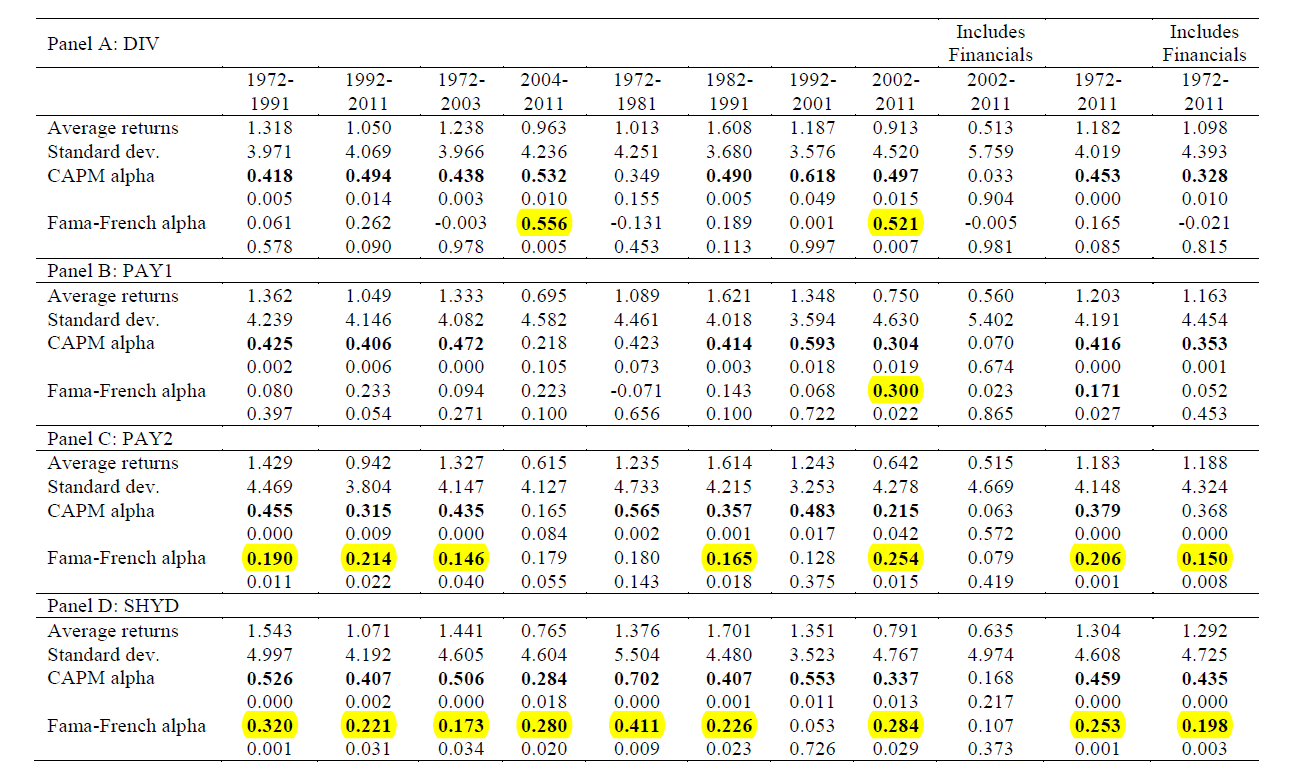

ที่มา : Enhancing the Investment Performance of Yield-Based Strategies (2012), Exhibit 4

ที่มา : Enhancing the Investment Performance of Yield-Based Strategies (2012), Exhibit 4

ภาพที่ 3 : แสดงผลตอบแทนเฉลี่ยรายเดือนและผลตอบแทนส่วนเกินของพอร์ตโฟลิโอ แยกตามตัวแปรต่างๆของหุ้นในกลุ่ม Quintile ที่ 5 (High Yield) ในแต่ละช่วงเวลา

จากภาพที่ 3 เมื่อเราใช้แบบจำลอง Fama-French Model เพื่อวัดผลตอบแทนส่วนเกิน (Alpha) จะพบว่าการจัดพอร์ตโฟลิโอตามตัวแปร Shareholder Yield มีความเสถียรในแต่ละช่วงเวลามากที่สุด เนื่องจากมีผลตอบแทนส่วนเกินที่ระดับนัยสำคัญ 0.05 มากที่สุด ในทางตรงกันข้ามการจัดพอร์ตโฟลิโอตามตัวแปรที่มีความเสถียรน้อยที่สุดคือ ตัวแปร Cash Dividend ดังนั้นจากหลักฐานเชิงวิชาการที่เราสามารถสรุปได้จากงานวิจัยนี้ก็คือ Shareholder Yield สะท้อนถึง “ผลตอบแทนที่แท้จริง” ของผู้ถือหุ้นได้ดีกว่าและมีความเสถียรมากกว่า Cash Dividend นั่นเองครับ

หมายเหตุที่ 3 : จากภาพที่ 3 ตัวเลขที่มีนัยทางสถิติสำคัญที่ 0.05 ตัวหนังสือจะเป็นตัวหนาและมีสีเหลือง

การทดสอบระบบการลงทุน Shareholder Yield กับตลาดหุ้นไทย

ในการทดสอบกับตลาดหุ้นไทยนั้น เราจะนำระบบการลงทุน Shareholder Yield มาทำการเปรียบเทียบกับระบบการลงทุน Dividend Yield ที่จะซื้อหุ้นที่มี Yield จากเงินปันผลสูงที่สุด 20 ตัวแรก โดยเงื่อนไขในการทดสอบและเงื่อนไขของระบบการลงทุนนั้นอยู่ในตารางที่ 1 และภาพที่ 4 ตามลำดับ

| Condition | Details |

| Backtesting Window |

|

| Backtesting Restriction |

|

| Filters |

|

| Dataset |

ยกเว้นกรณี การจ่ายปันผลเป็นเงินสด (Cash Dividend) |

| Special Remark |

|

ตารางที่ 1 : ตารางแสดงเงื่อนไขสำหรับการทดสอบระบบการลงทุน Shareholder Yield ในตลาดหุ้นไทย

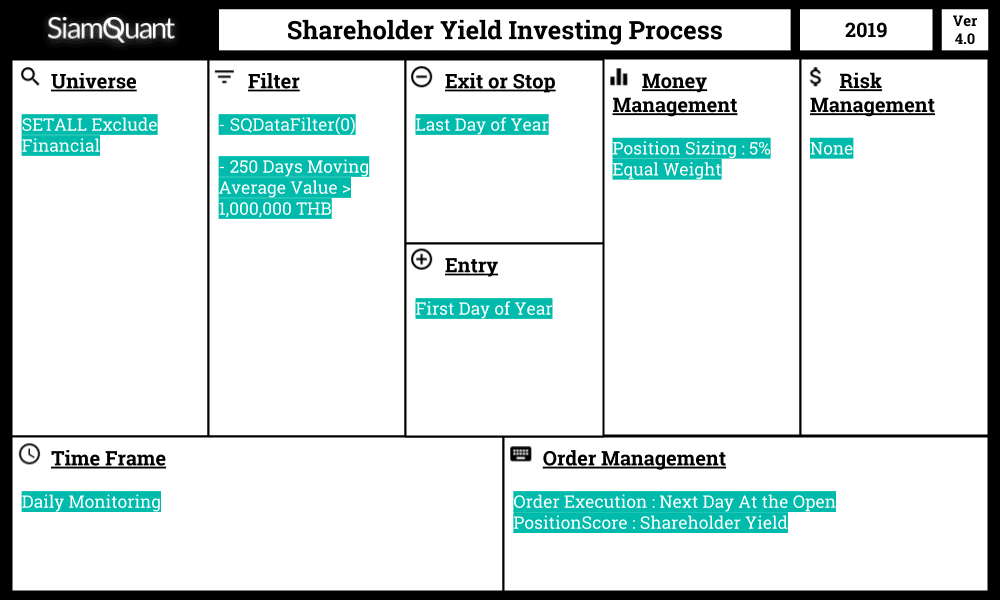

SiamQuant Strategy Canvas : Shareholder Yield

ภาพที่ 4 : Strategy Canvas : แสดงองค์ประกอบของระบบการลงทุน Shareholder Yield

ภาพที่ 4 : Strategy Canvas : แสดงองค์ประกอบของระบบการลงทุน Shareholder Yield

ผลการทดสอบระบบการลงทุน Shareholder Yield

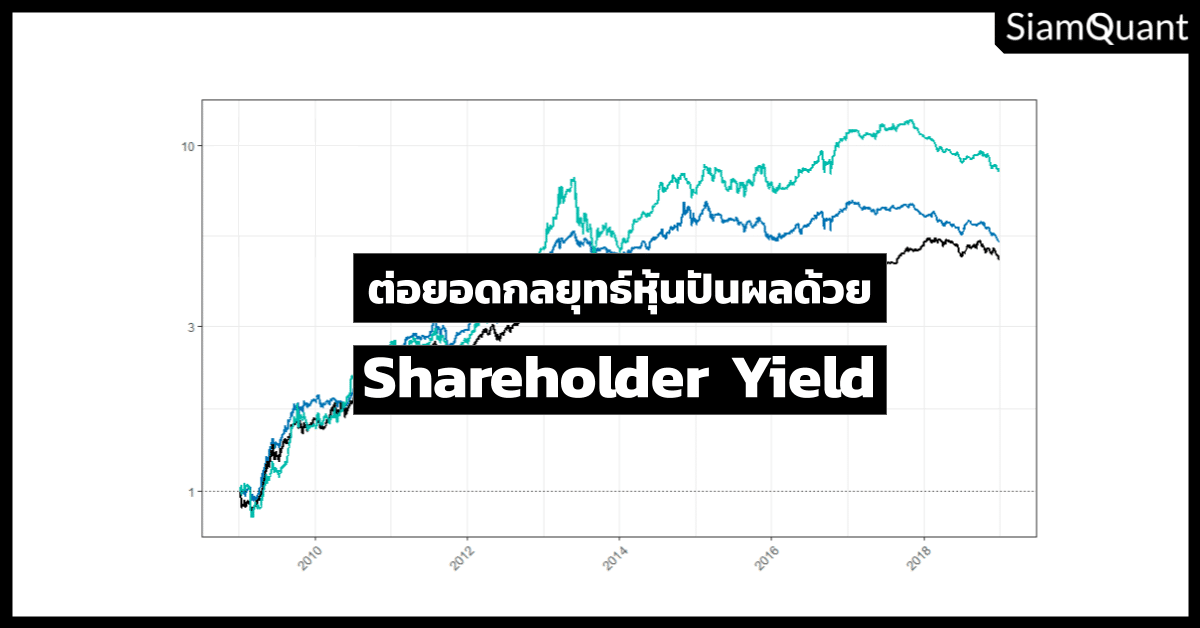

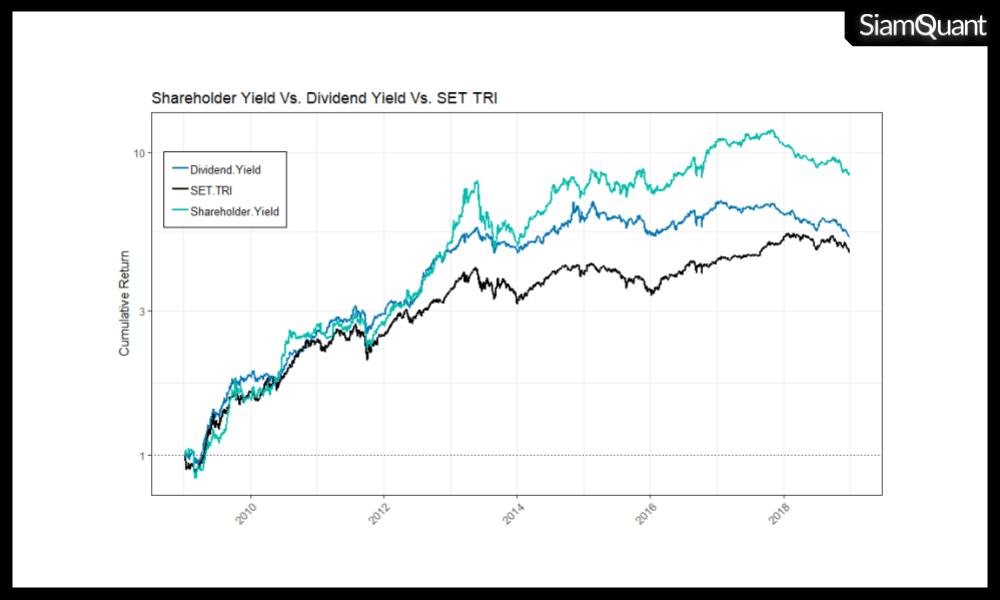

ภาพที่ 5 : ภาพแสดงการเติบโตของพอร์ตโฟลิโอระหว่างระบบการลงทุน Shareholder Yield (เส้นสีเขียว) Dividend Yield (เส้นสีน้ำเงิน) และดัชนี SET TRI Index (เส้นสีดำ)

| Portfolio Metrics | Shareholder Yield | Dividend Yield | SET TRI Index |

| Net Profit | 746% | 280.93% | 372% |

| CAGR | 24.76% | 18.81% | 17.44% |

| MaxDD | -40.55% | -24.3% | -24.41% |

| Longest DD (Month) | 16.52 | 22.38 | 17 |

| CAR/MDD | 0.61 | 0.77 | 0.71 |

| Trade Metrics | Shareholder Yield | Dividend Yield | SET TRI Index |

| No. of All Trade | 185 | 195 | – |

| Avg. Bar Held | 290.19 | 248.90 | – |

| % Win | 56.22% | 56.41% | – |

| Avg. Profit/Loss % | 33.26% | 18.17% | – |

| Max Consecutive Loss | 11 | 7 | – |

ตารางที่ 2 : ตารางแสดงค่าสถิติของระบบการลงทุน Shareholder Yield, Dividend Yield และดัชนี SET TRI Index

จากภาพที่ 5 และตารางที่ 2 ข้างต้นจะสังเกตได้ว่า ระบบการลงทุน Shareholder Yield สามารถสร้างผลตอบแทนโดยเฉลี่ยทบต้นในการทดสอบได้สูงถึง 24.76% ต่อปี เมื่อเทียบกับระบบ Dividend Yield ที่ 18.81% และ ดัชนี SET TRI Index ที่ 17.44% ซึ่งแสดงให้เราเห็นนัยยะสำคัญของการพิจารณาการลงทุนด้วยแนวคิด Shareholder Yield ในตลาดหุ้นไทย

แต่อย่างไรก็ตามถ้าพิจารณาถึงความเสี่ยงจะเห็นได้ว่าระบบการลงทุน Shareholder Yield นั้นมีค่า MaxDrawdown ที่สูงกว่าการคัดเลือกหุ้นด้วย Dividend Yield ที่มีค่า MaxDrawdown ใกล้เคียงกับดัชนีชี้วัด SET TRI อย่างมีนัยยะที่ -40.55% และ -24.3% ตามลำดับ

| Year | Yr Dividend

Shareholder Yield |

Yr Dividend

Dividend Yield |

| 2009 | 7,330 | 57,619 |

| 2010 | 51,488 | 101,755 |

| 2011 | 39,396 | 121,370 |

| 2012 | 24,848 | 116,067 |

| 2013 | 100,029 | 212,700 |

| 2014 | 85,727 | 117,908 |

| 2015 | 68,998 | 297,262 |

| 2016 | 56,128 | 147,992 |

| 2017 | 164,743 | 156,186 |

| 2018 | 97,065 | 197,133 |

| Total | 695,756 | 1,525,998 |

ตารางที่ 3 : ตารางแสดงเงินปันผลที่ได้รับจากการลงทุนในแต่ละปีของระบบการลงทุน Shareholder Yield เปรียบเทียบกับระบบการลงทุน Dividend Yield

โดยอีกประเด็นที่น่าสนใจก็คือ ผลตอบแทนจากเงินปันผลที่ได้รับของระบบการลงทุน Dividend Yield นั้นสูงกว่าระบบการลงทุน Shareholder Yield ถึงเท่าตัว แต่อย่างไรก็ตามผลตอบแทนเฉลี่ยโดยรวมนั้น กลับแพ้ระบบ Shareholder Yield อย่างมีนัยยะ นั่นแสดงว่าแนวคิดการประเมินผลตอบแทนคาดหวังจาก Shareholder Yield นั้นมีความครอบคลุมในหลายมิติมากกว่า

Shareholder Yield บทสรุปกับตลาดหุ้นไทย

จากการทดสอบในบทความนี้ เราได้ค้นพบว่าการพิจารณาหุ้นด้วย Shareholder Yield นั้นสามารถสร้างผลตอบแทนที่มากกว่าการคัดกรองจาก Dividend Yield เพียงอย่างเดียว แต่อย่างไรก็ตามก็ตามมาด้วยความเสี่ยงที่เพิ่มขึ้นเช่นกัน โดยการนำกลยุทธ์ประเภทอื่นมาผสมผสานเพื่อปิดจุดอ่อนนี้ก็เป็นทางเลือกที่น่าสนใจและน่าทำการวิจัยต่อยอด

โดยเพื่อนๆพี่ๆน้องๆนักลงทุนก็สามารถที่จะทำการทดลองวิจัยต่อยอดเพื่อสร้างเป็นกลยุทธ์การลงทุนที่เหมาะกับแนวทางของตัวเองได้ด้วยชุด Code/Function สำเร็จรูปและฐานข้อมูล Alpha Suite โดยพวกเรา SiamQuant นั้นมีเป้าหมายที่ให้นักลงทุนไทยทั้งรุ่นใหม่และรุ่นเก่าได้เข้าใจศักยภาพและรู้จักกับการลงทุนที่ยึดหลักการวิเคราะห์ด้วยวิทยาศาสตร์, คณิตศาสตร์และสถิติครับ สุดท้ายนี้ผมขอให้ทุกคนโชคดีและมีความสุขกับการลงทุนนะครับ