นักลงทุนส่วนใหญ่ไม่รู้ว่าตัวเองกำลังหลงผิด โดยการคิดไปว่าเราควรต้องเอาผลตอบแทนของตนเองไปเปรียบเทียบกับ SET Index อยู่เสมอ ในบทความนี้ ผมจะชี้ให้เห็นว่าทำไม SET Index จึงไม่ได้เป็นตัวแทนของหุ้นทั้งตลาดอย่างที่หลายคนคิด และมันอาจไม่ใช่ตัวชี้วัดที่ดีให้กับนักลงทุนทุกคนเสมอไปครับ

SET Index ไม่ใช่ตลาดหุ้น! (แต่เป็นภาพสะท้อนของกลุ่มหุ้นขนาดใหญ่ในตลาดเท่านั้น)

“แบบจำลองทุกอย่างนั้นเป็นสิ่งที่ผิด แต่บางอย่างก็พอมีประโยชน์”

George Box – นักสถิติศาสตร์

เมื่อพูดถึงตลาดหุ้นนั้น แน่นอนว่าสิ่งแรกที่ทุกคนมักคิดถึงกันก็คือดัชนี SET Index เพราะมันถือได้ว่าเป็นดัชนีที่ถูกนำมาใช้เป็น “ตัวแทนตลาด” โดยมาตรฐานของนักลงทุนแทบทุกคน อย่างไรก็ตาม ประเด็นสำคัญที่คุณควรต้องรู้ก็คือ ดัชนี SET Index นั้นไม่ใช่ตัวแทนของหุ้นทั้งตลาดอย่างแท้จริง และคุณไม่ควรใช้มันเป็นตัวชี้วัดผลการลงทุนในทุกกรณีไป!

นี่อาจฟังดูเป็นคำพูดที่แปลกและสุดโต่ง แต่ผมขอยืนยันว่านี่คือข้อเท็จจริงที่คุณควรต้องตระหนักเอาไว้ เพราะอันที่จริงแล้วดัชนี SET Index เป็นเพียงแค่ดัชนีรูปแบบหนึ่งซึ่งถูกคำนวณมาใช้เพื่อเป็นดัชนีชี้วัดมูลค่าโดยรวมของทั้งตลาดเพียงเท่านั้น แต่ในความจริงแล้ว พวกมันกลับไม่ได้สะท้อนถึง “ภาพรวม” ของตลาดทั้งหมดเลยแม้แต่น้อย ซึ่งหากคุณไม่ได้ตระหนักถึงความจริงเกี่ยวกับมันอย่างถูกต้อง คุณก็จะต้องตกเป็นเหยื่อของวงจรการเปรียบเทียบผลการลงทุนที่ไม่สมเหตุสมผลในอีกหลายๆกรณีก็เป็นได้

ดังนั้นแล้ว ในบทความนี้ผมจึงอยากที่จะพูดถึงเหตุผลหลักๆว่าทำไม SET Index จึงอาจเป็นเพียงแค่ “ภาพลวงตา” ที่อาจทำให้คุณไขว้เขวจากหลักการลงทุนที่ดีของคุณไป โดยผมจะขอเริ่มต้นจากการชี้ให้เห็นถึง “จุดบอด” ของดัชนี SET Index ซึ่งอาจทำให้คุณตีความสภาวะโดยรวมของหุ้นทั้งตลาด และประสิทธิภาพในการลงทุนของคุณผิดไปอย่างมหันต์ โดยมีเหตุผลหลักๆ 3 ข้อ ดังนี้ครับ

1. SET Index เป็นเพียงดัชนีถ่วงน้ำหนักตามมูลค่าตลาด

ความจริงก็คือ SET Index เป็นเพียงดัชนีแบบถ่วงน้ำหนักตามมูลค่าตลาด ซึ่งสะท้อนถึงปัจจัยที่ขับเคลื่อนผลตอบแทนของหุ้นตัวใหญ่เป็นหลักเท่านั้น!

สูตรการคำนวณดัชนี SET Index

SET Index = (มูลค่าตลาดรวมวันปัจจุบัน (Current Market Value) x 100) / มูลค่าตลาดรวมวันฐาน (Base Market Value)

โดยจากสูตรคำนวณที่ผมนำมาจากทางตลาดหลักทรัพย์โดยตรงนั้น เราจะเห็นได้อย่างชัดเจนว่า อันที่จริงแล้วดัชนี SET Index ถือเป็นดัชนีถ่วงน้ำหนักแบบ Market Cap Weighted Index รูปแบบหนึ่ง ซึ่งจะมีผลไปตามการเปลี่ยนแปลงของมูลค่าโดยรวมของตลาดในแต่ละวัน หรือพูดง่ายๆก็คือหุ้นที่มี Market Cap ใหญ่ๆก็จะมีผลต่อดัชนีเป็นอย่างมากกันนั่นเอง

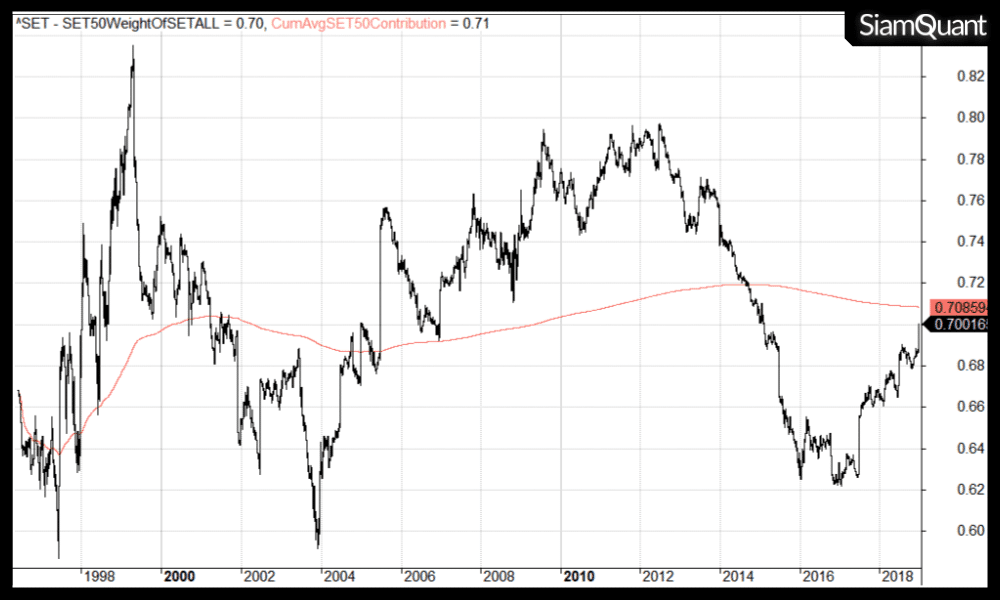

ซึ่งจากสถิติในอดีตนั้นพบว่าโดยเฉลี่ยแล้ว หุ้นเพียง 50 ตัวในดัชนี SET50 จะมีน้ำหนักอยู่ที่ราวๆ 70% ของดัชนี SET Index เลยทีเดียว ด้วยเหตุนี้เอง มันจึงทำให้สิ่งที่สะท้อนออกมาจาก SET Index อาจไม่ได้สะท้อนถึงภาพรวมของหุ้นขนาดกลางหรือขนาดเล็กสักเท่าไหร่นัก

นั่นจึงทำให้ในหลายๆครั้งแล้ว แม้คุณจะเห็นว่าดัชนีจะวิ่งขึ้นไปเยอะ แต่พอร์ทของคุณอาจติดลบหรือไม่ไปไหนเลยก็เป็นได้ หากว่าพอร์ทโฟลิโอของคุณไม่ได้ประกอบไปด้วยหุ้นตัวใหญ่ๆเป็นสัดส่วนที่เยอะจนเพียงพอ

ภาพที่ 1 : สัดส่วนร้อยละของมูลค่าตลาดจากหุ้นในดัชนี SET50 ในดัชนี SET Index ตั้งแต่ปี 1997-2018

ภาพที่ 1 : สัดส่วนร้อยละของมูลค่าตลาดจากหุ้นในดัชนี SET50 ในดัชนี SET Index ตั้งแต่ปี 1997-2018

2. SET Index ไม่ได้ให้น้ำหนักของแต่ละกลุ่มอุตสาหกรรมอย่างสมดุลย์

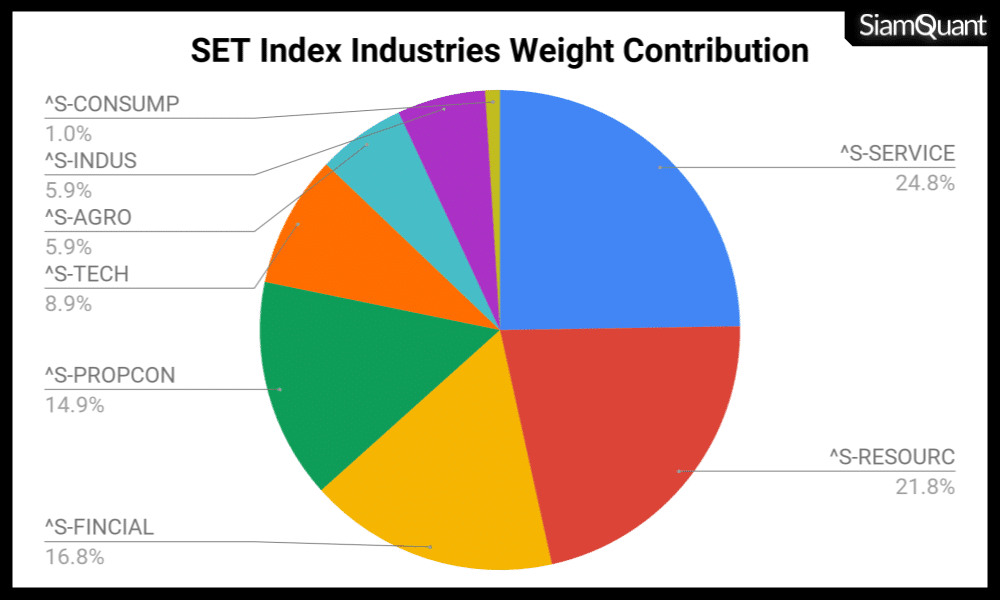

สำหรับเหตุผลข้อที่สองที่ทำให้คุณไม่ควรใช้ SET Index เป็นมาตรวัดอยู่ตลอดเวลา ก็คือการที่มันได้รับผลกระทบจากอุตสาหกรรมหลักต่างๆในตลาดหุ้นไทยที่ไม่เท่าเทียมกัน

โดยชาร์ตวงกลมที่คุณเห็นอยู่นั้น ก็คือสัดส่วนร้อยละของ Market Cap ในแต่ละอุตสาหกรรมที่ประกอบกันขึ้นเป็นดัชนี SET Index ณ วันที่ 03-01-2019 โดยเราจะเห็นได้ว่าอุตสาหกรรม SERVICE, RESOURC และ FINCIAL ทั้งสามนั้นมีสัดส่วนถึงกว่า 64% ของอุตสาหกรรมทั้งหมด 8 กลุ่มเลยทีเดียว นอกจากนี้แล้ว สัดส่วนเหล่านี้ยังคงเปลี่ยนแปลงไปตามกาลเวลาอีกเช่นกันด้วย

ดังนั้น หากพอร์ตโฟลิโอของคุณมีการมุ่งเน้นการลงทุนในบางอุตสาหกรรม หรือลงทุนในอุตสาหกรรมที่ส่งผลกระทบที่เล็กน้อยกับดัชนี SET Index แล้วล่ะก็ มันก็อาจแทบไม่สามารถช่วยตอบโจทย์ในการวัดประสิทธิภาพในการลงทุนของคุณอย่างเหมาะสมได้เลย

ภาพที่ 2 : อัตราร้อยละของ Market Cap ในแต่ละอุตสาหกรรมเมื่อเปรียบเทียบกับดัชนี SET Index ณ วันที่ 03-01-2019

3. SET Index ไม่สะท้อนถึงปัจจัยหลักในการขับเคลื่อนผลตอบแทนของนักลงทุนโดยทั่วไป

จากที่ได้กล่าวไปแล้วว่าสัดส่วน Market Cap ของดัชนี SET Index กว่า 70% เกิดขึ้นจากหุ้นเพียง 50 กว่าตัวในดัชนี SET50 นั้น เราจึงสามารถที่จะพูดได้อย่างง่ายๆว่า ความจริงแล้วดัชนี SET Index ก็คือภาพสะท้อนของผลตอบแทนจากกลุ่มหุ้นที่มีขนาดใหญ่กันนั่นเอง (Big Cap Factor)

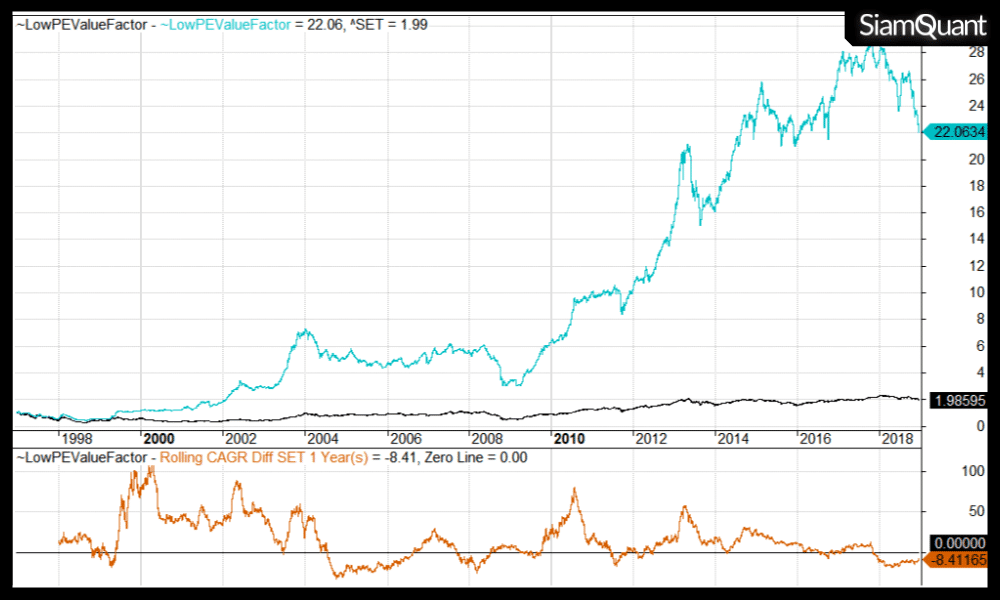

นี่คือจุดอ่อนที่สำคัญของ SET Index กับนักลงทุนโดยทั่วไป เพราะอันที่จริงแล้วนักลงทุนโดยทั่วไปไม่ได้นิยมลงทุนในหุ้นกลุ่ม Big Cap กันเป็นหลักสักเท่าไหร่ เนื่องจากต้องการผลตอบแทนที่สูงกว่าดัชนี SET Index กันเสียเป็นส่วนใหญ่ ดังนั้นแล้วปัจจัยที่ขับเคลื่อนผลตอบแทนของพอร์ตโฟลิโอจึงไม่ได้ขึ้นอยู่กับปัจจัย Big Cap Factor กันสักเท่าไหร่นัก โดยที่หุ้นแต่ละตัวนั้นปกติก็มักจะมีปัจจัยเกื้อหนุนหรือ Factor ที่แตกต่างกันไป ไม่ว่าจะเป็น Value, Growth, Momentum หรืออื่นๆ ซึ่งสิ่งที่น่าสนใจก็คือ พลังของ Factor ต่างๆในตลาดเหล่านี้นั้น ไม่จำเป็นที่จะต้องรุ่งเรืองหรือถดถอยในเวลาเดียวกันกับ Big Cap Factor อยู่เสมอไป

ดังนั้นแล้ว การใช้ SET Index เป็นจุดเปรียบเทียบผลการลงทุนของคุณ โดยไม่คำนึงถึง Factor ซึ่งคอยผลักดันผลตอบแทนของคุณอยู่ จึงถือเป็นเรื่องที่ไม่สมควรเป็นอย่างยิ่ง เพราะกลยุทธ์การลงทุนแต่ละแนวทางนั้นต่อให้มันจะดีสักแค่ไหน แต่มันก็ย่อมต้องมีช่วงตกต่ำ (Under Performance) เมื่อเปรียบเทียบกับดัชนี SET Index ซึ่งเปรียบเสมือนกับ Big Cap Factor อย่างหลีกเลี่ยงไม่ได้เลย

ภาพที่ 3 : การเติบโตของเงินทุน และผลต่างของผลตอบแทนทบต้น ระหว่างกลุ่มหุ้นซึ่งมีค่า P/E ต่ำที่สุด 50 ตัวแรกในตลาด กับดัชนี SET Index ซึ่งแสดงให้เห็นว่าถึงแม้โดยทั่วไปแล้ว Value Factor จะให้ผลตอบแทนที่สูงกว่าดัชนี SET Index ในระยะยาว (การเติบโตของเส้นสีเขียวเทียบเส้นดำ) แต่มันก็มีทั้งช่วงเวลาที่ให้ผลตอบแทนเหนือตลาด (เส้นสีแดงมีค่าเป็นบวกเหนือเส้น 0) และช่วงเวลาที่แพ้ตลาด (เส้นสีแดงมีค่าติดลบ) สลับกันไปมาด้วยเช่นเดียวกัน

ถ้าไม่ใช้ SET Index แล้วจะใช้อะไรเป็นตัวชี้วัดและเปรียบเทียบผลตอบแทนในการลงทุนกันดีล่ะ?

หลังจากที่ผมได้พรรณาถึงจุดบอดของการใช้ SET Index กันไปแล้วนั้น หลายคนอาจเริ่มสับสนและสงสัยว่า แล้วถ้าไม่ให้ใช้ SET Index แล้วจะให้ใช้อะไรเป็นตัวเปรียบเทียบผลตอบแทนกันดีล่ะ?

ผมขอย้ำอีกครั้งหนึ่งว่า อันที่จริงแล้วผมไม่ได้บอกว่าเราไม่ควรใช้ SET Index เป็นจุดอ้างอิงหรือเปรียบเทียบผลตอบแทนในทุกๆกรณีนะครับ! แต่คุณควรเลือกจุดเปรียบเทียบที่เหมาะสมกับเป้าหมายและกลยุทธ์การลงทุนของคุณที่สุดแทนต่างๆหาก

ซึ่งนั่นหมายความว่า …

- หากคุณลงทุนในกลุ่มหุ้นตัวใหญ่ๆ การใช้ SET Index อาจถือเป็นเรื่องที่เหมาะสมแล้วก็ได้

- อย่างไรก็ตาม หากคุณลงทุนในหุ้นขนาดกลางหรือขนาดเล็ก การเปรียบเทียบกับดัชนี sSET หรือ MAI อาจเป็นสิ่งที่เหมาะสมกว่าก็เป็นได้

- แต่หากคุณมุ่งเน้นการลงทุนในหุ้นที่มีคุณลักษณะบางอย่างโดยเฉพาะ อาทิเช่น หุ้นคุณค่า (Value Stock), หุ้นเติบโต (Growth Stock), หุ้นปันผล (Dividend Stock) หรือแม้แต่หุ้นโมเมตัมสูงนั้น (Momentum Stock) การใช้ดัชนีผลตอบแทนจากปัจจัยนั้นๆเป็นตัวเปรียบเทียบ (Factor Index) อาจเป็นสิ่งที่ช่วยสะท้อนถึงฝีมือหรือประสิทธิภาพในการเลือกหุ้นคุณออกมาได้อย่างชัดเจนมากกว่าการเปรียบเทียบกับดัชนี SET Index เพียงเท่านั้น

- หรือสุดท้ายแล้ว หากคุณมีเป้าหมายในการลงทุนที่ไม่ใช่การวัดผลแบบเปรียบเทียบ Relative Return คุณก็อาจวัดเป้าหมายของคุณด้วยการทำกำไรเป็นบวกในช่วงเวลาที่กำหนดไว้ก็ได้เช่นกัน (Absolute Return)

ดังนั้นแล้ว ประเด็นสำคัญก็คือคุณจะต้องมีความเข้าใจอย่างชัดเจนก่อนว่า อะไรคือเป้าหมายในการลงทุนที่คุณต้องการ และอะไรคือปัจจัยที่เป็นตัวผลักดันผลตอบแทนของคุณอย่างแท้จริงกันแน่ เพราะมันคือรากฐานในการวัดผลการลงทุนอย่างถูกต้องของคุณนั่นเองครับ!

สำหรับวันนี้ผมคงจะขอจบเพียงเท่านี้ก่อน โดยในบทความถัดไปผมจะแสดงให้เห็นถึงตัวอย่างของการใช้ดัชนีบางอย่างที่ผมได้ทำการคำนวณขึ้นมาเป็นพิเศษ เพื่อเป็นตัวอย่างให้พวกเราได้เห็นตัวอย่างของการใช้ Alternative Benchmark เพื่อเป็นตัวช่วยในการวิเคราะห์ผลตอบแทนในการลงทุนของคุณอย่างดียิ่งขึ้นไปอีก ใครที่อ่านบทความนี้แล้วยังอึ้งๆอยู่ รออ่านบทความถัดไปเร็วๆนี้กันนะครับ 😀