อย่างที่หลายๆคนรู้กันครับ พวกเรากำลังจะมีงานสัมมนาใหญ่ SiamQuant Strategies Talk ซึ่งจุดประสงค์งานพูดง่ายๆก็เหมือนกับสัมมนาแฉความจริงเกี่ยวกับกลยุทธ์ที่คนส่วนใหญ่ใช้กันอยู่ ตามที่ทำต่อๆกันมาจากกูรูนั่นแหละครับ แล้วพอดีมีคนผ่านมาทักกันว่าอย่างงี้ครับ …

เราจึงอยากที่จะขอสร้างความเข้าใจที่ถูกต้องเกี่ยวกับความคิดเหล่านี้ พร้อมทั้งให้เกร็ดความรู้ตัวอย่างว่า การวิจัยระบบการลงทุนมันจะมีประโยชน์กว่าฟังกูรูเพียงอย่างเดียวยังไงกันไปในตัว โดยส่วนแรกเราจะขอชี้แจงประเด็นจากข้อกล่าวหาก่อน แล้วจะแสดงตัวอย่างของสิ่งที่เราได้พบเจอจากการศึกษาแนวคิดของกลยุทธ์การลงทุนต่างๆให้เห็นท้ายบทความครับ

กูรูไม่ใช่พระเจ้า!

1.”ให้นักเล่นหุ้นไก่กาตาสีตาสาอะไรไม่รู้ มาบรรยาย มันจะสู้เจ้าของทฤษฏีเองจริงๆได้เหรอ”

- อย่างแรก เราคิดว่าเราไม่ได้ไกก่านะครับ 55 อีกอย่างกูรูหุ้นพวกนี้เค้าไม่ค่อยมีโอกาสมาบรรยายให้เราฟังหรอกครับ (โดยเฉพาะกูรูระดับโลก) เค้ามีเรื่องใหญ่ๆอีกมากมายต้องทำครับ หรือในกรณีเลวร้ายที่สุด เค้าอาจเสียชีวิตไปแล้วก็ได้ ซึ่งอย่างนี้ถ้าเราหวังจะฟังแต่จากกูรูก็อดครับ

- อย่างที่สอง ไม่ใช่ทุกคำพูดที่มันจริงเสมอไป ถ้าเค้าบอกอะไรมาแล้วคุณจะเชื่ออย่างนั้นเลยหรือครับ มันมีเหตุผลหลายๆอย่างที่มันอาจเป็นเท็จอยู่ เช่น เขาอาจมีผลประโยชน์ซ้อนทับอยู่ หรือตลาดที่เขาลงทุนอยู่มันก็มีพฤติกรรมไม่เหมือนกับตลาดบ้านเรา ดังนั้น ฟังหูไว้หูแล้วจับมาทดสอบวิจัยด้วยตนเองถึงจะปลอดภัยที่สุดครับ

- อย่างที่สาม มันอาจคลาดเคลื่อนลำเอียง เช่น ลำเอียงจำแต่ตอนทำกำไรได้อย่างชัดเจน หรือลำเอียงกับเหตุการณ์ที่พึ่งเกิดขึ้น ประสบการณ์ส่วนบุคคลเหล่านี้ ส่วนใหญ่แล้วเวลาเอามาวิจัยทดสอบแล้ว ผลลัพท์ในเชิงสถิติมันมักไม่ค่อยตรงกันกับคำพูดครับ

2. “พวกคุณจะรู้ความคิดเบื้องลึกด้านการลงทุนในสมองพวกเค้าได้อย่างไร”

แน่นอนว่าเบื้องลึกขนาด Gossip เราอาจจะไม่สามารถไปรู้เรื่องอะไรของกูรูเหล่านี้ได้ อย่างไรก็ตาม เราสามารถศึกษาแนวคิดหลักๆที่เค้าเคยสื่อสารออกมาได้อยู่ครับ โดยมีขั้นตอนเหล่านี้

- ขั้นแรกเลย ง่ายที่สุดก็คือบทสัมภาษณ์หรือหนังสือที่เค้าเขียนเอง โดยเฉพาะการเขียนหนังสือนั้นมักเป็นการทบทวนเรียบเรียงความคิดให้ชัดเจนไปในตัวอยู่แล้ว มันจึงค่อนข้างจะมีความชัดเจนในเนื้อหา จนสามารถที่จะระบุวิธีการหลักๆออกมาได้ครับ

- ขั้นที่สอง หลังจากที่เรารู้วิธีการลงทุนหลักๆเค้าแล้ว เราก็สามารถนำมาทำการวิจัยทดสอบย้อนหลังกับข้อมูลที่เรามีได้ เพื่อเป็นการยืนยันว่ามันผลลัพท์มันตรงกับที่เค้าได้เคยกล่าวอ้าง หรือเป็นไปในแนวทางเดียวที่เขาได้กล่าวอ้างไว้หรือไม่ โดยเฉพาะกับตลาดหุ้นไทยครับ

- ขั้นที่สาม หลังจากที่เรารู้ถึงผลลัพท์แล้ว โดยปกติเรามักจะพบว่ามีตัวแปรบางอย่างที่เป็นตัวผลักดันผลตอบแทนอยู่ (Driver of Return) ซึ่งเราก็สามารถนำตัวแปรนั้นมาทำวิจัยเพื่อยืนยันเพิ่มเติมอีกครั้งหนึ่ง

- ขั้นที่สี่ หากเราพบว่าตัวแปรไหนเป็นตัวผลักดันที่แท้จริง (เป็นตัวแปรร่วมที่ให้ผลลัพท์ที่ดีกับหลายๆกลยุทธ์) เราก็สามารถที่จะนำตัวแปรเหล่านั้นมาพัฒนาและปรับใช้สร้างเป็นกลยุทธ์ที่เหมาะสมกับตัวเราขึ้นมาได้ครับ

- ขั้นที่ห้า สุดท้ายก็คือเมื่อเราเข้าใจถึงตัวแปรที่มีผลต่างๆ เราก็จะเป็นอิสระจากพันธนาการที่ต้องคอยฟังแต่ข้อมูลจากกูรูเหล่านี้ และเข้าใจกลยุทธ์การลงทุนที่เราใช้ได้มากขึ้น ซึ่งจะส่งผลที่ดีต่อจิตวิทยาในการลงทุนของเราเป็นอย่างมาก เพราะไม่ว่ามันจะเข้าสู่ช่วงย่ำแย่ (Under-Performance) หรือเข้าสู่ช่วงที่ให้ผลดีของมัน (Out-Performance) เราก็จะไม่ไขว้เขวหรือหลงดีใจกับมันจนเกินไปนั่นเองครับ

ดังนั้นจะเห็นได้ว่า การเปลี่ยนจากเอา “กูรู” เป็นที่ตั้ง แล้วใช้ “ฐานข้อมูล และผลทดสอบวิจัย” เป็นอาจารย์นั้น จะทำให้เราสามารถทำให้เราเข้าใจ Fact ได้เฉพาะเจาะจงและชัดเจนกว่า จะได้ไม่ต้องหลงเชื่อกูรูกันแบบหัวปักหัวปำ เพราะบอกได้เลยว่าหลายๆอย่างมันไม่จริง และให้ผลตรงกันข้ามกับที่เชื่อกัน พูดง่ายๆว่าเจ๊งยับถ้าเอามาใช้ในตลาดไทยก็ว่าได้ครับ แน่นอนครับว่าพูดไปก็อาจจะไม่เชื่อ เอาเป็นว่าเราจะขอยกตัวอย่างแบบ “ซอฟท์ๆ” ที่ไม่ทำให้ถึงขนาดว่าได้พาคนไปตาย แต่แค่ทำให้เสียโอกาสในการทำกำไรกันก็พอก่อนแล้วกันครับ

กรณี่ศึกษา Net Current Asset Value ของ Graham ฉบับต้นตำรับ

เพื่อแสดงให้เป็นตัวอย่าง ในบทความนี้จะขอยกเรื่องของกลยุทธ์หุ้นแบกะดิน, Net-Net หรือการเล่นหุ้นก้นบุหรี่ (Cigar Butt) ของ Benjamin Graham ผู้เป็นอาจารย์ของ Warren Buffet ที่คนส่วนใหญ่มักเข้าใจโดยผิวเผนให้อ่านกันครับ

โดยเรื่องของเรื่องก็มีอยู่ว่า พวกเราส่วนใหญ่มักเชื่อกันว่ากลยุทธ์การซื้อหุ้นแบบ Net-Net ซึ่งเราขอเรียกให้ถูกต้องว่า Net Current Asset Value (NCAV) มันได้หมดประสิทธิภาพลงไปแล้ว เนื่องจากสมัยนี้หุ้นแบบก้นบหรี่หายากขึ้นทุกวัน โดยที่สูตรคำนวณของ Net Current Asset Value Per Share (NCAVPS) ของ Graham ก็คือ

NCAVPS = ( Current Asset – Total Liability ) / Listed Shares

โดยมีเงื่อนไขพิเศษคือการปัดค่าติดลบให้เป็นศูยน์

NCAVPS = Max[ NCAVPS, 0 ]

หรืออธิบายง่ายๆว่า เอาทรัพย์สินหมุนเวียนลบด้วยหนี้สินทั้งหมด หารด้วยจำนวนหุ้น โดยหุ้นที่มีค่า NCAVPS ติดลบนั้น ให้เปลี่ยนค่าเป็น 0 (เครื่องหมาย Max[,] ในสมการ) เพราะ Graham ต้องการกรองหุ้นที่มีค่า NCAVPS เป็นบวกเท่านั้น เพราะ Graham มองว่าเขาต้องการเพียงแค่กรองหาหุ้นที่ ถ้าได้ทั้งบริษัทมาแล้วเอาสินทรัพย์หมุนเวียนไปขายหักหนี้ทั้งหมดก็ยังกำไร (Liquidated) ดังนั้นหุ้นที่มีค่า NCAVPS ติดลบจึงไม่ได้อยุ่ในขอบข่ายที่เขามองหา

โดย Graham ได้ระบุไว้อีกว่าให้เข้าซื้อเมื่อราคาหุ้นนั้นต่ำกว่า 70% ของมูลค่า NCAV ต่อหุ้นเพื่อให้มีส่วนเผื่อความปลอดภัยเยอะๆ (Margin of Safety มากกว่า 30%) และหาจังหวะขายออกเมื่อราคาหุ้นนั้นสูงกว่า NCAVPS ซึ่งจากเงื่อนไขที่ค่อนข้างเข้มงวดนี้ ทั้งกูรูเมืองนอกและเมืองไทยจึงต่างก็ลงความเห็นว่าเป็นไปได้ยากที่จะเจอกับหุ้นเหล่านี้ รวมถึงกลยุทธ์มันก็เก่ามากแล้วอีกด้วย แทบทุกคนจึงได้พากันหมางเมินมันไปนานแล้ว

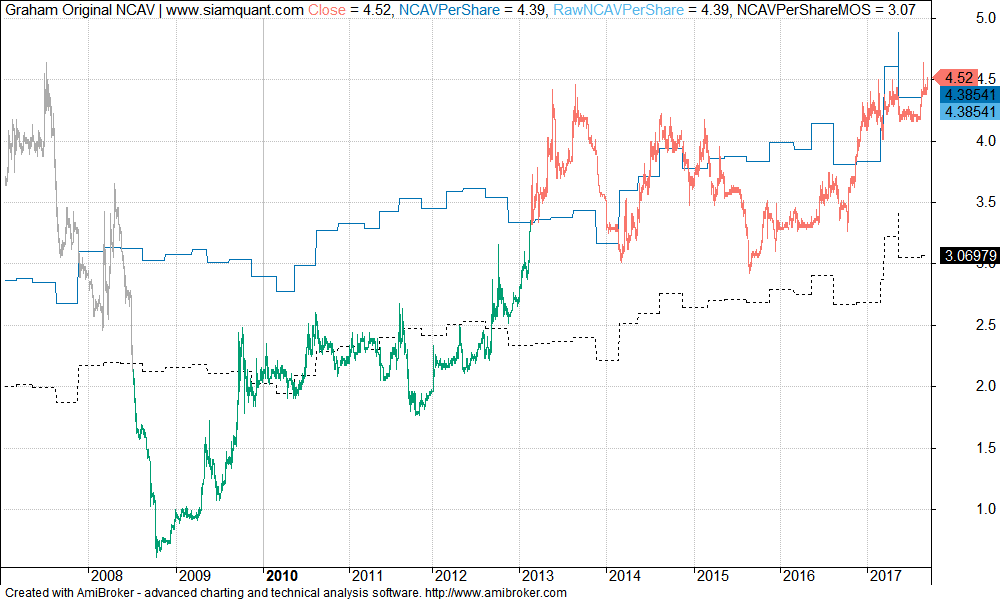

ภาพที่ 1 : ตัวอย่างการเข้าซื้อขายโดยอิงจากมูลค่า NCAV Per Share (NCAVPS) โดยให้ถือจังหวะเข้าซื้อเมื่อกราฟเริ่มเป็นสีเขียวเมื่อราคาหุ้นต่ำลงกว่า 70% ของ NCAVPS (Margin of Safety มากกว่า 30%) และขายทิ้งเมื่อราคาหุ้นสูงกว่า NCAVPS ซึ่งก็คือเมื่อกราฟเป็นเส้นสีแดง

ภาพที่ 1 : ตัวอย่างการเข้าซื้อขายโดยอิงจากมูลค่า NCAV Per Share (NCAVPS) โดยให้ถือจังหวะเข้าซื้อเมื่อกราฟเริ่มเป็นสีเขียวเมื่อราคาหุ้นต่ำลงกว่า 70% ของ NCAVPS (Margin of Safety มากกว่า 30%) และขายทิ้งเมื่อราคาหุ้นสูงกว่า NCAVPS ซึ่งก็คือเมื่อกราฟเป็นเส้นสีแดง

แต่คำถามก็คือ จริงๆแล้วกลยุทธ์ NCAV มันหมดประสิทธิภาพไปแล้วจริงๆอย่างนั้นหรือไม่?

ถ้าเราเชื่อตามเพราะคำพูดของกูรูส่วนใหญ่ เราก็คงจะเชื่อว่ากลยุทธ์หุ้นก้นบุหรี่มันพังไปแล้วเพราะหุ้นแบบนั้นมันหายากเหลือเกินในปัจจุบัน แต่สิ่งที่เราควรทำที่แท้จริงคือทดสอบมันออกมาให้เป็นตัวเลขซึ่งมีหลักฐานจับต้องได้

และนี่คือผลทดสอบในเชิงทฤษฎีกับตลาดหุ้นไทยในปัจจุบัน โดยทดสอบย้อนหลังกับพอร์ทโฟลิโอขนาด 1 ล้านบาท ตั้งแต่ปี 2007-2017 และได้รวมค่าคอมมิสชั่น 0.15% ต่อการซื้อขายแต่ละครั้ง และ Slippage ที่ 1% (ทุกครั้งจะซื้อแพงกว่าเดิม 1% และขายได้ราคาแย่ลงครั้งละ 1%) โดยมีเงื่อนไขตามสูตร Original Graham NCAV ด้านล่างนี้ ผลจะออกมาแบบนี้ครับ

| Condition | Details |

| Backtesting Condition | 01-01-2007 ถึง 08-09-2017

พอร์ทโฟลิโอเริ่มต้น 1 ล้านบาท 0.15% Per Trade Commission 1% Slippage Entry & Exit (รวม 2%) |

| Time Frame | Daily ตรวจเงื่อนไขรายวัน |

| Universe | All Stocks หุ้นทุกตัวในตลาดหลักทรัพย์แห่งประเทศไทย |

| Filter | ไม่รวมหุ้นใน Fincial Industry

มูลค่าการซื้อขายเฉลี่ยใน 1 ปีมากกว่า 1 ล้านบาท/วัน NCAVPS มากกว่า 0 |

| Entry | ราคาหุ้นถูกกว่า Net Current Asset Value Per Share (NCAVPS) อยู่ 30% |

| Exit & Stops | ราคาหุ้นเพิ่มขึ้นสูงกว่ามูลค่า Net Current Asset Value Per Share (NCAVPS) |

| Position Size | 1% ของมูลค่าพอร์ทโฟลิโอ (กระจายการลงทุนตามกลยุทธ์ Original NCAVPS) |

| Position Score | หากเงินทุนมีจำกัด ให้เลือกหุ้นที่มีค่า MOS มากที่สุด |

| Risk Management | – |

| Order Management | ทำการซื้อขายในวันถัดไปที่ราคาเปิด |

ตารางที่ 1 : เงื่อนไขของกลยุทธ์ระบบการลงทุน Original Graham NCAV

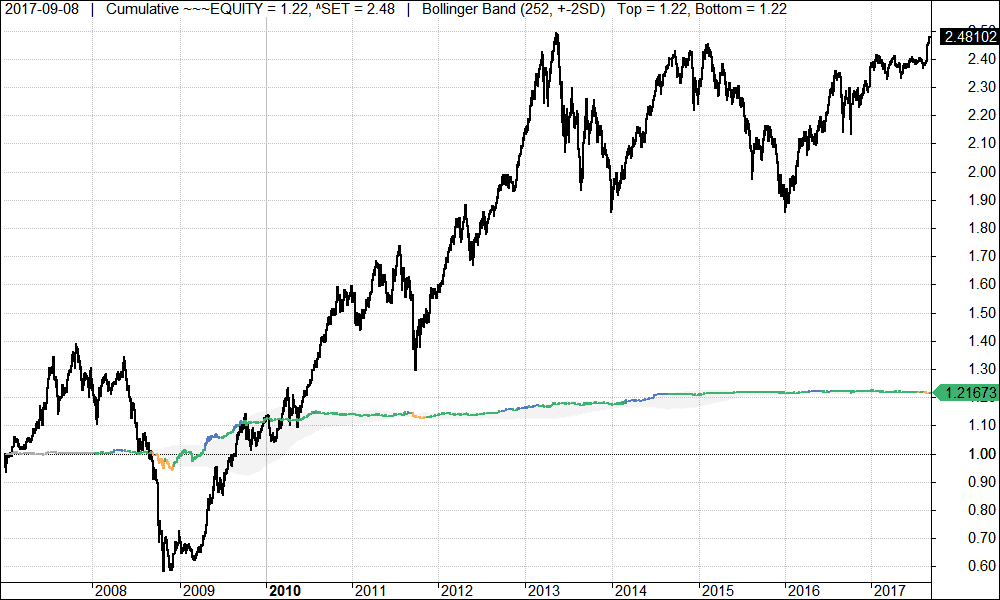

ภาพที่ 2 : ภาพแสดงลักษณะการเติบโตของพอร์ทโฟลิโอเทียบกับดัชนี SET Index ตั้งแต่ปี ค.ศ. 2007-2017

ภาพที่ 2 : ภาพแสดงลักษณะการเติบโตของพอร์ทโฟลิโอเทียบกับดัชนี SET Index ตั้งแต่ปี ค.ศ. 2007-2017

โดยเราจะเห็นได้ว่าจริงๆแล้วผลที่ออกมามันก็ดูเหมือนจะจริงกับที่กูรูหลายๆคนได้ว่าเอาไว้ เพราะพอร์ทโฟลิโอ (เส้นสีเขียว) แทบไม่เติบโตเลยโดยเฉพาะเมื่อเทียบกับ SET Index (เส้นสีดำ) เนื่องจากมันไม่มีหุ้นที่ตรงตามเงื่อนไขของ Graham สักเท่าไหร่จริงๆ (10 กว่าปีซื้อขายรวมไป 67 ครั้ง) นอกจากนี้เราจะเห็นได้ว่าช่วงที่พอร์ทกระเตื้องขึ้นจริงๆก็คือหลังช่วง 2008 ซึ่งก็เนื่องมาจากว่าในวิกฤติครั้งนั้นทำให้มีหุ้นที่มีราคาถูกกว่า NCAV ราว 30% โผล่ขึ้นมานั่นเอง!

แล้วว่าเราควรจะเลิกใช้กลยุทธ์และแนวคิด NCAV ของ Graham กันได้แล้ว อย่างที่บรรดากูรูบอกกันแล้วใช่ไหม!?

เดี๋ยวก่อนนนน … อย่างพึ่งด่วนสรุป!!!!!!!!!!!!!!!!!!!

เพราะเมื่อพิจารณาถึงการเติบโตของพอร์ทโฟลิโอโดยคร่าวๆนั้นคุณจะพบว่า

- ถึงแม้พอร์ทโฟลิโอจะแทบไม่เติบโตเลย แต่ทรงการเติบโตของมันก็ยังเป็นบวกค่อนข้างสวย ไม่ได้พังพินาศจนดูน่าเกลียดอะไร แค่แทบไม่ค่อยโตเพราะไม่มีหุ้นที่เข้าเงื่อนไขจังๆ

- เมื่อไปดูที่ตัวเลขสถิติที่เกิดขึ้นเพิ่มอีกหน่อยจะพบว่ากลยุทธ์นี้ให้ความแม่นยำหรือ %Win อยู่ที่ราว 73% และมีกำไรโดยเฉลี่ยราวๆจากจุดที่เข้าซื้อถึง 32% ต่อครั้งทีเดียว (กำไรคิดจากราคาหุ้นนะครับ ไม่ได้เป็นกำไรของพอร์ท)

- มองในแง่อัตราผลตอบแทนทบต้นต่อความเสี่ยงแล้ว (CAR/Max.Drawdown) แล้วมีค่าอยู่ราวๆ 0.27 ในขณะที่ SET Index มีค่าราว 0.16 ซึ่งกลยุทธ์ NCAV ถือว่ามีดัชนีที่ดีกว่าถึงเกือบ 2 เท่าก็ว่าได้

จากข้อสังเกตเหล่านี้ คำถามก็คือ … มันยังเป็นไปได้ไหมว่าจริงแล้วมันยังพอที่จะมีหนทางในการบิดสูตรต้นตำหรับของ Graham เพื่อที่จะนำมันกลับมาใช้อีกครั้งหนึ่งในตลาดหุ้นไทย

ว่าแต่เราจะรู้ได้อย่างไรล่ะ?

นี่แหละครับคือสิ่งที่กูรูบอกคุณไม่ได้ หรือต่อให้รู้ก็ไม่บอกคุณง่ายๆหรอกครับ!!

คุณจะรู้ได้ก็เพียงจากการทำวิจัยทดสอบกลยุทธ์เพิ่มเติมด้วยคอมพิวเตอร์และฐานข้อมูลที่ครบถ้วนเท่านั้นครับ และเรานี่คือสิ่งที่เรากำลังจะแสดงตัวอย่างให้ดูกัน!!!

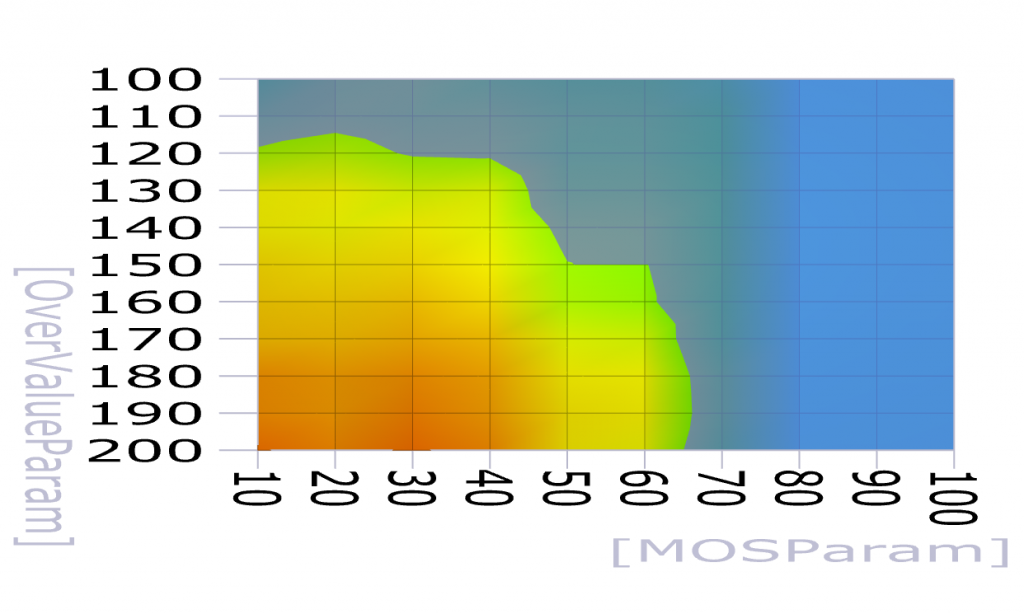

โดยวิธีการง่ายๆอย่างหนึ่งในการหาทางออกของเรื่องนี้ ก็คือการทำเปลี่ยนแปลง Parameter ของกลยุทธ์ดูหลายๆแบบ (Optimization) เพื่อให้เห็นถึงภาพรวมของพฤติกรรมของพอร์ทโฟลิโอเมื่อ Parameter ได้เปลี่ยนแปลงไป โดยในครั้งนี้เราได้ทำการ Optimize ค่า

- Margin of Safety (MOS) Parameter ในการเข้าซื้อหุ้น จากที่ต้องมี MOS มากกว่า 30% ให้น้อยลงดูบ้าง

- OverValue Parameter ในการขายหุ้นออก จากเดิมที่กำหนดว่าจะขายออกเมื่อราคาหุ้นสูงกว่า NCAVPS ให้กลายเป็น 110%-190% ของ NCAVPS กันดูบ้าง

โดยผลลัพท์ที่ได้จะเป็นดังภาพ Heat Map ด้านล่าง ซึ่งแกน X และ Y จะแสดงให้เห็นถึงค่า MOSParam และ OverValueParam และความเข้มของสีจะบอกให้เห็นถึงระดับผลตอบแทนทบต้นหรือ Compound Annual Return (CAR) โดยยิ่งสีเป็นแดงเข้มขึ้นจะหมายถึงมี CAR ที่สูงขึ้นนั่นเอง

ภาพที่ 3 : Original Graham NCAV Parameter Optimization แสดงผลลัทธ์ของการเปลี่ยนแปลง Parameter ของ MOSParam และ OverValueParam ว่ามีผลอย่างไรกับ CAR

ซึ่งจากผลลัทธ์ที่ออกมานั้น เราจะเห็นได้ว่าถ้าเรายังคงกฎของกลยุทธ์ทุกอย่างคงที่ แต่เปลี่ยนแปลงแค่ MOS และ OverValue Parameters นั้น ผลกำไรจะค่อยๆสูงขึ้นเมื่อค่า MOS น้อยลง และค่า OverValueParam ในการขายนั้นมากขึ้น หรือพูดง่ายๆยิ่งเราผ่อนปรนเงื่อนไขว่าไม่จำเป็นต้องมี MOS เยอะๆ แล้วก็ขายออกหลังเลยค่า NCAVPS ไปเยอะๆหน่อย ผลกำไรก็จะเริ่มดีขึ้นนั่นเองครับ (เริ่มขัดกับความเชื่อของหลายๆคนแล้วใช่ไหม?)

อย่างไรก็ตาม ค่า CAR หรือผลตอบแทนทบต้นสูงสุดที่เราได้ออกมานั้นอยู่ที่ราวๆ 3% ต่อปีเท่านั้น ซึ่งถึงแม้จะดีกว่าเก่า แต่ก็ยังไม่ได้มีความหมายอะไรมากมาย ซึ่งนั่นก็เพราะไม่ว่าเราจะพยายามผ่อนปรนเงื่อนไขในการซื้อแค่ไหน แต่หุ้นที่มีราคาต่ำกว่าค่า NCAVPS นั้นก็หาได้น้อยมากเหลือเกิน ด้วยเหตุผลที่ว่าปัจจัยทางเศรษฐกิจนั้นไม่เหมือนกับตอนที่ Graham คิดสูตรนี้แล้ว รวมถึงค่า Parameter ที่ Graham ได้ตั้งเอาไว้ก็มาจากตลาดหุ้นอเมริกาเสียด้วย

แล้วเราควรจะทำอย่างไรกันต่อดีล่ะ เลิกพยายามแก้ไขมันดีมั้ย?

คำตอบก็คือ มันเร็วเกินไปที่จะทำอย่างนั้น!!

เพราะสำหรับนักลงทุนสาย Quant ที่ทำวิจัยกลยุทธ์การลงทุนนั้น เราไม่ได้ทำเป็นแค่จับเอากลยุทธ์มาทดสอบแบบงูๆปลาๆหรอกครับ แต่สิ่งแรกที่เราจะต้องทำคือการ “ตีแตก” แนวคิดของกลยุทธ์นั้นๆไปให้ถึงแก่นของมันให้ได้เสียก่อน เพราะการลงทุนโดยอาศัยเพียงความเชื่อ, การท่องจำ และไม่ได้เข้าใจแก่นและพฤติกรรมของกลยุทธ์ ถือเป็นเรื่องอันตรายที่สุดอย่างหนึ่งในตลาดหุ้น รวมถึงการวิจัยออกแบบกลยุทธ์การลงทุนเลยก็ว่าได้!

โดยจากการวิเคราะห์ผล Backtested ในเบื้องต้นของเราแล้ว หลายๆคนอาจเริ่มสังเกตุเห็นได้อย่างชัดเจนว่าสิ่งที่เป็นปัญหานั้นอาจอยู่ที่

- สูตรต้นตำรับของ Graham นั้นได้ทำการปรับค่า NCAVPS ที่มีค่าติดลบให้กลายเป็นค่า 0 เนื่องจาก Graham มองว่าเขาต้องการเพียงแค่กรองหาหุ้นที่มี Current Asset มากกว่า Total Liability นั่นเอง หรือพูดง่ายๆว่าถ้าได้ทั้งบริษัทมาแล้วเอาสินทรัพย์หมุนเวียนไปขายหักหนี้ทั้งหมดก็ยังกำไร (Liquidated) ดังนั้นหุ้นที่มีค่า NCAVPS ติดลบจึงไม่ได้อยุ่ในขอบข่ายที่เขามองหา

- ค่า Parameter ของ MOS และ OverValue ของ Graham นั้น อาจได้มาจากงานวิจัยจากแนวคิดดั้งเดิมของ Graham เท่านั้น ซึ่งอย่างที่เราเห็นกันว่าหุ้นที่มีค่า NCAVPS เป็นบวกนั้นหายากขนาดไหนในปัจจุบัน

ดังนั้น อันที่จริงแล้วปัญหาอาจเกิดจากเงื่อนไขด้านบนก็เป็นได้ เพราะแนวคิดของการหาหุ้นที่มี “Current Asset ในสัดส่วนที่สูงเมื่อเทียบกับ Total Liability ทั้งหมด ในจังหวะที่ราคาของหุ้นนั้นไม่สูงเกินมูลค่าแบบขายบริษัททิ้งสักเท่าไหร่นัก” ก็ยังถือเป็นแนวคิดที่น่าสนใจมากๆอยู่ดี และเมื่อมองในแง่ของการสร้างระบบการลงทุนแล้ว “ความเข้มงวด” จนมากเกินไปของระบบอาจเป็นตัวทำลายพลังของกลยุทธ์นั้นๆโดยไม่รู้ตัวก็ได้ เราจึงได้ทดลองทำการปรับเปลี่ยนกลยุทธ์ใหม่เล็กน้อย โดยยังใช้การคำนวณค่า NCAVPS เหมือนเดิม แต่จะไม่เปลี่ยนแปลงค่า NCAVPS ที่ติดลบให้กลายเป็นค่า 0 อย่างที่ Graham ทำ โดยกำหนดเป็นเงื่อนไขดังนี้

| Condition | Details |

| Backtesting Condition | 01-01-2007 ถึง 08-09-2017

พอร์ทโฟลิโอเริ่มต้น 1 ล้านบาท 0.15% Per Trade Commission 1% Slippage Entry & Exit (รวม 2%) |

| Time Frame | Daily ตรวจเงื่อนไขรายวัน |

| Universe | All Stocks หุ้นทุกตัวในตลาดหลักทรัพย์แห่งประเทศไทย |

| Filter | ไม่รวมหุ้นใน FINCIAL Industry

มูลค่าการซื้อขายเฉลี่ยใน 1 ปีมากกว่า 1 ล้านบาท/วัน |

| Entry | วันทำการแรกของตลาดหลักทรัพย์ในปีนั้นๆ |

| Exit & Stops | วันทำการสุดท้ายของตลาดหลักทรัพย์ในปีนั้นๆ |

| Position Size | 2% ของมูลค่าพอร์ทโฟลิโอ (กระจายการลงทุนตามกลยุทธ์ Original NCAVPS) |

| Position Score | หากเงินทุนมีจำกัด ให้เลือกหุ้นที่มีค่า MOS มากที่สุด |

| Risk Management | – |

| Order Management | ทำการซื้อขายในวันถัดไปที่ราคาเปิด |

ตารางที่ 2 : เงื่อนไขกลยุทธ์ SiamQuant Modified NCAV ซึ่งตัดเงื่อนไขที่เข้มงวดบางอย่างทิ้งไป

โดยจะเห็นได้ว่าเราได้ทำการตัดเงื่อนไขหลายๆอย่างทิ้งไป อาทิเช่น

- ตัดเงื่อนไขของจังหวะการเข้าซื้อที่ต้องมี Margin of Safety มากกว่า 30% ขึ้นไปทิ้ง แล้วเปลี่ยนกลยุทธ์เป็นการเลือกหุ้นที่มีค่า NCAVPS สูงสุดมา ทำการสับเปลี่ยนหุ้นรายปีแทน (Rotational Trading)

- ไม่ทำการเปลี่ยนค่า NCAV ที่ติดลบให้กลายเป็น 0 เนื่องจากในบางช่วงตลาดอาจไม่มีหุ้นที่มี Current Asset มากกว่า Total Liability เลยก็ได้ แต่เราเชื่อว่าหุ้นที่มี “Current Asset ในสัดส่วนที่สูงเมื่อเทียบกับ Total Liability ทั้งหมด ในจังหวะที่ราคาของหุ้นนั้นไม่สูงเกินมูลค่าแบบขายบริษัททิ้งสักเท่าไหร่นัก” ก็อาจจะเป็นหุ้นที่น่าสนใจมากที่สุดก็เป็นได้

- เพิ่มขนาดการลงทุนต่อครั้งให้มากขึ้นจาก 1% ต่อหุ้น กลายเป็น 2% ต่อหุ้น เนื่องจากเราได้เห็นจากผลการทดสอบเบื้องต้นว่ากลยุทธ์ Original NCAV ของ Graham แบบดั้งเดิมนั้นให้ %Win ที่เยอะถึง 73% มันจึงน่าจะเป็นส่วนเผื่อความปลอดภัยไม่ให้พอร์ทพังเพราะเลือกหุ้นผิดติดๆกันได้ในระดับหนึ่ง อีกทั้งค่า 2% ก็ยังถือว่าไม่ได้ถือหุ้นน้อยจนเกินไปจากสูตรเดิมนัก (50 ตัวจากเดิม 100 ตัว) จึงถือว่ายังคง Concept การเล่นหุ้นแบกะดินแบบเหวี่ยงแหได้อยู่เช่นเดิม

โดยต่อจากนี้คือผลลัทธ์ที่ได้จากการปรับปรุงโดยอาศัยความรู้และข้อมูลที่ได้จากผลทดสอบในเบื้องต้น ซึ่งมีประเด็นที่น่าสนใจต่างๆดังนี้ครับ

1. กลยุทธ์ SiamQuant Modified NCAV เปลี่ยนแปลงผลตอบแทนของกลยุทธ์ Original NCAV ของ Graham จากหน้ามือเป็นหลังมือ

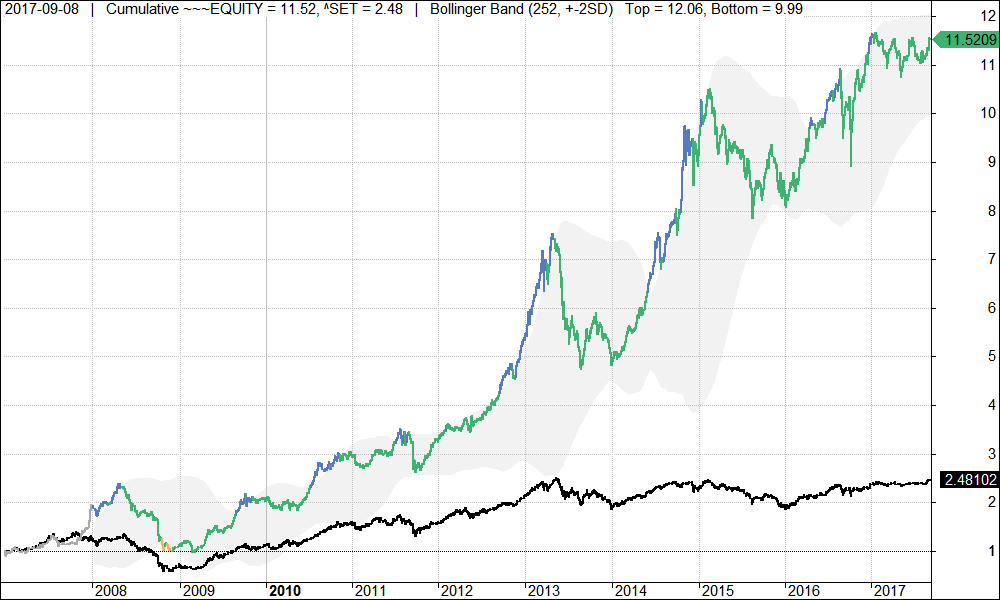

ภาพที่ 4 : ลักษณะการเติบโตของพอร์ทโฟลิโอของกลยุทธ์ SiamQuant Modified NCAV เทียบกับดัชนี SET Index ตั้งแต่ปี ค.ศ. 2007-2017 ซึ่งทำให้พอร์ทโฟลิโอเติบโตกว่า 11.52 เท่า

ภาพที่ 4 : ลักษณะการเติบโตของพอร์ทโฟลิโอของกลยุทธ์ SiamQuant Modified NCAV เทียบกับดัชนี SET Index ตั้งแต่ปี ค.ศ. 2007-2017 ซึ่งทำให้พอร์ทโฟลิโอเติบโตกว่า 11.52 เท่า

โดยจากเดิมที่ Original NCAV ของ Graham ให้ผลตอบแทนที่ต่ำกว่า SET Index อย่างมากที่ CAR ราวๆ 1.85% ต่อปีนั้น เมื่อเราได้ทำการเปลี่ยนแปลงเงื่อนไขกลยุทธ์ให้เข้มงวด “น้อยลง” นั้น ผลตอบแทนของกลยุทธ์ SiamQuant Modified NCAV กลายเป็นมี CAR อยู่ที่ราว 25% ต่อปี ซึ่งถือว่าเป็นผลสะท้อนที่ดีขึ้นมาก เนื่องจากผลตอบแทนที่เพิ่มขึ้นจากการลดเงื่อนไขและตัวแปรลงนั้น ได้สะท้อนให้เห็นว่าเราสามารถจับแก่นและตัวแปรที่สำคัญของกลยุทธ์ได้ตรงประเด็นขึ้น และยังทำให้ระบบการลงทุนมีความเสถียรพังยากขึ้นด้วย (ระบบไม่ Over-Fit หรือ Curve-Fit มากเกินไป)

2. เมื่อคุณถือยาวนั้น คุณไม่สามารถที่จะหลีกเลี่ยงความเสี่ยงหรือค่า Maximum Drawdown ที่ต้องเผชิญขณะการลงทุนได้

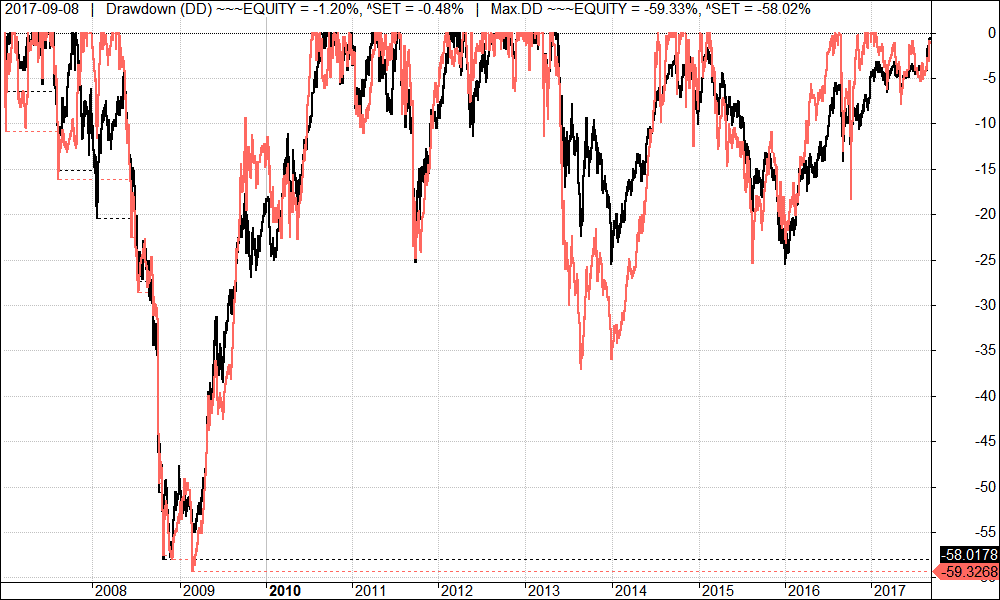

ในอีกมุมนึงนั้น แม้ว่าผลตอบแทนจะเพิ่มขึ้น แต่เมื่อเรามองไปยังความเสี่ยงของพอร์ท เราจะพบว่าค่า Maximum Drawdown ของพอร์ทได้สะท้อนว่ากลยุทธ์การถือหุ้นแบบนี้มีความผันผวนสูงพอๆกับดัชนี SET Index เลยทีเดียว โดยมีค่า Max.DD ที่ราว 59% เมื่อเปรียบเทียบกับ SET Index ที่ 58% ดังนั้นแล้ว เราจะเห็นได้ว่าผลตอบแทนที่สูงขึ้นก็มีต้นทุนที่คุณต้องยอมจ่าย และเข้าใจมันให้ดีเสียก่อนที่จะมาใช้กลยุทธ์นี้ ไม่งั้นสติแตกแน่ๆครับ

อย่างไรก็ตาม ข่าวดีก็คือพอร์ทโฟลิโอมักฟื้นตัวกลับมาทำจุดสูงสุดใหม่เร็วกว่า SET Index ถึงราวๆ 2 เท่า โดยมีช่วง Longest Drawdown หรือพอร์ทจมไม่ไปไหนที่ราว 25 เดือน เมื่อเทียบกับ SET Index ที่ 52 เดือน

ภาพที่ 5 : กราฟเปรียบเทียบ Drawdown หรือการลดลงของมูลค่าพอร์ทโฟลิโอขณะลงทุน (เส้นสีแดง) เปรียบเทียบกับ Drawdown ของ SET Index (เส้นสีดำ)

ภาพที่ 5 : กราฟเปรียบเทียบ Drawdown หรือการลดลงของมูลค่าพอร์ทโฟลิโอขณะลงทุน (เส้นสีแดง) เปรียบเทียบกับ Drawdown ของ SET Index (เส้นสีดำ)

3. กลยุทธ์ NCAV คือกลยุทธ์ที่เกิดมาเพื่อนักลงทุนรายย่อย

ประเด็นสุดท้ายที่น่าสนใจและอยากจะยกมาพูดก็คือกลยุทธ์ NCAV นั้นมีขีดจำกัดของมันอยู่ โดยที่ผลตอบแทนของพอร์ทโฟลิโอจะยิ่งแย่ขึ้นเรื่อยๆ เมื่อเราพยายามทำการคัดกรองโดยเลือกแต่หุ้นที่มีสภาพคล่องสูงขึ้นเรื่อยๆ (สภาพคล่องคิดจากมูลค่าการซื้อขายโดยเฉลี่ยต่อวันใน 1 ปี)

ดังนั้นแล้ว ถึงแม้อาจมีกูรูบางคนรู้ข้อมูลตรงนี้ แต่ก็ไม่น่าแปลกใจว่าทำไมพวกเขาจึงมักไม่ค่อยพูดถึงมัน ซึ่งนั่นก็เพราะกลยุทธ์ NCAV ไม่ได้มีประโยชน์กับพวกเขาสักเท่าไหร่นัก ซึ่งหากเราไม่ได้วิจัยกลยุทธ์เหล่านี้ด้วยตนเอง เราก็อาจจะมองข้าม จนไม่ได้ค้นพบกลยุทธ์ที่น่าสนใจสำหรับนักลงทุนพอร์ทเล็กๆทั่วไปแบบนี้เลยก็เป็นได้

| Average Yr. TradeValue | CAR% | Max. Sys % Drawdown | CAR/MDD | Geometric Sharpe Ratio |

| 2,000,000 | 20.74 | -63.41 | 0.33 | 0.78 |

| 4,000,000 | 16.54 | -63.08 | 0.26 | 0.6 |

| 6,000,000 | 16.25 | -63.51 | 0.26 | 0.59 |

| 8,000,000 | 13.24 | -60.81 | 0.22 | 0.46 |

| 10,000,000 | 11.67 | -62.53 | 0.19 | 0.39 |

ตารางที่ 3 : ตารางเปรียบเทียบผลตอบแทนและความเสี่ยงในแง่มุมต่างๆ เมื่อทำการเปลี่ยนเงื่อนไขคัดกรองมูลค่าการซื้อขายโดยเฉลี่ยต่อวันภายใน 1 ปีที่ผ่านมา โดยจะเห็นได้ว่าผลตอบแทนจะค่อยๆลดลงเมื่อเราคัดกรองหุ้นด้วยมูลค่าการซื้อขายโดยเฉลี่ยที่มากขึ้นเรื่อยๆ

สรุปกรณีศึกษาระบบการลงทุน Graham NCAV

จากผลการวิจัยในเบื้องต้นนั้น จะเห็นได้ว่าสูตร Original Graham NCAV นั้นหมดประสิทธิภาพลงไปเรียบร้อยแล้วในปัจจุบัน อย่างไรก็ตาม ด้วยความรู้ความเข้าใจในการวิเคราะห์และออกแบบระบบการลงทุนนั้น เราจึงสามารถที่จะปรับลดความเข้มงวดของกฎต่างๆลงเหลือเพียงแก่นที่สำคัญ จนสามารถสร้างให้กลยุทธ์ SiamQuant Modified NCAV ให้กลับมามีประสิทธิภาพในการทำกำไรได้น่าสนใจอีกครั้งหนึ่ง

นี่แหละครับ คือสิ่งที่กูรูคนไหนก็คงไม่มานั่งบอกคุณทุกเม็ดหรอกครับ (ตามเหตุผลข้างบนที่เราได้ชี้แจงไปแล้ว) ดังนั้น การวิจัยเชิง Quants จึงกลายเป็นเครื่องมือสำคัญ ที่จะช่วยให้เราทำความเข้าใจถึงประสิทธิภาพของกลยุทธ์ในแง่มุมต่างๆได้มากกว่าการเอาแต่หลับหูหลับตาเชื่อกันแบบงมงาย, ฟังแต่จากกูรู และเล่นหุ้นแบบท่องจำไปตามตำราที่คนเขียนก็ก็อบปี้เนื้อหาส่วนใหญ่กันไปกันมานั่นเองครับ (เรื่องตลกคือกูรูหลายๆคนชอบสอนในสิ่งที่แม้แต่ตัวเองก็ไม่เคยเห็น Performance ของกลยุทธ์ในอดีตแบบที่เราแสดงให้เห็นเลยด้วยซ้ำ แต่คนก็เชื่อกันเพราะเล่าเก่ง :D)

สุดท้ายนี้ก็หวังว่าทุกท่านคงจะพอมองเห็นถึงประโยชน์ของการวิจัยกลยุทธ์การลงทุนในเชิง Quants กันแล้วว่ามันจะช่วยท่านในการลงทุนกันได้มีประสิทธิภาพมากขึ้นอย่างไรนะครับ สำหรับท่านที่ลงทะเบียนร่วมงานมาแล้ว ไว้เจอกันเต็มๆกับ 7 กลยุทธ์ที่เราจะหยิบมาชำแหละให้ดูว่าผลตอบแทนมันเป็นอย่างไรในตลาดหุ้นไทย รวมถึงแนวคิดการปรับใช้กลยุทธ์ต่างๆโดยไม่จำเป็นต้องนั่งวิจัยแบบพวกเราเองได้ในงาน SiamQuant Strategies Talk วันเสาร์ที่ 7 ตุลาคมนี้ครับ!