- ลงทุนหุ้นใหญ่ดีจริงหรือไม่? - February 20, 2022

- รีวิวผลตอบแทน 40 กลยุทธ์การลงทุนในตลาดหุ้นไทยของเดือนมกราคมปี ค.ศ. 2022 - February 7, 2022

- รีวิวผลตอบแทน 40 กลยุทธ์การลงทุนในตลาดหุ้นไทยปี ค.ศ. 2021 - January 5, 2022

หลายคนมักสงสัยว่าถ้าหากระบบการลงทุนถูกเผยแพร่ออกไปให้นักลงทุนทั่วๆไปรู้แล้ว ระบบการลงทุนจะยังคงมีประสิทธิภาพอยู่อีกหรือไม่ ในบทความชิ้นนี้เราจึงได้หยิบเอาระบบการลงทุน Enterprise Multiple ของ Tobias Carlisle กูรูการลงทุนสไตล์ Quant Value ที่เราได้เคยเผยแพร่ออกไปเมื่อต้นปี 2016 มาทดสอบวิจัยและเผยแพร่ให้อ่านกันอีกครั้งหนึ่ง เพื่อพิสูจน์ให้หลายๆคนได้ดูกันว่าผลการลงทุนของมันจะเป็นอย่างไรในช่วงเวลาเกือบ 2 ปีที่ผ่านมาครับ!

[เนื้อหาต่อไปนี้เป็นการนำเอาบทความระบบการลงทุน Enterprise Multiple ที่ถูกเผยแพร่ในช่วงต้นปี 2016 ของทาง SiamQuant มา Re-Post และทำการวิจัยทดสอบซ้ำอีกครั้งหนึ่ง โดยผลการทดสอบภายหลังจากที่ได้เผยแพร่ระบบไปแล้วจะอยู่ในช่วงท้ายของบทความครับ]

แน่นอนว่าเมื่อพูดถึงอัตราส่วนทางปัจจัยพื้นฐานที่สำคัญและเป็นที่รู้จักกันมาอย่างยาวนานสำหรับนักลงทุนโดยทั่วไปแล้วละก็ มันคงหนีไม่พ้นตัวแปรยอดนิยมอย่าง Price-to-Earning (P/E) หรือ Price-to-Book Value (P/BV) แต่ในวันนี้เราจะมาเจาะลึกเกี่ยวกับอัตราส่วน Enterprise Multiple จากงานวิจัยของ Tobias Carlisle ที่หลายๆคนอาจยังไม่ค่อยรู้จักกันดูบ้าง แล้วคุณจะพบว่าอัตราส่วนทางการเงินบางอย่างที่คุณนึกไม่ถึง… อาจให้ผลตอบแทนที่ดีกว่าอัตราส่วนเดิมๆที่คุณเคยรู้จักก็เป็นได้!

ก่อนอื่นเลย … Tobias Carlisle คือใคร?

หลายคนอาจจะยังสงสัยว่า Tobias Carlisle นั้นเป็นใครมาจากไหน? ดังนั้นก่อนที่จะเริ่มต้นเนื้อหา เราจะพาทุกคนไปรู้จักเรื่องราวและดีกรีชื่อชั้นของชายคนนี้กันก่อนครับ โดยที่ประวัติของ Tobias Carlisle นั้นเป็นผู้ก่อตั้งและบริหารกองทุน Carbon Beach Asset Management, LLC รวมถึงเป็นเจ้าของเว็บไซต์ที่เผยแพร่ความรู้ด้านการลงทุน ทั้งในเรื่องของแนวคิดและกลยุทธ์การลงทุน รวมถึงงานวิจัยต่างๆภายใต้ชื่อ Greenbackd ครับ แต่สิ่งที่ทำให้ Tobias เป็นที่รู้จักอย่างมากก็คือ การเป็นที่รู้จักในฐานะผู้เขียนหนังสือชื่อดังอย่าง “Quantitative Value: A Practitioner’s Guide to Automating Intelligent Investment and Eliminating Behavioral Errors” และ “Deep Value: Why Activists Investors and Other Contrarians Battle for Control of Losing Corporations” ซึ่งเป็นเรื่องราวและเนื้อหาเกี่ยวกับการลงทุนอย่างเป็นระบบด้วยปัจจัยพื้นฐานต่างๆนั่นเอง นอกจากนี้แล้ว Tobias Carlisle ยังเคยเป็นที่ปรึกษาด้านการลงทุนให้กับบริษัทจดทะเบียนในตลาดหลักทรัพย์ประเทศออสเตรเลีย (Australian Stock Exchange) อีกด้วย ดังนั้นเมื่อมองในแง่ของประสบการณ์และความรู้แล้วถือว่าน่าสนใจไม่น้อย เพียงแต่นักลงทุนไทยอาจจะยังไม่ค่อยรู้จักกันเท่าไหร่เท่านั้นเองครับ

ภาพที่ 1 : แสดงรูปหน้าปกหนังสือ “Quantitative Value” และ “Deep Value” ของ Tobias Carlisle

จุดเริ่มต้นของแนวคิด และที่มาของประสิทธิภาพจากอัตราส่วน Enterprise Value

หากจะพูดถึงจุดเริ่มต้นของแนวคิดและที่มาของอัตราส่วน Enterprise Multiple นั้น เราคงจะต้องย้อนกลับไปในปี 1993 ซึ่งศาสตราจารย์ Eugene Fama และ Kenneth French นักวิจัยตลาดชื่อดังจากมหาวิทยาลัย University of Chicago ได้ตีพิมพ์งานวิจัยที่เกี่ยวข้องกับการพัฒนาต่อยอด Financial Model หรือแบบจำลองทางการเงินชื่อดังอย่าง Capital Asset Pricing Model (CAPM) รูปแบบเดิม ซึ่งอธิบายถึงความสัมพันธ์ระหว่างผลตอบแทนของหุ้นกับผลตอบแทนของตลาด โดยพวกเขาได้เพิ่ม 2 ตัวแปรที่มีผลกระทบต่อผลตอบแทนของหุ้นเข้าไป คือ ตัวแปรเกี่ยวกับขนาด (Size) และตัวแปรเกี่ยวกับมูลค่า (Value) จนได้แบบจำลองใหม่ที่ชื่อว่า

“Fama-French Three Factor Model”

ซึ่งพวกเขาได้พบว่าหุ้นที่มีมูลค่าตามราคาตลาดน้อย (Small Cap.) มักที่จะให้ผลตอบแทนที่ดีกว่าหุ้นที่มีมูลค่าตามราคาตลาดมาก และหุ้นที่มีอัตราส่วนมูลค่าตลาดต่อมูลค่าทางบัญชีต่ำ (Low Price-to-Book or P/BV) ก็มักที่จะให้ผลตอบแทนที่ดีกว่า หุ้นที่มีอัตราส่วนมูลค่าตลาดต่อมูลค่าทางบัญชีสูงเช่นเดียวกัน

อย่างไรก็ตาม ถึงแม้ว่าเนื้อหาในแบบจำลองจะใช้ค่า P/BV เพื่อวัดมูลค่าความถูกแพงของหุ้นเป็นหลัก แต่ใจความสำคัญของมันอยู่ที่การอธิบายถึงอิทธิพลของปัจจัยพื้นฐานต่างๆของบริษัทที่มีความสัมพันธ์กับมูลค่า (Value) และผลตอบแทนของราคาหุ้น (Price Return) ดังนั้นการใช้ค่า P/BV จึงเป็นเพียง 1 ในปัจจัยพื้นฐานที่ใช้เป็นตัวแทนเท่านั้น เรายังสามารถขยายขอบเขตให้กว้างออกเป็น Price-to-Fundamental และหาปัจจัยพื้นฐานอื่นๆมาใช้เป็นตัวแทนในการหามูลค่าหุ้นออกมาได้เช่นกัน (Value) ยกตัวอย่างเช่น กำไรของบริษัท (Earning) หรือกระแสเงินสดอิสระของบริษัท (Free Cash Flow) เป็นต้น

ดังนั้นเราจึงสามารถสรุปได้ว่าตัวแปรในกลุ่ม Price-to-Fundamental แท้ที่จริงแล้วก็คือ ตัวแปรที่ช่วยในการเปรียบเทียบระหว่างมูลค่าของกิจการกับปัจจัยพื้นฐานต่างๆที่สำคัญของบริษัท เพื่อสะท้อนถึงมูลค่าความถูก-แพงที่แท้จริงของหุ้นในช่วงเวลานั้นให้ได้มากที่สุด ซึ่งแน่นอนว่า Enterprise Multiple ก็คืออัตราส่วนหนึ่งที่อยู่ในหนวดนี้นั่นเองครับ

มาเริ่มต้นทำความรู้จักกับอัตราส่วน Enterprise Multiple กันเถอะ

แล้ว Enterprise Multiple คืออัตราส่วนอะไรกันแน่!?

แท้จริงแล้ว Enterprise Multiple ก็คือชื่อของอัตราส่วนทางการเงินรูปแบบหนึ่งที่ถูกคำนวณจากค่า EV/EBIT โดยถูกเรียกชื่อตามหนังสือ “Deep Value” ที่ Tobias Carlisle ได้เขียนเอาไว้นั่นเองครับ ซึ่งความน่าสนใจของมันก็คือตามผลงานวิจัยของ Tobias Carlisle นั้น มันถือเป็นอัตราส่วนและเครื่องมือชิ้นสำคัญที่ใช้ในการค้นหา “หุ้นที่มีราคาตลาดต่ำกว่ามูลค่าที่แท้จริงตามปัจจัยพื้นฐาน (Undervalue)” ได้ดีกว่าอัตราส่วนอื่นๆหลายๆตัวที่เราคุ้นเคยกัน ไม่ว่าจะเป็น P/E, P/BV และอัตราส่วน Price-to-Fundamental ตัวอื่นๆค่อนข้างมาก นอกจากนี้แล้วมันยังสามารถที่จะคำนวณได้อย่างไม่ยากเย็นนัก โดยที่ตัวแปร Enterprise Multiple สามารถคำนวณจากสูตรต่อไปนี้

Enterprise Multiple = Enterprise Value / EBIT

โดย

- Enterprise Value (EV) คือ มูลค่าของบริษัท ซึ่งสามารถคำนวณได้จากสูตรด้านล่าง

- EBIT คือ กำไร (ขาดทุน) ก่อนต้นทุนทางการเงินและภาษีเงินได้

Enterprise Value = Maket Cap. + Total Liabilities – Total Cash

โดย

- Market Cap. คือ มูลค่าหุ้นตามราคาตลาด

- Total Liabilities คือ หนี้สินรวมทั้งหมด

- Total Cash คือ เงินสดและรายการเทียบเท่าเงินสดรวมทั้งหมด

Tobias Carlisle ได้อธิบายถึงแนวคิดเบื้องหลังของอัตราส่วน Enterprise Multiple เอาไว้ว่าอัตราส่วนดังกล่าว สามารถค้นหาหุ้นที่มีราคาต่ำกว่ามูลค่า (Undervalue) ได้ดีกว่าตัวแปรอื่นที่นักลงทุนทั่วไปคุ้นเคย เนื่องจากเหตุผลดังต่อไปนี้

1. ในส่วนของ Enterprise Value : EV

เป็นการรวมส่วนของหนี้สินทั้งหมด (Total Liabilities) ที่เหลือของบริษัทเข้าไปด้วย หลังจากหักจากเงินสดที่มีของบริษัท (Total Cash) ซึ่งสะท้อนถึงมูลค่าของบริษัทจริงๆได้ดีกว่าการใช้มูลค่าหุ้นตามราคาตลาด (Market Cap.) เพียงอย่างเดียว

2. ในส่วนของ Earnings Before Interest and Taxes : EBIT

เป็นการมองถึงกำไรที่เกิดขึ้น โดยไม่นำเรื่องของต้นทุนทางการเงินและภาษีเงินได้มาเกี่ยวข้อง ซึ่งสะท้อนให้เห็นความสามารถในการทำกำไรของบริษัทจริงๆได้มากกว่า การดูกำไรสุทธิเพียงอย่างเดียว

หมายเหตุ : ควรตรวจสอบทุกครั้งว่า Total Cash ในอัตราส่วน Enterprise Value มีการเพิ่มขึ้นอย่างผิดปกติหรือไม่ ซึ่งอาจมีสาเหตุมาจากการขายธุรกิจหลักหรือสินทรัพย์หลักในการดำเนินธุรกิจ

ดังนั้นเมื่อรวมส่วนของ EV และ EBIT เข้าไว้ด้วยกันเป็นสูตร Enterprise Multiple จึงเกิดเป็นสุดยอดอัตราส่วนที่ใช้ในการเปรียบเทียบและค้นหาหุ้นที่มีพื้นฐานดีและราคาไม่แพงนั่นเอง!!

อัตราส่วน Enterprise Value กับหลักฐานการชนะตลาดหุ้น

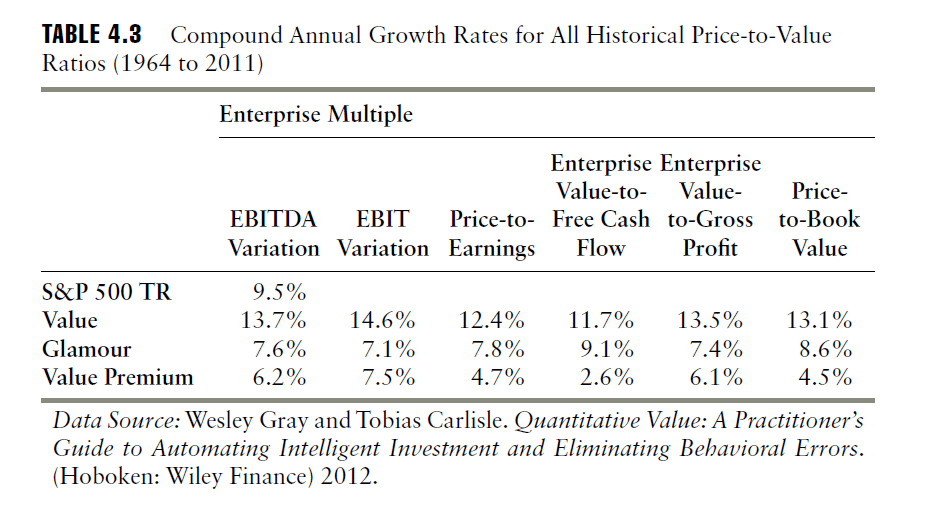

เพื่อหาหลักฐานที่เป็นข้อพิสูจน์ถึงพลังของอัตราส่วน Enterprise Multiple หรือ EV/EBIT ว่ามันสามารถที่จะช่วยให้เราค้นหาหุ้นที่มีราคาต่ำกว่ามูลค่าตามปัจจัยพื้นฐาน (Undervalue) และสามารถสร้างผลตอบแทนจากการลงทุนเป็นพอร์ตโฟลิโอที่มากกว่าหรือไม่นั้น Tobias Carlisle จึงได้ทำการวิจัยโดยทดสอบตัวแปร Price-to-Fundamental ต่างๆรวมทั้งหมด 6 แบบเพื่อนำมาเปรียบเทียบกัน ได้แก่

- EV/EBIT

- EV/EBITDA

- Price-to-Earnings

- EV/Free Cash Flow

- EV/Gross Profit

- Price-to-Book Value

โดยทดสอบกับหุ้นทุกตัวที่มีมูลค่าตามราคาตลาด (Market Cap.) มากกว่าเปอร์เซ็นไทล์ที่ 40 ขึ้นไปเพื่อป้องกันปัญหาเรื่องของสภาพคล่องในการซื้อขาย (60% แรกของหุ้นที่มีปริมาณการซื้อขายโดยเฉลี่ยมากที่สุด) ซึ่งมีระยะเวลาการทดสอบตั้งแต่ปี 1964 ถึงปี 2011 โดยจะทำการปรับพอร์ทในวันสุดท้ายของเดือนมิถุนายนของทุกปี (Yearly Rotation) และแบ่งพอร์ตโฟลิโอออกเป็น 2 แบบคือ

1. พอร์ตโฟลิโอแบบ Glamour

จะเลือกหุ้นจากตัวแปร Price-to-Fundamental ที่มีค่าสูงสุด จำนวน 10% ของหุ้นทั้งหมด

2. พอร์ตโฟลิโอแบบ Value

จะเลือกหุ้นจากตัวแปร Price-to-Fundamental ที่มีค่าต่ำสุด จำนวน 10% ของหุ้นทั้งหมด

และให้น้ำหนักการลงทุนในหุ้นแต่ละตัวในพอร์ตโฟลิโอเท่าๆกัน (Equal-Weighted) ซึ่งผลการทดสอบเป็นดังนี้

ภาพที่ 2 : แสดงผลตอบแทนของพอร์ตโฟลิโอแบบ Value และ Glamour แยกตามตัวแปร Price-to-Fundamental ทั้ง 6 แบบที่นำมาทดสอบตั้งแต่ปี ค.ศ. 1964 ถึงปี 2011

จากภาพที่ 2 จะเห็นได้ว่าการจัดพอร์ตโฟลิโอแบบ Value ในทุกตัวแปร Price-to-Fundamental ทั้ง 6 แบบสามารถสร้างผลตอบแทนทบต้นต่อปีที่มากกว่า S&P 500 TR ที่ใช้เป็น Benchmark รวมถึงการจัดพอร์ตโฟลิโอแบบ Glamour ทั้งหมดด้วยเช่นกัน (เป็นการยืนยันอีกทางหนึ่งว่าการซื้อหุ้นที่ราคาถูกให้ผลตอบแทนมากกว่าการซื้อหุ้นราคาแพง – เมื่อวัดในเชิงของมูลค่าไม่ใช่ราคา) นอกจากนี้สิ่งที่น่าสนใจที่สุดก็คือ เขายังพบว่าในกลุ่มตัวแปร Price-to-Fundamental ของพอร์ตโฟลิโอแบบ Value ที่ให้ผลตอบแทนที่มากที่สุดคือตัวแปร EV/EBIT นั่นเอง ซึ่งตั้งแต่ปี ค.ศ. 1964 – 2011 มันได้ให้ผลตอบแทนเฉลี่ยทบต้นที่สูงถึง 14.6% ต่อปีเลยทีเดียว และนี่ก็คืองานวิจัยชิ้นหนึ่งที่ชี้ให้เห็นถึงความน่าสนใจของอัตราส่วน Enterprise Multiple นั่นเองครับ!

Enterprise Multiple กับบททดสอบในตลาดหุ้นไทย

เชื่อว่าถึงตอนนี้หลายๆคนคงอยากจะเห็นผลลัพธ์ของการทดสอบระบบ Enterprise Multiple กับตลาดหุ้นไทยกันแล้ว โดยในบทวิจัยชิ้นนี้ทีมงาน SiamQuant ได้ทำการพัฒนาชุดโค้ดระบบการลงทุนต้นแบบ SQ Enterprise Multiple ซึ่งเป็นระบบการลงทุนประเภท Rotational Trading System ที่จะทำการหมุนวนกลุ่มหุ้นในการลงทุนในทุกปี เพื่อดูว่าระบบการลงทุนจากแนวคิดของ Tobias Carlisle นั้นจะมีประสิทธิภาพแค่ไหน โดยที่เราได้ทำการกำหนดเงื่อนไขต่างๆสำหรับการทดสอบดังนี้

| Condition | Details |

| Backtesting Window |

|

| Backtesting Restriction |

|

| Universe |

|

| Filters |

|

| Position Size |

|

| Position Score |

|

| Order Management |

|

ตารางที่ 1 : ตารางแสดงเงื่อนไขต่างๆสำหรับการทดสอบระบบ “SQ EnterpriseMultiple”

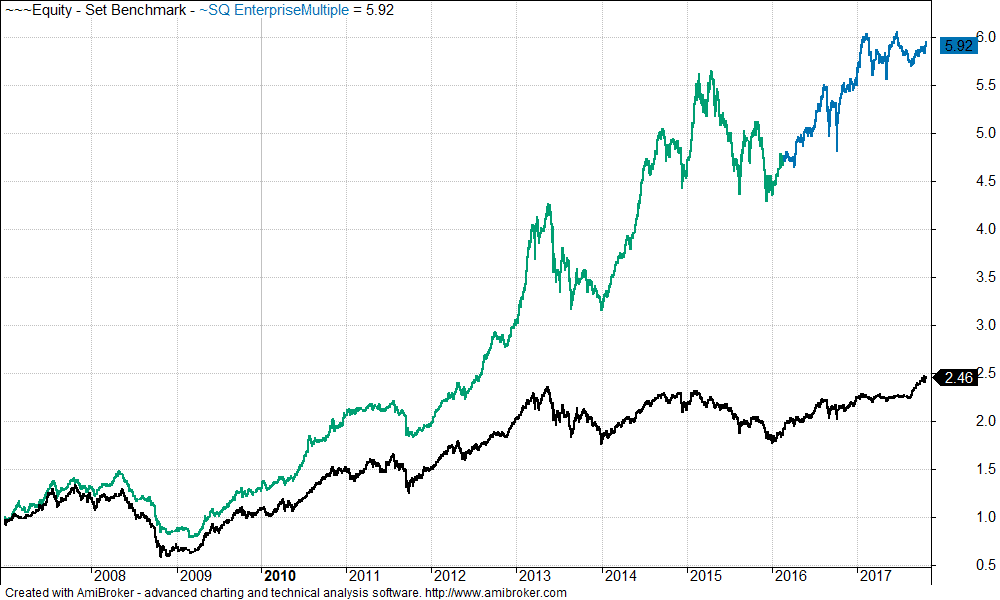

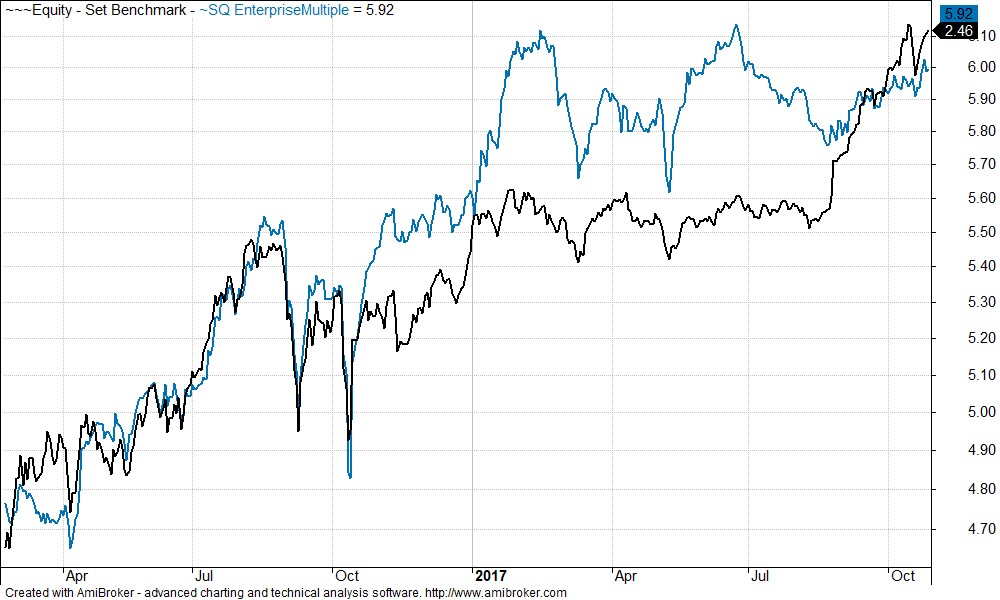

โดยภาพและตารางต่อไปนี้ก็คือผลลัพท์ของระบบการลงทุน Enterprise Multiple ของ Tobias Carlisle ในตลาดหุ้นไทยตั้งแต่ปี 2007-2017 โดยที่ผลลัพท์หลังเผยแพร่บทความในวันที่ 23/2/2016 จะเป็นส่วนที่เส้น Equity เป็นสีฟ้า ซึ่งผ่านมาแล้วเกือบๆ 2 ปีครับ (ที่มา http://www.siamquant.com/enterprise-multiple/)

ภาพที่ 3 : ภาพแสดงการเติบโตของพอร์ตโฟลิโอของระบบ “SQ EnterpriseMultiple” (เส้นสีเขียว-ฟ้า) เทียบกับดัชนี SET Index (เส้นสีดำ)

| Portfolio Metrics | SQ Enterprise Multiple | SET Index |

| Net Profit | 491.64% | 154.06% |

| CAGR | 17.83% | 8.99% |

| MaxDD | -46.37% | -58.02% |

| Longest DD (Month) | 25.7 | 52.65 |

| CAR/MDD | 0.38 | 0.15 |

| Trade Metrics | SQ Enterprise Multiple | SET Index |

| No. of All Trade | 348 | – |

| Avg. Bar Held | 259.64 | – |

| % Win | 58.91% | – |

| Avg. Profit/Loss % | 22.4% | – |

| Max Consecutive Loss | 13 | – |

ตารางที่ 2 : ตารางแสดงค่าสถิติของระบบ “SQ Enterprise Multiple” และดัชนี SET Index

โดยจากผลการทดสอบนี้จะเห็นได้ว่า การลงทุนโดยใช้ตัวแปรผู้ชนะของ Tobias Carlisle หรือ Enterprise Multiple นั้น ในระยะยาวให้ผลตอบแทนที่ชนะตลาดอย่างมีนัยสำคัญ โดยให้ผลลัพท์ที่สอดคล้องกับงานวิจัยจากต่างประเทศที่กล่าวมาข้างต้น จึงเป็นหลักฐานหนึ่งที่แสดงให้เห็นถึงความเสถียร (Robustness) ของตัวแปรสูตร Enterprise Multiple ว่าสามารถนำมาปรับใช้ในตลาดหุ้นต่างๆทั่วโลกได้เป็นอย่างดี

นอกจากนี้แล้ว เมื่อเราได้ทำการวิเคราะห์ผลการลงทุนในช่วงเวลาหลังจากที่เราได้ทำการปล่อยบทความนี้เป็นครั้งแรกในช่วงต้นปี 2016 นั้น เราจะพบว่าระบบการลงทุน Enterprise Multiple ก็ยังคงสามารถรักษาประสิทธิภาพของมันเอาไว้ได้เป็นอย่างดี โดยจะเห็นได้ว่ามันยังคงให้ผลตอบแทนที่ล้อไปกับตลาดขาขึ้นในช่วงเวลาที่ผ่านมา และถือได้ว่าเป็นพฤติกรรมที่ลงรอยกับผลทดสอบในดีต เพราะอันที่จริงแล้วพฤติกรรมหลักที่ทำให้ระบบ Enterprise Multiple มีกำไรเหนือตลาดคือช่วงที่ตลาดเป็นขาลงนั้นระบบจะลงน้อยกว่า แต่เมื่อตลาดกลับเป็นขาขึ้นพอร์ทโฟลิโอก็จะวิ่งขึ้นไปด้วยกันกับตลาด ในระยะยาวเราจึงเห็นการเติบโตของระบบที่ฉีกออกจากดัชนี้ SET Index ค่อนข้างมากนั่นเองครับ

ภาพที่ 4 : ภาพแสดงการเติบโตของพอร์ตโฟลิโอของระบบ “SQ EnterpriseMultiple” ตั้งแต่ช่วงวันที่ 23/02/2016 ถึงวันที่ 31/10/2017 (เส้นสีฟ้า) เทียบกับดัชนี SET Index (เส้นสีดำ)

สุดท้ายนี้ทางทีมงาน SiamQuant หวังว่าหลังจากที่เพื่อนๆได้อ่านบทความนี้จบแล้ว เพื่อนๆคงมีความเข้าใจถึงแนวคิดของอัตราส่วน Enterprise Multiple หรือ EV/EBIT มากยิ่งขึ้นกันนะครับ และหากเพื่อนๆอยากศึกษาผลงานวิจัยต้นฉบับโดยละเอียดเพิ่มเติมนั้น สามารถอ่านต่อได้จากลิงค์ไฟล์ PDF ฉบับเต็มด้านล่างนี้ได้เลยครับ

หมายเหตุที่ 2 : ชุดโค้ดการลงทุนระบบ SQ Enterprise Multiple นี้ได้ถูกรวมอยู่ใน SiamQuant V 3.0 : The Alphas Suite เรียบร้อยแล้ว

Reference