- ลงทุนหุ้นใหญ่ดีจริงหรือไม่? - February 20, 2022

- รีวิวผลตอบแทน 40 กลยุทธ์การลงทุนในตลาดหุ้นไทยของเดือนมกราคมปี ค.ศ. 2022 - February 7, 2022

- รีวิวผลตอบแทน 40 กลยุทธ์การลงทุนในตลาดหุ้นไทยปี ค.ศ. 2021 - January 5, 2022

Darvas Box Theory ถือได้ว่าเป็นหนึ่งในแนวคิดมีอิทธิพลต่อการพัฒนาสูตร CANSLIM ของ O’Neil เป็นอย่างมาก ในวันนี้เราจะมาทำการทดสอบกันดูว่าระบบการลงทุนที่สร้างจาก Darvas Box จะทรงประสิทธิภาพแค่ไหนในตลาดหุ้นไทยกันครับ!

Nicolas Darvas ผู้จุดกระแสการลงทุนเชิง Techno-Fundamental

โดยคุณ Nicolas Darvas นั้นเป็นนักลงทุนผู้บุกเบิกการลงทุนในสาย Techno-Fundamental หรือสายที่มีการใช้ปัจจัยทางเทคนิคและปัจจัยทางพื้นฐานผสมผสานกัน และด้วยวิธีการนี้ทำให้เขาประสบความสำเร็จอย่างมากในตลาดหุ้น คือสามารถสร้างพอร์ตมูลค่ากว่า 2 ล้านเหรียญสหรัฐจากเงินทุนเริ่มต้นไม่ถึงหนึ่งแสนเหรียญสหรัฐ โดย Nicolas Darvas ได้ถ่ายทอดแนวคิดการลงทุนของเขาลงบนหนังสือที่มีชื่อว่า “How I Made $2,000,000 in the Stock Market” ในปี 1960

ภาพที่ 1 : ภาพหนังสือ How I Made $2,000,000 In The Stock Market ของ Nicolas Darvas

โดยภายหลังที่แนวคิดการลงทุนของเขาที่ใช้ทั้งปัจจัยทางเทคนิคและปัจจัยพื้นฐานร่วมกันได้ถูกเผยแพร่ออกไปนั้น การลงทุนประเภท Techno-Fundamental จึงเริ่มเป็นที่รู้จักและได้รับความนิยมมากขึ้น และทำให้มีคนนำเอาแนวคิดการลงทุนของคุณ Nicolas Darvas ไปพัฒนาต่อยอดกันหลายสำนัก ซึ่งหนึ่งในผู้ที่ได้รับอิทธิผลจาก Darvas ก็คือ William J. O’Neil ผู้สร้างระบบการลงทุนชื่อดังก้องโลกอย่าง CANSLIM นั่นเอง

Darvas Box Theory แก่นการจับจังหวะซื้อขายหุ้นของ Darvas

หนังสือ How Can I Made $2,000,000 in the Stock Market นั้นได้รวบรวมแนวคิดการลงทุนและการคัดกรองหุ้นของ Darvas ทั้งการวิเคราะห์เชิงเทคนิคและองค์ประกอบด้านปัจจัยพื้นฐาน โดยสิ่งที่เป็นหัวใจหลักอย่างหนึ่งในการลงทุนของ Darvas คือ Darvas Box Theory หรือทฤษฎีกล่องเงินล้านที่เราจะพูดถึงและนำมาทดสอบกันในวันนี้นั่นเอง

ซึ่งทฤษฏีกล่องดาร์วาสนั้นเกิดจากการเฝ้าสังเกตพฤติกรรมการเคลื่อนไหวของราคาหุ้นจากกราฟเทคนิค แต่เนื่องจากว่าการเคลื่ื่อนไหวของราคาหุ้นนั้นมีการเคลื่อนไหวขึ้นลงเปลี่ยนแปลงไปในแต่ละวัน ดังนั้นเพื่อให้ง่ายต่อการสังเกตพฤติกรรมของราคาหุ้น Darvas จึงได้สร้าง Darvas Box หรือกล่องดาร์วาสขึ้นมา เพื่อดูกรอบหรือระยะ (Range) ของการเคลื่อนไหวของราคาหุ้น

โดยในทฤษฏี Darvas Box Theory นั้นมีใจความว่า หุ้นมักจะเคลื่อนไหวอยู่ในบริเวณกรอบราคาใดราคาหนึ่งซึ่งสามารถสังเกตได้อย่างชัดเจน อย่างไรก็ดีหากพฤติกรรมราคาของหุ้นได้เบี่ยงเบนออกจากปกติคือ มีการเบรคทะลุกรอบในทิศทางใดทิศทางหนึ่ง เช่น ปกติราคาหุ้นมีการซื้อขายอยู่ในช่วง 1 ถึง 1.2 บาท แล้วจู่ๆวันนึงราคาได้ทำการเบรคทะลุกรอบและไปเล่นบนกรอบที่สูงกว่าเดิม เช่น 1.2 – 1.4 บาท จะสังเกตได้ว่าหากพฤติกรรมหุ้นมีกล่องใหม่อยู่สูงกว่ากล่องเดิมนั้น หุ้นก็จะมีแนวโน้มที่จะขึ้นต่อไป อย่างไรก็ดีทฤษฎีกล่องดาร์วาสยังมีเทคนิคอยู่อีกเล็กน้อยซึ่งก็คือ การที่ราคาหุ้นทำจุดสูงสุดใหม่นั้นต้องมาพร้อมกับปริมาณการซื้อขายที่เพิ่มมากขึ้นด้วย

แนวคิดของ Darvas นี้มีอิทธิพลมาก จน Willian J O’Neil ได้นำแนวคิดนี้มาพัฒนาเป็นส่วนหนึ่งของระบบการลงทุนแบบ CANSLIM ในอักษรย่อตัว N หรือ New High นั่นเอง โดยในบทความชิ้นนี้เราจะมาพิสูจน์ให้เห็นถึงความมีประสิทธิภาพของทฤษฎีกล่องดาร์วาสให้เพื่อนๆได้เห็นกันนะครับว่า ทฤษฎีกล่องดาร์วาสที่ฟังดูแสนจะเรียบง่ายนั้นมีประสิทธิภาพถึงเพียงไหน

ตัวอย่าง Darvas Box หรือกล่องเงินล้านของ Darvas

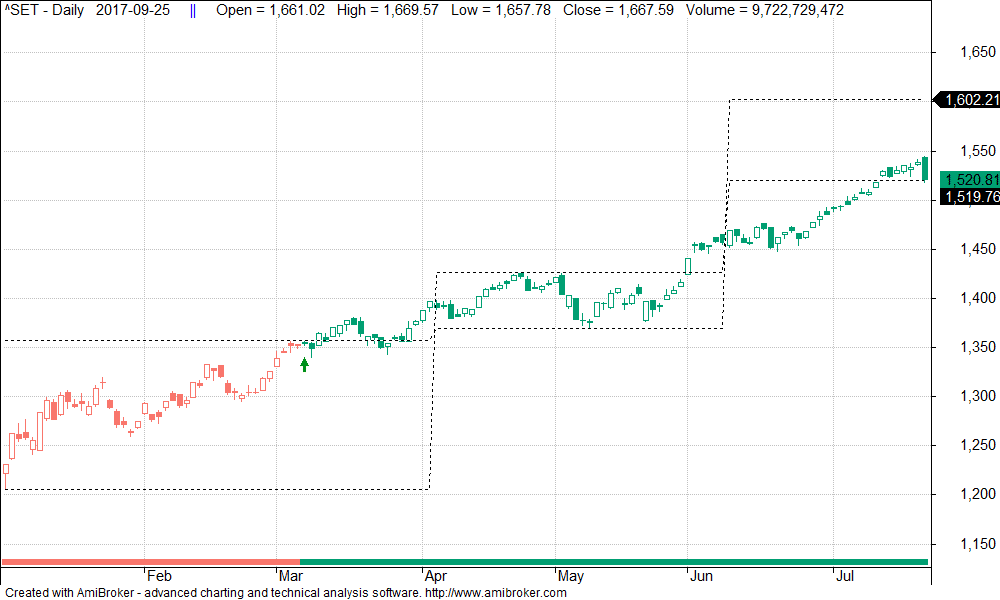

เมื่อคุณลองสังเกตตัวอย่าง Darvas Box หรือเจ้ากล่องเงินล้านนี้จากภาพต่อไปนี้ แท้จริงแล้วคุณจะพบว่ามันก็คือกรอบแนวรับแนวต้านของราคาหุ้นนั่นเองครับ (แต่มีเงื่อนไขที่ชัดเจนตามที่ Darvas ได้ระบุไว้ในหนังสือ) โดยทางเราจึงเขียนโค้ดโปรแกรม Amibroker สำหรับการจำลองสร้าง Darvas Box ซึ่งทดลองกับดัชนี SET Index เพื่อเป็นกรณีศึกษาการทำงานของเจ้ากล่องเงินล้านนี้ครับ

ภาพที่ 2 : ภาพตัวอย่างการยกตัวของกล่องเงินล้านดาร์วาสภายในโปรแกรม Amibroker

ภาพที่ 2 : ภาพตัวอย่างการยกตัวของกล่องเงินล้านดาร์วาสภายในโปรแกรม Amibroker

สำหรับภาพแรกจากภาพจะเห็นได้ว่าเมื่อไหร่ที่ราคาทำการเบรคทะลุกรอบทางด้านบนขึ้นไป สังเกตวันที่ราคาทำการเบรคได้จากลูกศรชี้ขึ้นสีเขียว ราคาก็มักจะมีแนวโน้มที่จะขึ้นต่อไปซื้อขายกันในราคาที่สูงกว่า อธิบายได้จากการที่ราคาได้มีการทำจุดสูงสุดใหม่เหนือจุดสูงสุดเดิมหรือ New High นั่นเอง

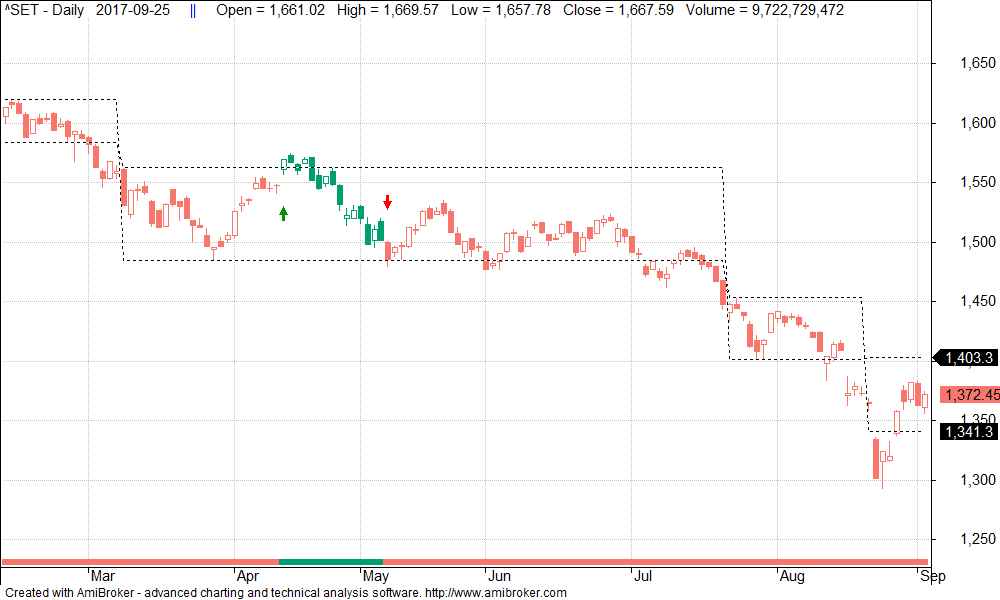

ภาพที่ 3 : ภาพตัวอย่างการยกตัวของกล่องเงินล้านดาร์วาสภายในโปรแกรม Amibroker

ภาพที่ 3 : ภาพตัวอย่างการยกตัวของกล่องเงินล้านดาร์วาสภายในโปรแกรม Amibroker

และเนื่องจากแนวโน้มของราคาหุ้นไม่ได้มีเพียงทิศทางขึ้นเพียงทิศทางเดียว แต่ยังมีทิศทางหรือแนวโน้มขาลงด้วย ภาพนี้จึงแสดงให้เห็นถึงการเปลี่ยนแปลงของ Darvas Box ที่มีการปรับตัวลงจากกล่องเดิม เมื่อราคาหุ้นได้ทำจุดต่ำสุดใหม่หรือ New Low

เงื่อนไขการทดสอบ Darvas Box Theory ในตลาดหุ้นไทย

เอาล่ะครับ! ถึงเวลาที่เราจะหยิบเอา Darvas Box มาทำการทดสอบกันในตลาดหุ้นไทยกันสักที โดยในบทความนี้ทางทีมงาน SiamQuant ได้ทำการเขียนโค้ดของ Darvas Box ขึ้นมา และได้นำมันมาทดสอบเงื่อนไขตามตารางด้านล่างต่อไปนี้ ซึ่งผลการทดสอบนั้นจะอยู่ในส่วนถัดไป เรามาดูกันดีกว่าครับว่าผลลัพธ์ของมันจะเป็นอย่างไร

| Condition | Details |

| Backtesting Window |

|

| Backtesting Restriction |

|

| Universe |

|

| Filters |

|

Indicator |

|

| Position Size |

|

| Position Score |

|

| Risk Management |

|

| Order Management |

|

ตารางที่ 1 : ตารางแสดงเงื่อนไขโดยทั่วไปในการทดสอบ Darvas Box Trading System

ผลการทดสอบระบบลงทุน Darvas Box ทฤษฎีกล่องเงินล้านของดาร์วาส

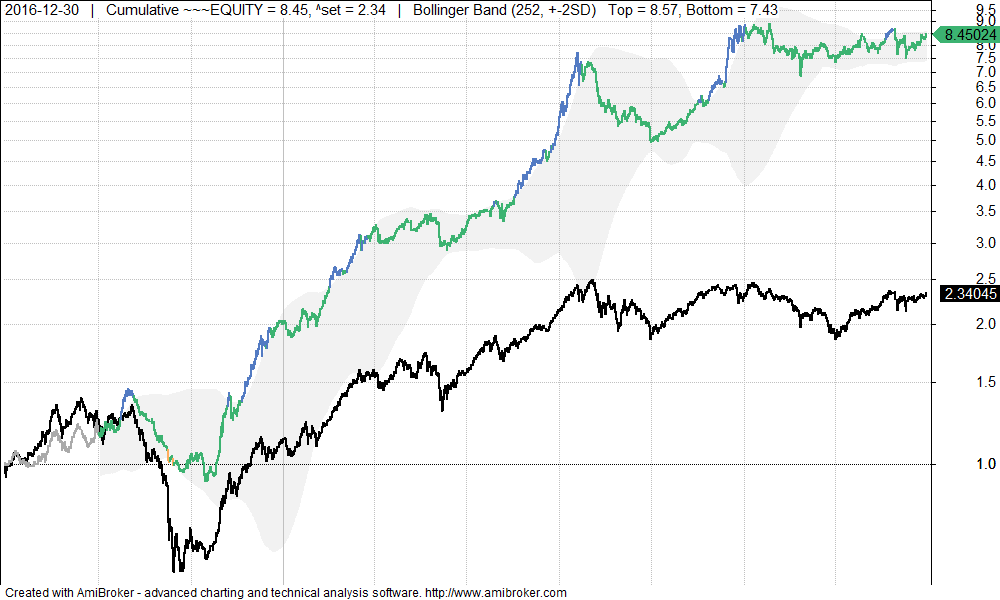

ภาพที่ 4 : การเติบโตของพอร์ตโฟลิโอจากระบบการลงทุนด้วยระบบกล่องเงินล้าน เปรียบเทียบกับดัชนี SET Index (เส้นสีดำ)

ภาพที่ 4 : การเติบโตของพอร์ตโฟลิโอจากระบบการลงทุนด้วยระบบกล่องเงินล้าน เปรียบเทียบกับดัชนี SET Index (เส้นสีดำ)

| Portfolio Metrics | DARVAS Box Therory | SET |

| Net Profit | 745.02% | 134.04% |

| CAGR | 23.8% | 9.17% |

| MaxDD | -36.5% | -58.02% |

| Longest DD (Month) | 20.75 | 44.15 |

| CAR/MDD | 0.65 | 0.15 |

| Trade Metrics | DARVAS Box Therory | SET |

| No. of All Trade | 460 | – |

| Avg. Bar Held | 101.23 | – |

| % Win | 44.57% | – |

| Avg. Profit/Loss % | 13.47% | – |

| Max Consecutive Loss | 13 | – |

ตารางที่ 2 : ตารางแสดงค่าสถิติจากการทดสอบระบบกล่องเงินล้านเทียบกับดัชนี SET Index

โดยจากผลการทดสอบระบบการลงทุน Darvas Box หรือเจ้ากล่องเงินล้านภายในช่วงระยะเวลา 10 ปีที่ผ่านมา นับตั้งแต่วันที่ 01/01/2007 ถึง 31/12/2016 เราจะพบว่ามันสามารถที่จะเอาชนะตลาดได้อย่างขาดลอย โดยมีมีค่าสถิติที่น่าสนใจดังนี้ครับ

- ผลตอบแทนจากการลงทุนด้วยระบบกล่องเงินล้านในระยะยาวสามารถเอาชนะตลาดหุ้นได้ โดยสามารถสร้างผลตอบแทนโดยเฉลี่ยต่อปีสูงถึง 23.8% ซึ่งสูงกว่าผลตอบแทนโดยเฉลี่ยของตลาดที่ 9.17% หรือราว 2.52 เท่า

- ค่า Longest Drawdown หรือช่วงระยะเวลาที่พอร์ตโฟลิโอมีการยุบตัวลงมาก่อนที่จะมีการทำจุดสูงสุดใหม่นั้น มีค่าน้อยมากเมื่อเทียบกับดัชนี SET Index โดยมีค่าเท่ากับ 20.75 เดือน เมื่อเปรียบเทียบกับ SET Index ที่ 44.15 เดือน ซึ่งหมายความว่าระบบกล่องเงินล้านสามารถ Recover เงินทุนของพอร์ตโฟลิโอได้เร็วกว่าดัชนี SET Index ภายในเวลาแค่ครึ่งเดียวเท่านั้น อย่างไรก็ตาม การลงทุนด้วย Darvas Box ยังคงมีอุปสรรค์ในเรื่องของ Maximum Drawdown เล็กน้อย เพราะถึงแม้ว่า Max Drawdown จะน้อยกว่า SET Index แต่มันก็สูงถึงราว -36% ในช่วง Hamburger Crisis ซึ่งอาจทำให้หลายๆคนถอดใจได้ง่ายๆในช่วงเวลาที่ระบบการลงทุนชนิดนี้ Underperform ก็เป็นได้

- ค่า Avg. Bar Held หรือระยะเวลาการถือหุ้นในพอร์ทจะอยู่ที่ราวๆ 101 Bars หรือราว 5 เดือน (1 เดือนมี 20 Bars วันทำการ) ซึ่งสะท้อนให้เห็นว่า Darvas Box ช่วยให้เราสามารถเข้าซื้อและถือหุ้นและทำกำไรไปกับแนวโน้มในระยะกลาง-ยาวได้เป็นอย่างดี (เพื่อนๆนักลงทุนที่อ่านบทความของ SiamQuant มาหลายชิ้นจะพบว่าระบบการลงทุนที่ช่วยให้นักลงทุนรายย่อยทำกำไรในตลาดหุ้นไทยได้มักไม่ใช่กลยุทธ์ระยะสั้น เนื่องจากตลาดหุ้นไทยไม่เหมาะกับ Short Term Trend Strategy เท่าไหร่นัก และยังโดนค่าคอมมิสชั่น + Slipapge กินต้นทุนจนมักจะทำให้พอร์ทพังทลายลงอย่างหนักกันอีกด้วย)

บทสรุปผลการทดสอบระบบการลงทุน Darvas Box กล่องเงินล้าน

หลังจากที่เราได้แนะนำและพูดถึงแก่นการลงทุนของ Nicolas Darvas พร้อมทั้งทำการทดสอบการซื้อ-ขายตามสัญญาณจากกล่องดาร์วาสมาเป็นที่เรียบร้อยแล้ว สุดท้ายนี้เราจะขอสรุปประเด็นสำคัญต่างๆที่ทุกคนควรทราบเกี่ยวกับ Darvas Box ของ Nicolas Darvas กันดังนี้ครับ

- Darvas Box Theory ถือเป็นแนวคิดที่มีอิทธิพลต่อนักลงทุนในวงกว้าง จนถูกนำไปพัฒนาต่อโดยนักลงทุนชั้นนำหลายๆคน โดยหนึ่งในนั้นก็คือ William J O’Neil ผู้คิดค้นสูตร CANSLIM นั่นเอง (N = New High)

- หัวใจในการจับจังหวะเพื่อลงทุนของ Nicolas Darvas แท้จริงแล้วก็คือการลงทุนไปตามแนวโน้มใหญ่ด้วย Darvas Box ซึ่งทำให้ผลทดสอบกลยุทธ์ของเขามีลักษณะเป็น Mid-to-Long Term Trend Following Strategy

- Darvas Box Theory สามารถช่วยให้เราเอาชนะตลาดหุ้นไทยได้อย่างขาดลอยถึงกว่า 5.55 เท่าในช่วงระยะเวลา 10 ปีที่ผ่านมา

และนี่ก็คือบทพิสูจน์และเครื่องยืนยันที่ว่าทฤษฎีกล่องดาร์วาสที่เรียบง่ายและไม่ซับซ้อนนั้น สามารถที่จะเอาชนะตลาดหุ้นไทย รวมถึงระบบการลงทุนที่สร้างขึ้นด้วย Indicators ที่ซับซ้อนต่างๆได้เป็นอย่างดี จึงไม่น่าแปลกใจเลยที่ว่าเหตุใด Darvas Box ถึงเป็นสิ่งที่ได้รับความนิยม และมีอิทธิพลต่อการพัฒนาระบบการลงทุนในยุคถัดๆมาเช่น CANSLIM ของ William J. O’Neil เป็นอย่างมากนั่นเองครับ!