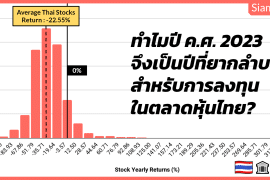

- ทำไมปี 2023 จึงยังคงเป็นปีที่ยากลำบากสำหรับการลงทุนในตลาดหุ้นไทย? - December 25, 2023

- 5 ข้อผิดพลาดที่พบบ่อยๆในการวิเคราะห์ผลการลงทุน - September 13, 2020

- พิสูจน์ความอันตรายของการเก็งกำไรระยะสั้นด้วยทฤษฎี Risk of Ruin - July 19, 2020

ในบทความก่อนหน้านี้ “ประโยชน์ของการกระจายความเสี่ยงในการลงทุน“ เราได้พูดคุยกันถึงวิธีการจัดการกับความเสี่ยงเฉพาะเจาะจงกับหุ้นตัวใดตัวหนึ่ง (Unsystematic Risk) ด้วยการกระจายการลงทุน (Diversification) กันไปแล้ว ในบทความนี้เราจะมาทำความรู้จักความเสี่ยงเชิงระบบ (Systematic Risk) และแนวทางการแก้ไขด้วยการทำ Assets Allocation กันบ้าง โดยในตอนท้ายบทความผมจะแถมด้วยแสดงการทดสอบง่ายๆที่แสดงถึงประโยชน์ของการกระจายการลงทุนไปถือสินทรัพย์ที่มีการเคลื่อนไหวที่ไม่สอดคล้องกัน (หรือค่า Correlation ที่ต่ำ) ครับ

นิยามของ Systematic Risk

Systematic Risk คืออะไร? Systematic Risk หรือความเสี่ยงที่เป็นระบบนั้น พูดง่ายๆก็คือ ความเสี่ยงที่เกิดขึ้นจากการเปลี่ยนแปลงของปัจจัยที่ส่งผลกระทบต่อเศรษฐกิจมหภาค ยกตัวอย่างเช่น การเปลี่ยนแปลงของอัตราดอกเบี้ย (Interest Rate Risk), แนวโน้มของค่าเงิน (Exchange Rate Risk), ภัยพิบัติระดับชาติ (Disaster Risk), การเปลี่ยนแปลงกฏหมายภาษีธุรกิจ (Tax & Regulation) และอื่นๆ เป็นต้น

โดยความเสี่ยงที่เป็นระบบ (Systematic Risk) นั้นสามารถที่จะส่งผลกระทบหลักทรัพย์เกือบแทบจะทุกตัวในตลาดนั้นๆ รวมถึงสามารถส่งผลกระทบวงกว้างออกไปถึงตลาดหุ้นภูมิภาคได้เช่นกัน ยกตัวอย่างเช่น วิกฤติการต้มยำกุ้งที่การลอยตัวค่าเงินบาทได้ส่งผลกระทบไปทั่วทั้งเอเชียในปี ค.ศ. 1997 ซึ่งในกรณีนี้การกระจายการลงทุนในหุ้นหลายๆตัว (Diversification) แบบที่ได้กล่าวไปใน บทความก่อนหน้า จะไม่สามารถที่จะลดผลกระทบของความเสี่ยงรูปแบบนี้ (Systematic Risk) ได้

เนื่องจากความเสี่ยงที่เป็นระบบ (Systematic Risk) นั้นเป็นความเสี่ยงที่มาจากปัจจัยเศรษฐกิจมหภาคที่นักลงทุนรวมถึงผู้จัดการกองทุนมืออาชีพ ต่างก็ไม่สามารถรู้ล่วงหน้าหรือคาดเดาได้อย่างแม่นยำ ซึ่งนั่นเป็นสาเหตุที่นอกจากเราต้องมีการจะกระจายการลงทุนในบริษัทต่างๆ (Diversification) แล้ว เรายังต้องมีการกระจายการลงทุนไปในสินทรัพย์หรือตลาดต่างๆที่มีความสัมพันธ์ที่ไม่สอดคล้องกัน หรือที่เรียกว่า Assets Allocation ด้วยเช่นกัน

Brief History of Assets Allocation

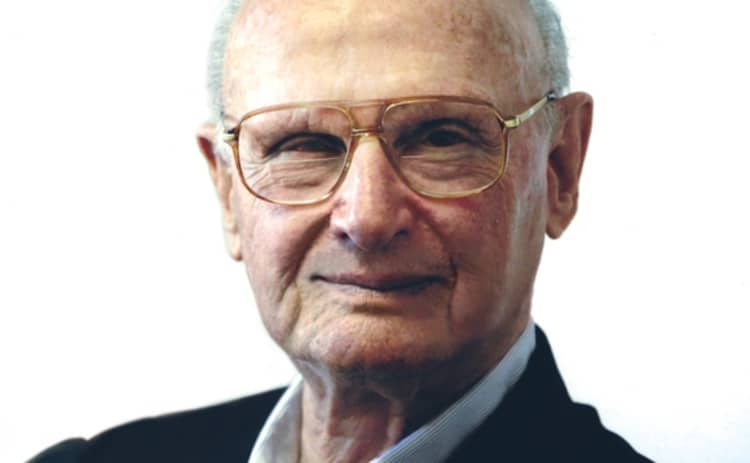

ทฤษฏีการกระจายการลงทุนในสินทรัพย์หลายๆประเภทที่พัฒนามาเป็นกระบวนการ Assets Allocation นั้นถูกบุกเบิกโดยนักเศรษฐ์ศาสตร์รางวัลโนเบล Harry Markowitz ตั้งแต่ปี 1952

โดย Harry Markowitz นั้นได้นำแนวคิดของการกระจายการลงทุน (Diversification) มาต่อยอดโดยกระจายการลงทุนไปยังสินทรัพย์หลายประเภท (Asset Class) ที่มีการเคลื่อนไหวไม่สัมพันธ์กัน ซึ่งต่อมาได้กลายมาเป็นทฤษฏี Modern Portfolio Theory ซึ่งใจความสำคัญคือ “นักลงทุนสามารถที่จะลดความเสี่ยงจากการขาดทุนในการลงทุนได้โดยการกระจายการลงทุนในสินทรัพย์หลายๆประเภท ที่มีค่า Correlation ระหว่างสินทรัพย์ที่ถืออยู่นั้นน้อยที่สุด”

ภาพที่ 1 : นักเศรษฐ์ศาสตร์รางวัลโนเบล Harry Markowitz ผู้บุกเบิกแนวคิด Assets Allocation

ข้อมูลเพิ่มเติม : ค่าสัมประสิทธิ์สหสัมพันธ์หรือ Correlation Coefficient นั้นเป็นความพยายามของนักคณิตศาสตร์ที่จะวัดว่าข้อมูลตัวแปรคู่ หรือ Bi-variate Data (ที่ข้อมูลแต่ละจุดคือความสัมพันธ์ ระหว่างตัวแปร X และ ตัวแปร Y) ซึ่งเป็นลักษณะของข้อมูลที่เรามักพบเจอในราคาของสินทรัพย์ทางการเงิน

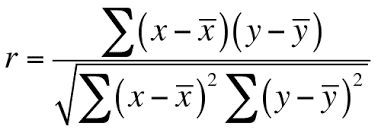

โดยในการวิเคราะห์ความสัมพันธ์ระหว่างราคาหรือมูลค่าของ 2 สินทรัพย์นั้น เราจะใช้การคำนวน Correlation แบบ Pearson Correlation ซึ่งมีสูตรการคำนวนดังนี้

ภาพที่ 2 : สูตรการคำนวน Pearson Correlation

โดยค่า Correlation ที่คำนวนออกมานั้นเป็นการบอกได้ว่าข้อมูลนั้นมีการเคลื่อนไหวที่สอดคล้องไปในทิศทางเดียวกัน (ค่า Correlation เท่ากับ 1) หรือตรงกันข้าม (ค่า Correlation เท่ากับ -1) กับดัชนีอ้างอิง

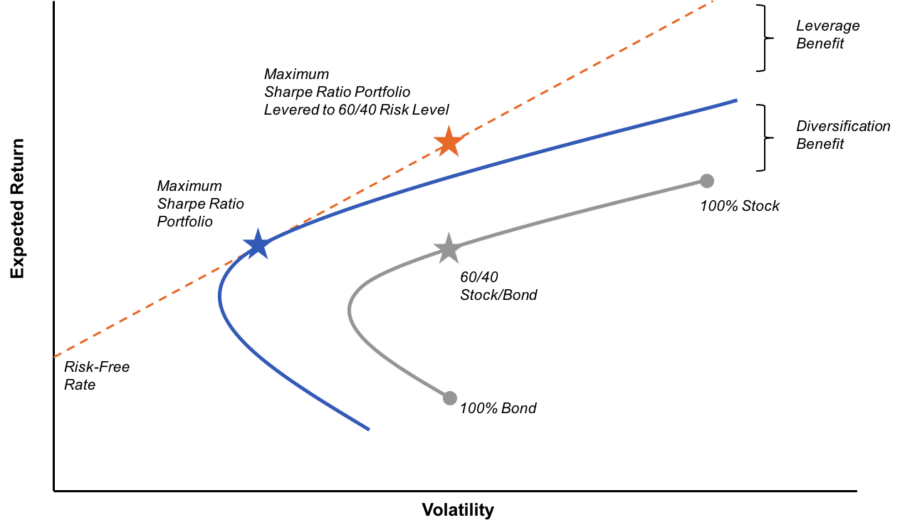

แนวคิดของการเลือกสินทรัพย์ที่จะลงทุนโดยใช้ค่า Correlation นั้นถูกพัฒนาต่อด้วยการช่วยเหลือของวิวัฒนาการที่ก้าวกระโดดของคอมพิวเตอร์ในยุค 50’s ในการสร้าง Portfolio จำลองเพื่อหาสัดส่วนการลงทุนในสินทรัพย์ที่จะให้ผลตอบแทนคาดหวังสูงสุด (Expected Return ในแกน Y) ในระดับของความเสี่ยงที่กำหนดไว้ (Risk ในแกน X วัดโดยค่า Volatility) โดย Markowitz เรียกมันว่า Efficient Frontier

ซึ่งแนวคิดเหล่านี้เองที่ประกอบกันเป็นทฤษฏี Modern Portfolio Theory (MPT) ซึ่งทำให้ Harry Markowitz นั้นได้รับรางวัลโนเบลสาขาเศรษฐศาสตร์ โดย MPT ได้กลายมาเป็นทฤษฏีที่นักศึกษาสาขาวิชาเศรษฐศาสตร์ หรือ Finance ทุกคนนั้นต้องเคยผ่านตากันมาอย่างแน่นอน

ภาพที่ 3 : แนวคิด Efficient Frontier ของ Harry Markowitz

แต่อย่างไรก็ตามแนวคิด Modern Portfolio Theory (MPT) นั้นก็ใช่ว่าจะสามารถปกป้องการขาดทุนได้ ในการลงทุนจริง! เนื่องจากทฤษฏี MPT นั้นมีการตั้งสมมติฐานว่าค่า Correlation ของราคาสินทรัพย์นั้นต้องอยู่คงที่ไปตลอดการถือครอง ซึ่งในความเป็นจริงนั้นค่า Correlation นั้น มีการเปลี่ยนแปลงอยู่ตลอดเวลา!

โดยพอร์ตโฟลิโอที่ดีที่สุด (Optimal Portfolio) ที่อยู่บนเส้น Efficient Frontier นั้นเกิดขึ้นจากข้อมูลความสัมพันธ์ในอดีตซึ่งมักจะใช้ได้ดีในกรณีที่ไม่ได้เกิดวิกฤติใดๆ แต่เมื่อเกิดสถานการณ์หรือเหตุการณ์วิกฤติเช่นเมื่อวิกฤติในปี 2008 สินทรัพย์หลายๆประเภทที่ไม่เคยมีความสัมพันธ์อย่างมีนัยยะมาก่อน กลับมีการเคลื่อนไหวไปในทิศทางเดียวกัน (ค่า Correlation ใกล้ 1) แทบจะทั้งหมด

อย่างไรก็ตาม ถึงแม้ Modern Portfolio Theory นั้นจะมีช่องโหว่แต่มันก็ยังเป็นวิธีการบริหารสินทรัพย์ที่ยังคงนิยมใช้อยู่โดย Fund Manager ทั่วโลกจวบจนปัจจุบัน เพราะอย่างน้อยก็สามารถที่จะช่วยลดความเสี่ยงเชิงระบบได้ในระดับหนึ่ง

ในช่วงต่อไปนั้นผมจะทำการทดสอบง่ายๆที่ให้เพื่อนๆได้เห็นถึงผลของการกระจายการลงทุนจากเดิมที่ลงทุนในกองทุน Index Fund เพียงอย่างเดียว ไปผสมกับสินทรัพย์ที่มีค่า Correlation ต่ำกันเพื่อที่จะได้เห็นผลกระทบของ Assets Allocation ในการลดความเสี่ยงกันครับ

การทดสอบผลของการทำ Assets Allocation แบบง่ายๆ

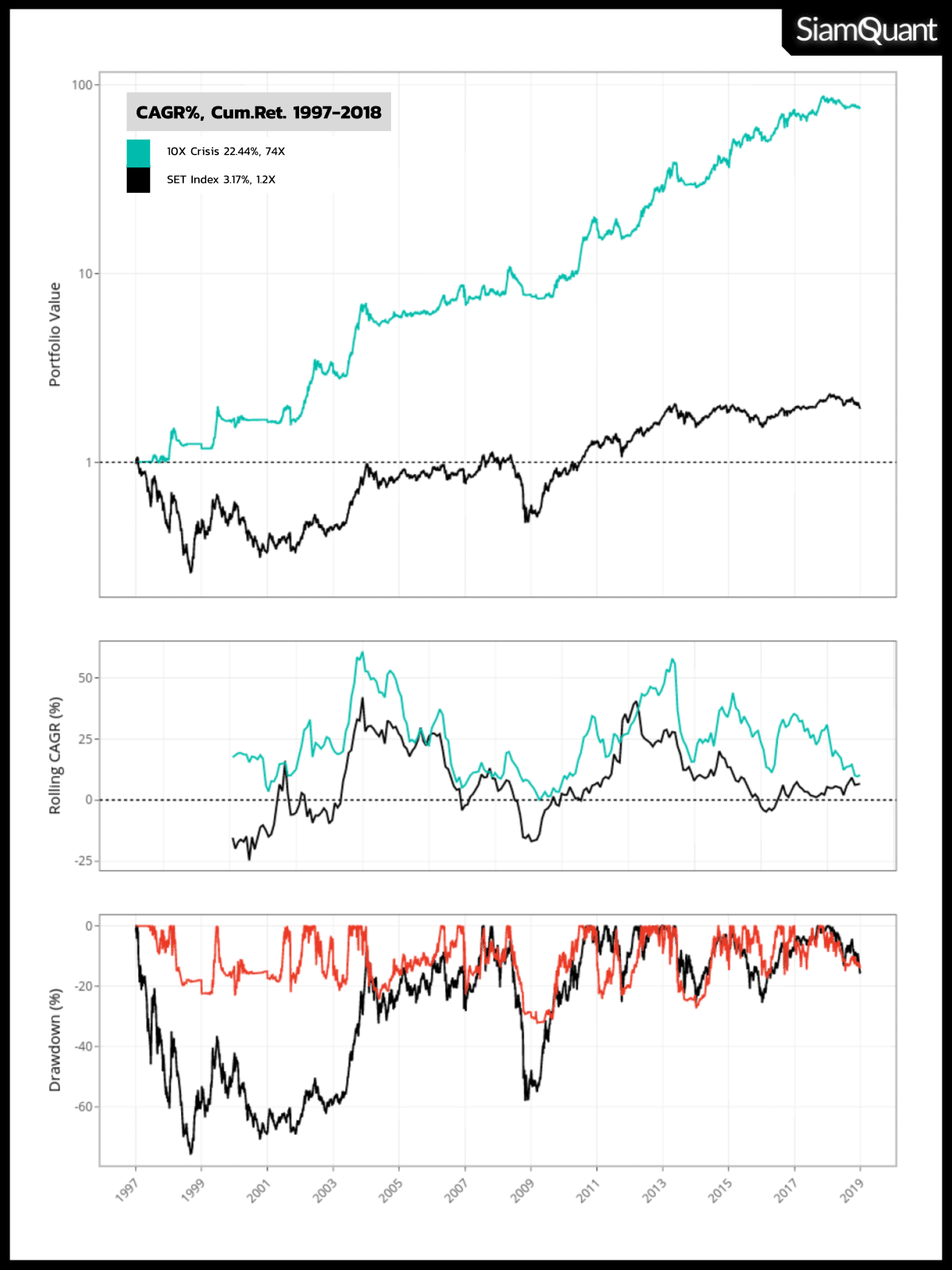

ในส่วนนี้เราจะนำผลลัพธ์ที่ได้จากการทดสอบของกลยุทธ์การลงทุน 10X (ซึ่งรายละเอียดของกลยุทธ์การลงทุน 10X นั้นสามารถอ่านได้ใน 10X Whitepaper) ในระดับการทดสอบที่เข้มงวดสูงสุด (Crisis Test) ที่มีการคำนึงถึงปัจจัยต่างๆที่จะกระทบต่อผลตอบแทนของกองทุน เช่น ค่าใช้จ่ายในการบริหารจัดการ 2% (Management Fee) และการแบ่งกำไร 20% (Profit Sharing) รายปี, ปัจจัยด้านขนาดของพอร์ตโฟลิโอ และปัจจัยด้านสภาพคล่องในการเข้าซื้อขายหุ้น เป็นต้น ซึ่งเราได้นำผลลัพธ์การทดสอบกลยุทธ์ 10X ตั้งแต่ปี ค.ศ. 1997-2018 มาทำการทดสอบจัดน้ำหนักในการลงทุน (Assets Allocation) ระหว่างกลยุทธ์การลงทุน 10X กับกองทุนรวมหุ้นในตลาดหุ้นไทย (Mutual Fund)

โดยผลของกลยุทธ์ 10X ที่นำมาใช้ในการทดสอบนี้มีการกำหนดให้คำนวณค่า Slippage เป็นแบบ Fixed Percentage Slippage ทั้งการซื้อและขายจากราคาเปิด (Open) ครั้งละ 2% รวมไปกลับซื้อและขายเป็น 4% และมีค่า Correlation เฉลี่ยเมื่อเทียบกับ SET Index อยู่ที่ 0.47

| Portfolio Metrics | 10X | SET Index |

| Cumulative Profit | 74.56 | 0.95 |

| Annualized Return % (CAGR) | 22.44 | 3.17 |

| Ann. Standard Deviation % | 19.08 | 24.28 |

| Annualized Sharpe (Rf = 4%) | 1.17 | 0.13 |

| Max DD % | -32.12 | -75.87 |

| Longest DD (Months) | -26.48 | -122.33 |

| Correlation with SET Index | 0.47 | 1 |

| Trade Metrics | 10X | SET Index |

| No. of All Trade | 1,992 | – |

| Avg. Bar Held | 70.55 | – |

| % Win | 47.19 | – |

| Avg. Profit/Loss % | 11.27 | – |

ภาพที่ 4 และ ตารางที่ 1 : ภาพแสดงการเปรียบเทียบผลตอบแทนของกลยุทธ์การลงทุน 10X Portfolio กับดัชนี SET Index จากการทดสอบในระดับความเข้มงวดของการทดสอบในภาวะวิกฤติ ตารางแสดงค่าสถิติของกลยุทธ์การลงทุน 10X Portfolio เทียบกับดัชนี SET Index

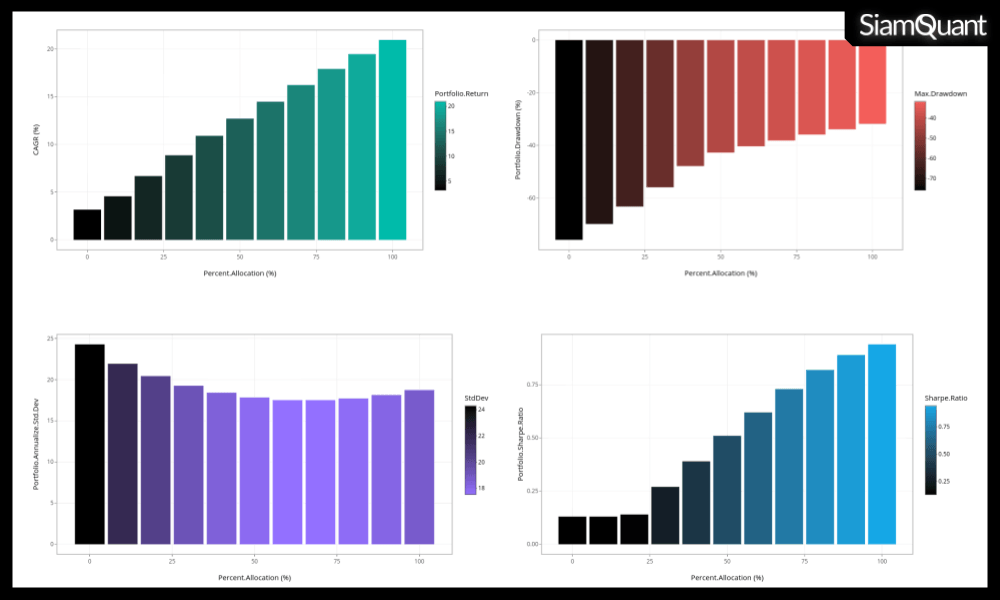

โดยในการทดสอบนี้เราจะจัดสรรเงินระหว่างกลยุทธ์การลงทุน 10X กับดัชนี SET Index โดยแบ่งสัดส่วนเงินลงทุนในกลยุทธ์ 10X ตั้งแต่ 10% ของ Portfolio ไปจนถึง 100% ของ Portfolio โดยมีการจัดสรรและปรับขนาดน้ำหนักการลงทุนในทุกๆปี (Yearly Portfolio Rebalancing) ให้ตรงกับสัดส่วนที่กำหนดไว้ในตอนแรก ตัวอย่างเช่น ถ้าการลงทุนในกลยุทธ์ 10X ได้กำไรจนมีการถือครองใน Portfolio เกิน 10% ในตอนสิ้นปี ส่วนที่เป็นกำไรก็จะถูกขายออกมาและนำไปซื้อ Index Fund แทนเป็นต้น

ซึ่งกลยุทธ์การจัดการพอร์ตโฟลิโอการลงทุนแบบนี้ถือเป็นมาตรฐานโดยทั่วไปของกระบวนการจัดสรรเงินลงทุนของผู้ให้คำแนะนำปรึกษาด้านการเงินและการลงทุนส่วนใหญ่

หมายเหตุที่ 1 : เนื่องจากกองทุนรวมในตลาดหุ้นไทยนั้นมีจำนวนที่ค่อนข้างมาก (เกิน 200 กอง) โดยที่แต่ละกองก็มีผลตอบแทนที่แตกต่างกันไปขึ้นอยู่กับช่วงเวลาที่เริ่มลงทุน ดังนั้นเราจึงใช้ผลตอบแทนของดัชนี SET Index มาเป็นตัวแทนของผลลัพธ์กองทุนรวมส่วนใหญ่ เนื่องจากกองทุนรวมโดยทั่วไปมีนโยบายการลงทุนในหุ้น Big-Cap ทำให้ผลตอบแทนในภาพรวมมีลักษณะไปในทิศทางเดียวกันดัชนี SET Index นั่นเอง

หมายเหตุที่ 2 : สำหรับการทดสอบการจัดน้ำหนักในการลงทุนนั้น การใช้ดัชนี SET Index ที่ไม่รวมปันผลจะให้ผลลัพธ์ต่ำกว่าผลตอบแทนที่ควรจะเป็น อย่างไรก็ตาม ประเด็นสำคัญของการทดสอบในส่วนนี้คือการแสดงให้เห็นถึงประโยชน์ของการจัดน้ำหนักพอร์ตโฟลิโอให้กับสินทรัพย์ซึ่งมีค่าสหสัมพันธ์หรือ Correlation ที่ต่ำ ซึ่งมักจะช่วยลดความผันผวนและเพิ่มผลตอบแทนของสินทรัพย์ที่มีน้ำหนักมากที่สุดของพอร์ตโฟลิโอลงไปได้ ซึ่งในกรณีนี้ก็คือดัชนี SET Index ซึ่งถือเป็นผลตอบแทนโดยเฉลี่ยของกองทุนรวมแนว Passive Fund ส่วนใหญ่ในตลาดนั่นเอง

โดยมีผลลัพธ์การทดสอบการผสมพอร์ตโฟลิโอระหว่างกลยุทธ์การลงทุน 10X และ SET Index ดังนี้

ผลลัพธ์การทดสอบการกระจายความเสี่ยงในกลยุทธ์การลงทุน 10X และดัชนี SET Index โดยมีการปรับน้ำหนักการลงทุนในทุกปี (Portfolio Rebalancing)

| % of 10X Asset Allocation | Annualized Return % (CAGR) | Maximum Drawdown % | Ann. Standard Deviation % | Annualized Sharpe (Rf = 4%) |

| 0% | 3.17 | -75.87 | 24.28 | 0.13 |

| 10% | 4.71 | -69.85 | 21.93 | 0.03 |

| 20% | 6.89 | -63.23 | 20.43 | 0.14 |

| 30% | 9.14 | -45.90 | 19.25 | 0.27 |

| 40% | 11.25 | -47.86 | 18.41 | 0.39 |

| 50% | 13.11 | -42.73 | 17.84 | 0.51 |

| 60% | 14.94 | -40.35 | 17.51 | 0.62 |

| 70% | 16.74 | -38.14 | 17.51 | 0.73 |

| 80% | 18.49 | -35.89 | 17.72 | 0.82 |

| 90% | 20.10 | -33.89 | 18.13 | 0.89 |

| 100% | 21.63 | -31.82 | 18.73 | 0.94 |

ภาพที่ 7 และตารางที่ 3 : ภาพและตารางแสดงผลลัพธ์การจัดสรรน้ำหนักการลงทุนระหว่างกลยุทธ์ 10X และดัชนี SET Index ในลักษณะที่มีการปรับน้ำหนักการลงทุนในทุกปี (Yearly Portfolio Rebalancing) ตั้งแต่ปี ค.ศ. 1997-2017

ภาพที่ 8 : ภาพแสดงการเติบโตของเงินทุน โดยมีการจัดสรรสัดส่วนการลงทุนในกลยุทธ์ 10X 10% และอีก 90% ลงในดัชนี SET Index ภายใต้เงื่อนไขการปรับพอร์ตการลงทุนทุกปี ตั้งแต่ปี ค.ศ. 1997-2018

ประเด็นที่น่าสนใจจากผลลัพธ์การจัดสรรน้ำหนักการลงทุนระหว่างกลยุทธ์ 10X 10% และดัชนี SET Index 90% ในลักษณะที่มีการปรับน้ำหนักการลงทุนในทุกปี (Yearly Portfolio Rebalancing) พบว่า การปรับขนาดน้ำหนักการลงทุนในทุกปีนั้น ทำให้ผลตอบแทนทบต้นรายปี (CAGR) ของพอร์ตโฟลิโอผสมนั้นสูงขึ้นเป็น 4.71% ต่อปี เทียบกับผลตอบแทนการลงทุนของดัชนี SET Index เพียงอย่างเดียว ซึ่งอยู่ที่ 3.17% และมีค่าความเสี่ยง (Maximum Drawdown) และความผันผวน (Standard Deviation) ที่ลดลงเมื่อเทียบกับ SET Index เช่นกัน

โดยการปรับน้ำหนักการลงทุนของ 2 สินทรัพย์ให้อยู่ในสัดส่วนที่กำหนดไว้ทุกๆปี ส่งผลทำให้สินทรัพย์ที่สร้างผลตอบแทนได้สูงกว่า (เช่น 10X) จะถูกปรับลดน้ำหนักการลงทุนและนำกำไรที่ได้รับไปลงทุนในสินทรัพย์ที่ให้ผลตอบแทนน้อยกว่า (เช่น SET Index) ให้มากขึ้น ซึ่งการ Rebalancing นั้นเป็นกลยุทธ์ที่นิยมทำเพื่อช่วยป้องกันไม่ให้ Portfolio มีสัดส่วนการลงทุน (รวมถึงความเสี่ยง) ในสินทรัพย์ใดสินทรัพย์หนึ่งมากจนเกินไป

บทสรุปการทดสอบผสมพอร์ตแบบง่ายๆ

ข้อคิดและบทสรุปที่เราได้จากการทดสอบการผสมสินทรัพย์หรือกลยุทธ์การลงทุนที่มีค่า Correlation ที่ต่ำเมื่อเทียบกับดัชนีชี้วัด เข้าไปในพอร์ตโฟลิโอที่ลงทุนแบบ Passive Investing โดยมีจุดประสงค์เพื่อลดความเสี่ยงเชิงระบบ (Systematic Risk) ด้วยแนวคิด Assets Allocation พบว่า

- Passive Portfolio ที่มีการผสมการลงทุนด้วยสินทรัพย์หรือกลยุทธ์การลงทุนที่มีค่า Correlation ต่ำเมื่อเทียบกับ Benchmark Index สามารถช่วยเพิ่มผลตอบแทน (CAGR) ของ Port โดยรวม, ลดความเสี่ยง (วัดด้วยค่า Maximum Drawdown) รวมถึงลดความผันผวน (วัดด้วยค่า Standard Deviation) ของ Portfolio ได้เช่นกัน

- แต่อย่างไรก็ตามสินทรัพย์หรือกลยุทธ์การลงทุนที่นำมาผสมนั้น ต้องมีประสิทธิภาพในการสร้างผลตอบแทนที่เหนือตลาด (Excess Return) ในระยะยาวได้ ถึงจะสามารถช่วยลดความเสี่ยงและเพิ่มผลตอบแทนให้กับ Passive Portfolio ได้

ก็พอหอมปากหอมคอนะครับสำหรับบทความนี้ ขอบคุณทุกท่านที่อ่านจนจบนะครับแล้วกลับมาพบกับองค์ความรู้ในการลงทุนผ่านมุมมองแบบ Quantitative กันใหม่ในคราวหน้า ขอให้ทุกคนโชคดีและมีความสุขกับการลงทุนครับ

หมายเหตุที่ 3 : การทดสอบนี้เป็นการสาธิตผลของ Assets Allocation ในแบบง่ายๆ (Simple) โดย Asset Allocation แบบมืออาชีพนั้นต้องมีการผสมกันของสินทรัพย์เสี่ยงประเภทต่างๆหรือกลยุทธ์การลงทุนที่มากกว่า 2 อย่างขึ้นไป ที่มีค่า Correlation ที่แตกต่างกัน ดังนั้นรายละเอียดและความซับซ้อนของการวิเคราะห์จะเพิ่มขึ้นมากกว่านี้