ถ้าพูดถึงการลงทุนด้วยกลยุทธ์ประเภท Momentum สิ่งแรกที่นักลงทุนไทยส่วนมากมักเข้าใจคือการลงทุนแบบ Trend Following ที่ซื้อขายด้วยปัจจัยเทคนิคเป็นหลัก โดยในวันนี้ผมจะมาเล่าให้ฟังถึงเรื่องราวและแนวคิดของ Richard Driehaus นักลงทุนในตำนานอีกท่านที่ได้รับการยอมรับในวงการว่าเป็น “บิดาแห่งการลงทุนแบบโมเมนตัม” ที่เป็นคนแรกๆที่บุกเบิกการผสมผสานการวิเคราะห์ปัจจัยพื้นฐานและการลงทุนแบบ Trend Following เข้าด้วยกันซึ่ง ต่อมาได้กลายเป็นรากฐานของแนวคิดการลงทุน“CANSLIM” ที่เผยแพร่โดย William O’Neil ที่นักลงทุนไทยรู้จักกันดีนั่นเอง

ในบทความนี้ผมได้นำบทความที่พูดถึง Richard Driehaus และแนวคิด Momentum Investing ของเขามาแปลให้เพื่อนๆพี่ๆน้องๆนักลงทุนได้อ่านกัน ซึ่งแนวคิดของเขานั้นถือว่าเป็นหนึ่งในแรงบันดาลใจให้กับพัฒนากลยุทธ์การลงทุน 10X ของ SiamQuant เช่นกันครับ

Richard Driehaus และความหลงไหลในการลงทุน

“จอมสายเสมอ” คือสมญานามที่เพื่อนร่วมงานของเขาที่ A.G Baker ให้นักวิเคราะห์หนุ่ม Richard Driehaus ผู้มักเข้างานหลังตลาดเปิดเสมอ ถึงแม้จะเป็นช่วงเวลาตลาดกระทิงที่คึกคักที่สุดในทศวรรษที่ 60 แต่เหตุผลเบื้องหลังการมาสายที่เพื่อนร่วมงานและเจ้านายของเขาได้มารู้ในภายหลังคือ ในขณะที่ทุกคนนั้นออกจาก Office ตั้งแต่ 5 โมงเย็นนั้น Driehaus นั่งทำงานต่ออยู่ที่ทำงานและบ้านจนถึงเกือบตี 3 ทุกวัน!!

โดยสิ่งที่ Driehaus ทำเป็นประจำคือการเดินออกจากที่พักของเขาตอนตี 1 เพื่อไปอ่านหนังสือพิมพ์ Wallstreet Journal จาก Lobby ของโรงแรมที่อยู่ข้างที่พักของเขาก่อนที่จะเข้านอน

“สมัยหนุ่มๆ ผมมักจะอยู่ประจำการที่ศูนย์บัญชาการของผมที่ Office จนเลยเที่ยงคืนเสมอ ตอนนี้ (ในช่วงปี 1990) ก็ยังมีบ้างนะ ถ้าจำเป็น” – Richard Driehaus

ด้วยความรักและความทุ่มเทในงานของเขาทำให้ต่อมา Richard Driehaus ได้กลายมาเป็นหนึ่งในผู้จัดการกองทุนระดับตำนานของวงการการเงินสหรัฐ โดย Driehaus Capital Management ของเขานั้นเป็นหนึ่งในกองทุนแรกๆที่สร้างชื่อเสียงมาจากความสำเร็จในการใช้กลยุทธ์ Momentum ที่ถือว่าเป็นกลยุทธ์การลงทุน “นอกรีต” ในสายตาของทั้งสื่อมวลชนและนักลงทุนในยุคนั้น

ภาพที่ 1 : Richard Driehaus นักลงทุนผู้ได้รับการยกย่องว่าเป็น “Father of Momentum Investing”

Momentum Investing กลยุทธ์ที่ทรงประสิทธิภาพแต่ถูกมองว่า “นอกรีต”

ย้อนกลับไปในช่วงทศวรรษที่ 60 และ 70 กลยุทธ์การลงทุนที่ใช้แนวคิดแบบ Momentum นั้นถูกวิพากษ์วิจารณ์อย่างหนักจากสื่อหนังสือพิมพ์ต่างๆว่าเป็นแนวทางที่ “อันตราย” และ “ไร้ซึ่งเหตุผล” เนื่องจากนักลงทุนแนว Momentum นั้นมักเข้าซื้อหุ้นด้วยเหตุผลเพียงแค่ว่าราคาของมันมีการปรับตัวพุ่งขึ้นมาสูง และขายด้วยเหตุผลที่ว่าอัตราเร่งของราคาที่เพิ่มขึ้นนั้นเริ่มอ่อนแรง

ซึ่งนักลงทุนที่เน้นหุ้นคุณค่า (Value Investor) ที่มักวิเคราะห์ข้อมูลที่มาจากงบการเงินในยุคนั้น มองว่า แนวคิดการลงทุนแบบ Momentum นั้นมีส่วนในการ “ทำลายและบั่นทอน” กลไกที่สร้างประสิทธิภาพให้กับตลาดสำหรับนักลงทุนที่ลงทุนด้วยการวิเคราะห์ปัจจัยพื้นฐานและมองหาสินทรัพย์ที่ “ต่ำกว่ามูลค่า” อย่างพวกเขา

เหตุผลก็เพราะนักลงทุนที่ใช้กลยุทธ์ Momentum ส่วนมากนั้นมักเลือกลงทุนในหุ้นที่มี PE สูงและมีการเพิ่มขึ้นของราคาหุ้นเกินกว่าเท่าตัวในระยะเวลาที่ไม่นานนัก โดยที่นักลงทุนบางคนนั้นเข้าซื้อหุ้นไม่รู้ด้วยซ้ำว่าธุรกิจที่ตนลงทุนอยู่นั้นทำอะไร

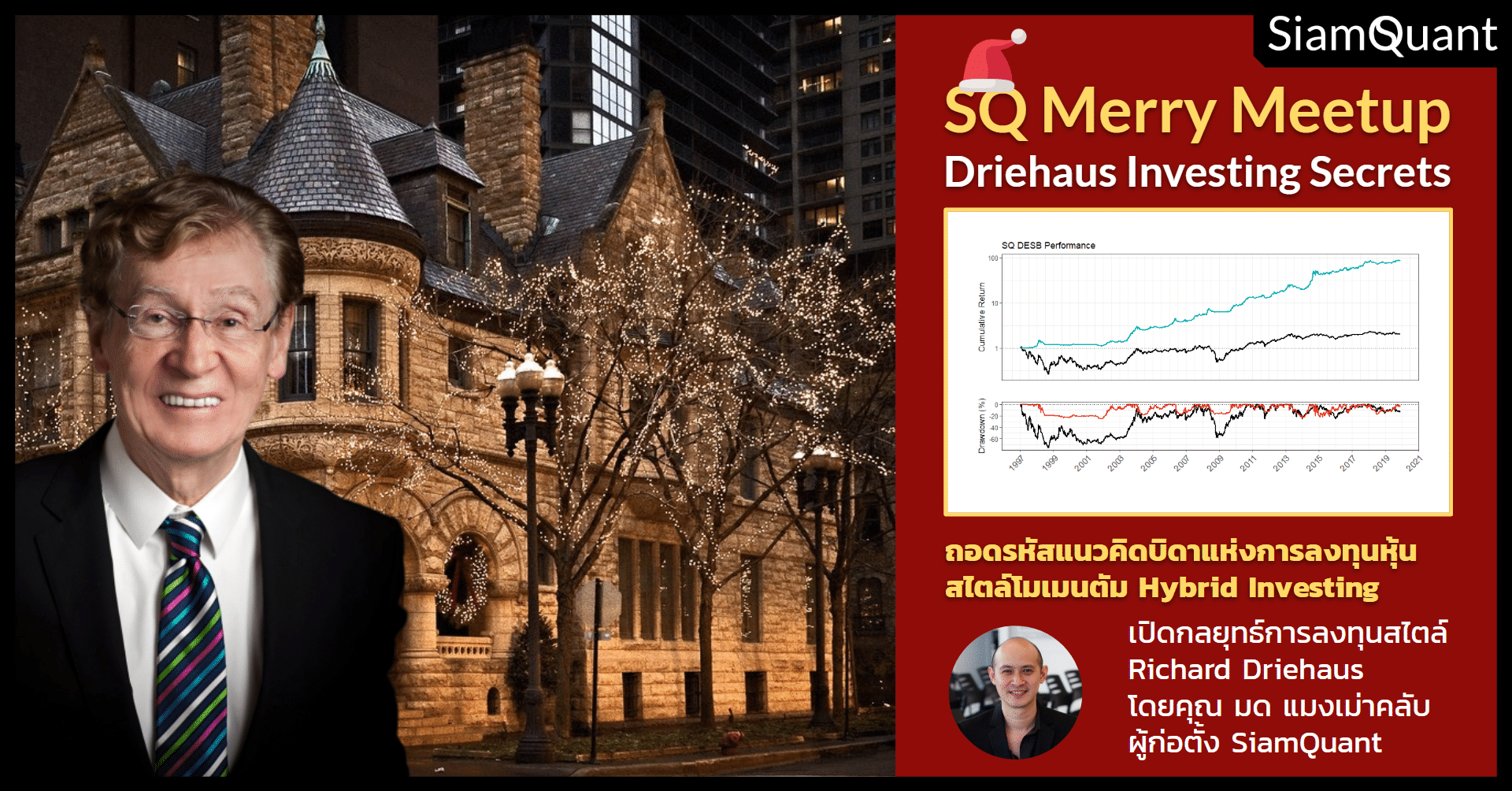

อย่างไรก็ตาม Richard Driehaus นั้นได้ฝ่าฝันกระแสต่อต้านเหล่านี้และสามารถพิสูจน์ตัวเองผ่านช่วงเวลากว่า 35 ปี ว่าแนวทางการลงทุนของเขาเป็นแนวทางที่สามารถสร้างผลตอบที่ชนะตลาดและยังสามารถรอดจากสภาวะวิกฤติการเงินต่างๆตั้งแต่ ตลาดขาลงในช่วง 1973-1974 รวมถึงเหตุการณ์ “Black Monday” ในปี 1987 ที่ดัชนี DowJones นั้นลงไปกว่า -22% ภายในวันเดียว ซึ่งเค้าสามารถสร้างผลตอบแทนในปีนั้นได้ -3% ซึ่งถือว่านำหน้าผู้จัดการกองทุนคนอื่นเป็นอย่างมาก

ภาพที่ 2 : กราฟแสดงดัชนี Dow Jones ในช่วงปี 1987 ที่เกิดเหตุการณ์ Black Monday

ภาพที่ 2 : กราฟแสดงดัชนี Dow Jones ในช่วงปี 1987 ที่เกิดเหตุการณ์ Black Monday

แนวคิด “Super Growth” ของ Richard Driehaus

กลยุทธ์การลงทุน Momentum Investing ของ Driehaus นั้นถ้าให้พูดง่ายๆก็คือ การเสาะหาหุ้นที่มีทั้ง Momentum ของการเติบโตในทั้งทางธุรกิจ (รายได้และยอดขาย) และการเติบโตของราคาหุ้น (แนวโน้มราคาหุ้นเป็นขาขึ้น) นั่นเอง ซึ่งไม่ใช่การไล่ตามหุ้นที่มีราคาแพงอย่างไร้สติเหมือนที่คนอื่นเข้าใจ

แนวคิดของ Driehaus นั้นมักทำให้เขาได้ลงทุนในบริษัทขนาดเล็กที่อยู่ในช่วงการเติบโตสูง (Super Earning Growth) และด้วยความที่เขาไม่เคยมีเป้าหมายราคาที่จะขาย ทำให้ผลตอบแทนเฉลี่ยในระยะเวลา 13 ปีของ Driehaus นั้นสูงกว่ากองทุนรวมหุ้นขนาดเล็กที่ดีที่สุด (Small – Cap Mutual Fund) มากถึง 2,650%

และถึงแม้หุ้นที่ Driehaus ลงทุนนั้นจะทำให้นักลงทุนของเขาหวาดเสียวไปบ้าง เนื่องจากมีค่า PE เฉลี่ยที่ 38 เท่าจากจำนวนหุ้นทั้งหมด 46 ตัว แต่มีเพียงไม่กี่ตัวเท่านั้นที่เขาเลือกโดยปัจจัยเชิงคุณภาพ (เช่นการเก็งว่าบริษัทนี้อาจมีผลการดำเนินงานที่ดีในไตรมาสถัดไป) ส่วนหุ้นที่เหลือนั้น Driehaus มักเน้นลงทุนในหุ้นที่มียอดขายและการเติบโตของผลกำไรอย่างต่อเนื่อง โดยไม่ได้ใส่ใจถึง “ความแพง” หรือส่วนของหนี้สินเลยแม้แต่น้อย

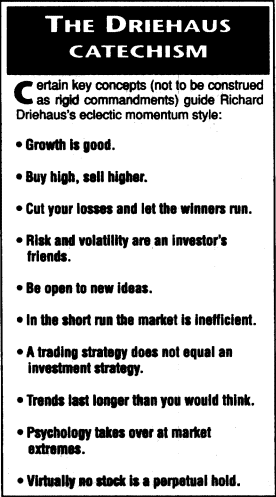

แต่ก็ใช่ว่าหุ้นทั้งหมดในพอร์ตโฟลิโอของ Driehaus จะเป็นหุ้นที่ “แพง” แต่อย่างเดียว เพราะในบางกรณีหุ้นขนาดเล็กที่มีการเติบโตของยอดขายและผลการดำเนินงานอย่างต่อเนื่องนั้น อาจเป็นหุ้นที่ถูกมองข้ามโดยนักวิเคราะห์ก็เป็นได้ โดยแนวคิดในการลงทุนของ Driehaus นั้นถูกสรุปไว้แบบสั้นๆดังนี้

- บริษัทต้องมีการเติบโตของยอดขายและผลการดำเนินงาน (Growth Momentum)

- ซื้อในราคาที่สูง ขายในราคาที่สูงกว่า (Price Momentum)

- ตัดขาดทุนหุ้นที่แย่ และถือหุ้นที่ดียาวๆ

- ความเสี่ยงและความผันผวนนั้นคือเพื่อนของคุณ (เพราะจะทำให้มีโอกาสได้รับกำไรที่สูงขึ้น)

- เปิดรับแนวคิดใหม่ๆอยู่เสมอ

- ตลาดในระยะสั้นนั้นมีความไร้ประสิทธิภาพอยู่เสมอ

- Trading Strategy นั้นไม่ใช่ Investment Strategy (กลยุทธ์ในการซื้อขายหุ้นนั้นถือเป็นส่วนย่อยของ กลยุทธ์การลงทุนที่ใช้ในการจัดการเงินทุนที่ลงทุนในหลาย Assets Class : ผู้แปล)

- แนวโน้มนั้นมักจะอยู่นานกว่าที่คุณคิดเสมอ

- ในจุดที่ตลาดอยู่สูงสุดหรือต่ำสุดนั้น มวลชนที่ถูกครอบงำด้วยจิตวิทยาจะเป็นผู้ชนะเสมอ (สื่อว่าเหตุผลนั้นใช้ไม่ได้ในจุดต่ำสุดหรือสูงสุดของตลาด : ผู้แปล)

- ไม่มีหุ้นตัวไหนที่คุณสามารถถือไว้ตลอดกาลได้

ภาพที่ 3 : สรุปแนวคิดการลงทุนของ Driehaus

โดย Driehaus นั้นค่อนข้างไม่เห็นด้วยต่อแนวทางการลงทุนแบบ Value ที่เป็นแนวทางการลงทุนที่นิยมที่สุดในช่วงเวลานั้น เนื่องจากเขาเชื่อว่ายุคสมัยของการเสาะหาหุ้นต่ำมูลค่านั้นได้จบไปแล้ว เหตุผลก็เพราะว่าข้อมูลต่างๆนั้นถูกส่งต่อได้เร็วขึ้นและมีประสิทธิภาพมากขึ้น (โดย Driehaus นั้นได้อ้างอิงถึงวิวัฒนาการของ แป้นพิมพ์ ที่ทำให้มวลชนได้รับข้อมูลข่าวสารได้รวดเร็วมากขึ้น : ผู้แปล) ซึ่งต่างไปจากยุคก่อนหน้านี้ ที่มีเพียงผู้มีอำนาจและชนชั้นปกครองเท่านั้นที่ได้รับสิทธิเข้าถึงข้อมูลเหล่านี้

ซึ่ง Driehaus มองว่าเขาสามารถที่จะหาบริษัทที่มีการเติบโต (Growth) ได้ในแทบทุกช่วงเวลา ต่างกับบริษัทที่ต่ำมูลค่า (Value) ที่มักจะหาพบในแค่บางช่วงเวลาเท่านั้น (ซึ่งส่วนมากจะเป็นช่วงหลังวิกฤติเศรษฐกิจ)

Driehaus Capital Management หลักฐานความสำเร็จของ Momentum Investing

บริษัทจัดการเงินทุน Driehaus Capital Management นั้นก่อตั้งขึ้นมาในปี 1982 จนถึงปัจจุบันเป็นเวลากว่า 37 ปีและมีเงินอยู่ภายใต้การจัดการกว่า 8,000 ล้านดอลล่าร์สหรัฐ (ข้อมูล ณ 31/10/2019) โดยเริ่มต้นมาจากการเป็น Research Broker ที่คอยให้ข้อมูลและคำปรึกษากับนักลงทุนในปี 1979

ภาพที่ 4 : Driehaus Capital Management ปัจจุบันตั้งอยู่ในเมือง Chicago รัฐ Illinois

ภาพที่ 4 : Driehaus Capital Management ปัจจุบันตั้งอยู่ในเมือง Chicago รัฐ Illinois

แนวคิดการบริหารจัดการเงินทุนของ Driehaus นั้นจะเป็นการไม่พยายามจับจังหวะการขึ้นลงของตลาดหุ้น หรือที่เรียกว่า “Market Timing” เนื่องจากเขาได้ทำการวิจัยแล้วพบว่า ถ้าผู้จัดการกองทุนนั้นพลาดวันที่ตลาดปรับตัวขึ้นมากที่สุด 40 วันในช่วงทศวรรษที่ 80 นั้นจะทำให้ผลการดำเนินงานแพ้ดัชนี S&P500 เฉลี่ยปีละ 13.4% เลยทีเดียว

แต่ถึงแม้ Driehaus จะถือหุ้น 100% ในพอร์ตเกือบตลอดเวลา แต่เขาเองนั้นไม่นิยามตนเองว่าเป็นนักลงทุนแบบ Buy and Hold แต่อย่างใด เนื่องจากเขานั้นได้มีการลงทุนในระบบคอมพิวเตอร์และจ้างทีมงานเขียนโปรแกรมสำหรับการวิเคราะห์ข้อมูล ซึ่งใช้ฐานข้อมูลที่เป็นการรวบรวมข้อมูลจากผู้ให้บริการฐานข้อมูลกว่า 12 แห่ง ในการวิเคราะห์การเปลี่ยนแปลงของข้อมูลงบการเงินที่สำคัญๆของแต่ละบริษัทและรวมถึงทดสอบการคัดกรองหุ้นด้วยแนวคิดใหม่ๆของเขาเองด้วย

โดยกองทุนของ Driehaus นั้นจะไม่ลงทุนอยู่ในแค่กลุ่มธุรกิจ (Sector) หรือกลุ่มอุตสาหกรรม (Industry) กลุ่มใดกลุ่มหนึ่ง โดยเขานั้นลงทุนตั้งแต่อุตสาหกรรมคอมพิวเตอร์ (Computer) ไปจนถึงอุตสาหกรรมยาและอาหาร (Food & Drug)

แต่นอกเหนือจากการคัดเลือกหุ้นแล้ว Driehaus ยังเป็นนักลงทุนที่มีวินัยในการตัดขาดทุนเป็นอย่างมาก โดยเขานั้นมักกำจัดหุ้นที่ปัจจัยพื้นฐานไม่ดีตามที่คาดไว้ หรือเมื่อแนวโน้มของหุ้นนั้นมีการเปลี่ยนแปลงไปเป็นขาลงออกไปจากพอร์ตโฟลิโอ “อย่างรวดเร็ว” และ “ไร้เยื่อใย” เพื่อเป็นการปกป้องความเสี่ยงของพอร์ตโฟลิโอ

นอกเหนือจากข้อมูลในฐานข้อมูลแล้ว Driehaus ยังคงตามอ่านหนังสือพิมพ์, แมกกาซีน, ข่าว และงานวิจัยจากทีมของเขา จำนวนมากเพื่อเสาะหา “Super Growth” ในหุ้นขนาดจิ๋วอีกด้วย (หรือที่เรียกว่า Micro Cap) โดยเขานั้นมักส่งนักวิเคราะห์ไปพูดคุยเพื่อเก็บข้อมูลตัวเลขจากการพูดคุยกับพนักงานของบริษัทต่างๆที่เขาสนใจอีกด้วย (แต่เขามักวิเคราะห์ด้วยตัวเลขเป็นหลัก และไม่ได้ไปทำการ Company Visit อย่างผู้จัดการกองทุนคนอื่นเท่าไหร่)

Driehaus นั้นยังมีความเชี่ยวชาญเป็นอย่างมากในการลงทุนหุ้นขนาดเล็กทำให้เขานั้นได้มีการจำกัดขนาดของกองทุน (ณ เวลานั้นที่ 470 ล้านดอลล่าร์สหรัฐ) ให้ไม่ใหญ่จนเกินไปและยังสามารถที่จะซื้อขายได้โดยที่ไม่มีปัญหาสภาพคล่อง โดยทั้งปิดไม่ให้นักลงทุนใหม่มาลงและมีการ “ชี้แจง” นักลงทุนที่มีสัดส่วนการถือครองหน่วยลงทุนเยอะๆว่า ถ้ามูลค่าของกองทุนนั้นเพิ่มขึ้น (จากการขึ้นของหุ้นที่ถืออยู่) เขาอาจมีการคืนเงินแก่นักลงทุนด้วย

แต่อย่างไรก็ตาม Driehaus ได้กล่าวไว้ว่าสิ่งที่ยากที่สุดในการใช้กลยุทธ์ Momentum นั่นก็คือ วินัยและศรัทธาที่คุณมีต่อกลยุทธ์การลงทุนที่ใช้ เพราะสิ่งที่เขาเชื่อและปฏิบัตินั้นมันช่างเป็นสิ่งที่ตรงกันข้ามกับความคิดและความเชื่อของกระแสมวลชนในช่วงเวลานั้นเป็นอย่างมาก

บทสรุปเรื่องราวของ Richard Driehaus

แนวคิดในการค้นหาหุ้น Super Growth ที่ Richard Driehaus ใช้ในช่วงทศวรรษที่ 60 นั้นจริงๆแล้วถือว่าเป็นรากฐานของแนวคิด Momentum Investing ที่นำข้อมูลปัจจัยพื้นฐานมาใช้ร่วมกับการวิเคราะห์แนวโน้มด้วยปัจจัยเทคนิคควบคู่กันไป โดยสาระสำคัญที่เราได้รับจากเรื่องราวของ Richard Driehaus นั่นก็คือ

- วินัยการลงทุนนั้นสำคัญมากสำหรับคนที่ใช้กลยุทธ์ Momentum Investing

- การยอมรับความผิดพลาดและตัดขาดทุนอย่างไม่มีเยื่อใยนั้นคือสิ่งที่สำคัญไม่แพ้การเลือกหุ้น

- การเลือกบริษัทที่มีพื้นฐานการดำเนินงานที่ดีนั้น จะช่วยลดความเสี่ยงในการลงทุนแบบ Momentum ได้มาก กลับกันการวิเคราะห์โดยการใช้ปัจจัยเทคนิคเพียงอย่างเดียวนั้นอาจทำให้คุณมีความเสี่ยงที่จะพบกับหุ้นที่ไม่มีพื้นฐานรองรับได้

- การลงทุนในกลุ่มหุ้นขนาดเล็ก (Small / Micro Cap) สภาพคล่องเป็นปัจจัยที่ต้องระวังเป็นอย่างมาก โดยการที่เงินทุนมีขนาดใหญ่จนเกินไปนั้นจะก่อให้เกิดปัญหาทางด้านการส่งคำสั่งซื้อขาย (Trade Execution) ส่งผลให้ผลตอบแทนจริงนั้นต่ำกว่าความคาดหมายเป็นอย่างมาก

- แนวโน้มของราคาหุ้นนั้นมักอยู่นานกว่าที่เราคิดเสมอ และนี่คือเหตุผลว่าทำไม Driehaus ไม่นิยมที่จะตั้งเป้าหมายราคาไว้

ซึ่งแก่นของแนวคิดเหล่านี้นั้นเองที่ทีมงาน SiamQuant ได้นำมาประยุกต์ใช้ในการวิจัยและพัฒนา กลยุทธ์การลงทุน 10X (โดยสามารถอ่านงานวิจัยเกี่ยวกับกลยุทธ์การลงทุน 10X ได้ที่นี่) โดยผมหวังว่าแนวคิดการลงทุนของ Richard Driehaus ที่เรานำมาแปลและเล่าสู่กันฟังนั้นจะมีประโยชน์และช่วยเป็นแนวทางให้กับเพื่อนๆพี่ๆน้องๆนักลงทุนทุกท่านครับ แล้วพบกันใหม่ครับ